Содержание

- Дивиденды и их отражение в отчете 6-НДФЛ

- Как отразить дивиденды в форме 6-НДФЛ — образец заполнения (2019 — 2020)

- Взаимосвязь дивидендов и 6-НДФЛ

- Трудности отражения дивидендов в налоговой отчетности

- Особое внимание к датам выплаты дивидендов, удержания и перечисления налога

- Построчное отражение дивидендов в 6-НДФЛ

- ***

- Как правильно отразить дивиденды в форме 6 НДФЛ: пример заполнения на 2020 год

- Пример заполнения дивидендов в 6-НДФЛ

- Отражение дивидендов в расчете 6-НДФЛ

- Частые ошибки, возникающие при отражении дивидендов

- Санкции при нарушении условия предоставления отчетности

Дивиденды и их отражение в отчете 6-НДФЛ

Опубликовано 26.02.2020 18:38 Administrator Просмотров: 1475

Если ваша организация оказалась прибыльной по итогам года, то это отражено в бухгалтерской отчетности, и появляется право на начисление и выплату дивидендов участникам общества. Рассмотрим, как провести такие операции в программе 1С: Бухгалтерия ред. 3.0, чтобы информация корректно отразилась в отчете 6-НДФЛ.

Согласно инструкции по применению плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 31.10.2000 № 94н) для таких расчетов используется счет 75 «Расчеты с учредителями». Он предназначен для обобщения информации о всех видах расчетов с учредителями (участниками) организации (акционерами акционерного общества, участниками полного товарищества, членами кооператива и т.п.): по вкладам в уставный (складочный) капитал организации, по выплате доходов (дивидендов) и др.

Однако, если расчет происходит с физическим лицом, являющимся работником организации, то начисление дивидендов и удержание НДФЛ производятся в корреспонденции со счетом 70 «Расчеты с персоналом по оплате труда».

В нашей статье мы рассмотрим механизм отражения дивидендов учредителям, которые не являются сотрудниками организации.

Если же вам необходимо начислить дивиденды сотруднику, то следует воспользоваться способом, описанным в первой части статьи Начисление дивидендов в 1С: Бухгалтерии предприятия 8.

Начисление и выплата дивидендов

Первым делом, необходимо создать документ для начисления дивидендов учредителям.

Сделать это можно двумя способами.

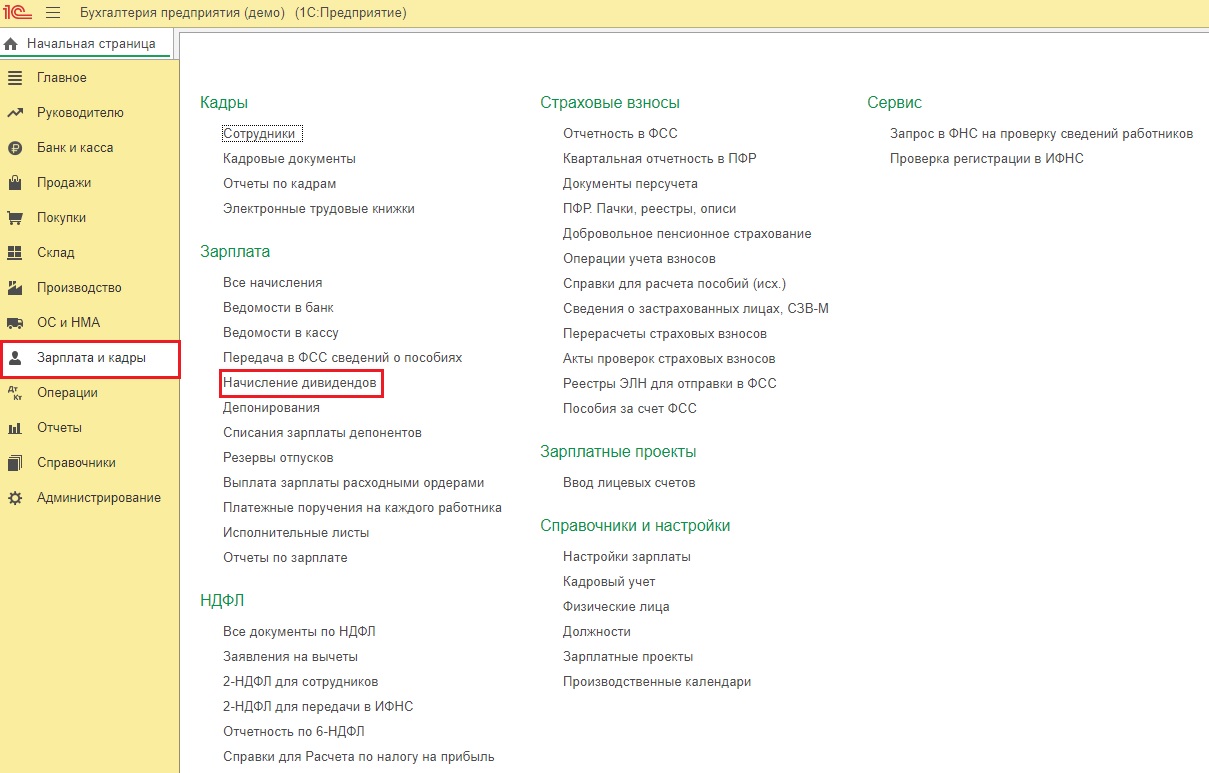

Первый способ: заходим в Меню, раздел «Зарплата и кадры», далее документ «Начисление дивидендов».

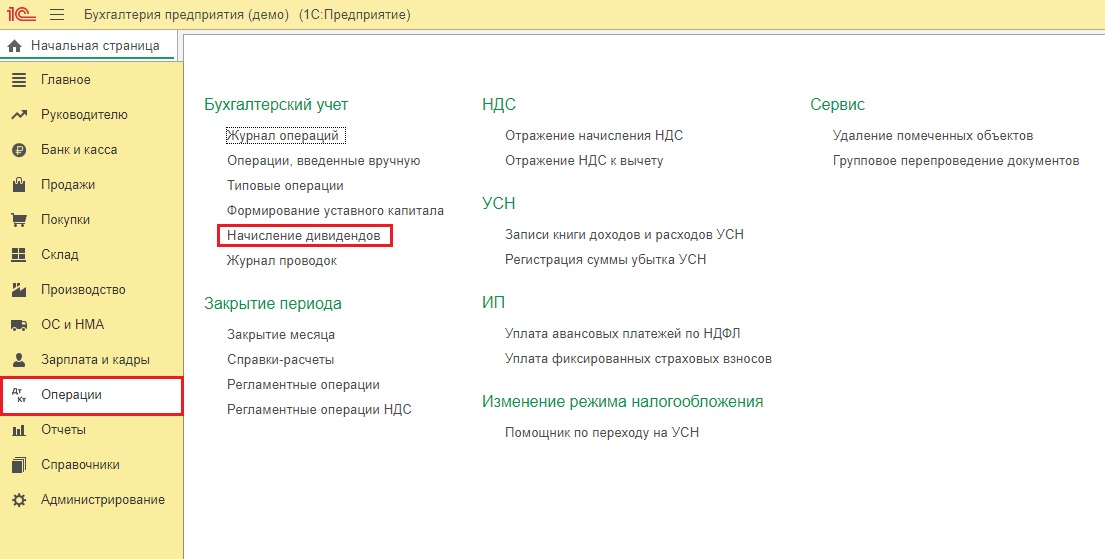

Второй способ: заходим в Меню, раздел «Операции», далее находим идентичный документ «Начисление дивидендов».

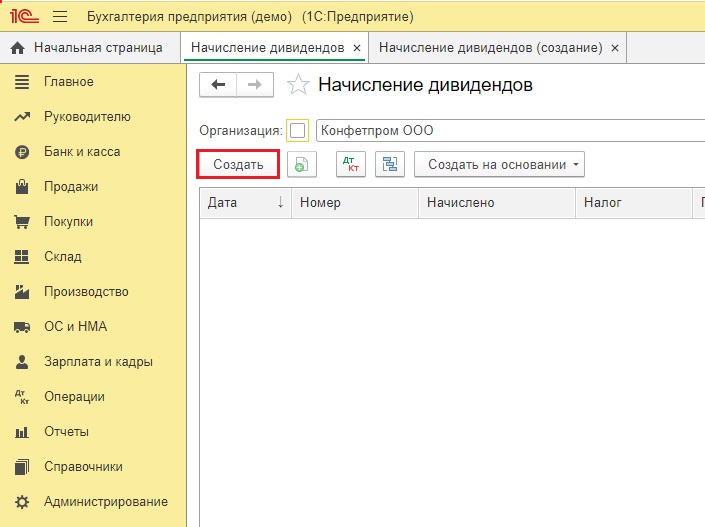

В открывшемся окне по кнопке «Создать» формируем новое начисление.

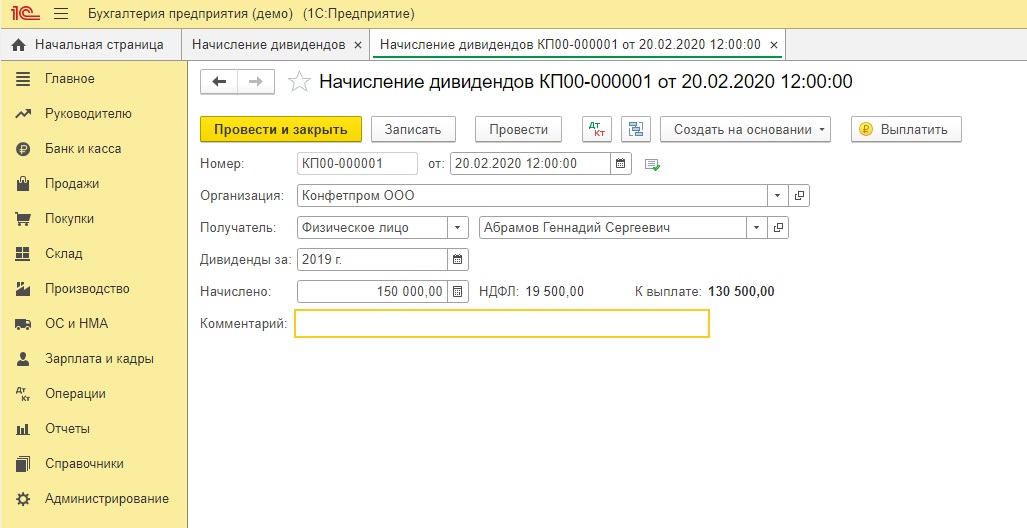

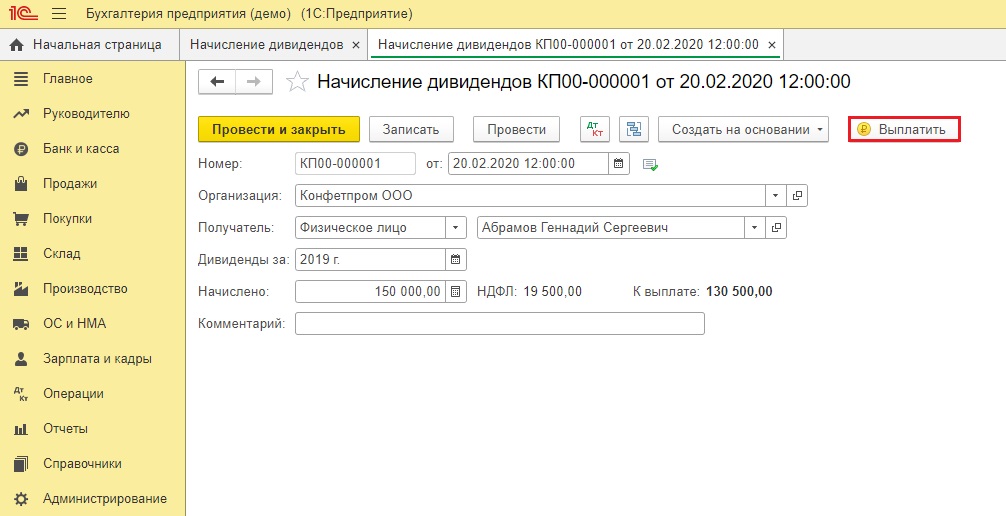

Заполним документ. Укажем получателя дивидендов (физическое или юридическое лицо), период, за который они начислены, сумму.

При внесении начисленной суммы программа автоматически рассчитает НДФЛ по ставке 13% для резидентов РФ и остаток к выплате.

Компания, выплачивающая дивиденды учредителям – физическим лицам, является налоговым агентом (пункт 2, 3 статьи 214 НК РФ). Если учредитель — резидент нашей страны, то бухгалтер обязан удерживать и переводить в инспекцию ФНС подоходный налог со ставкой 13 процентов (п. 2 ст. 224 НК РФ). На руки человек получит сумму за вычетом НДФЛ.

Если же получатель дивидендов не является резидентом РФ, то ставка НДФЛ для него равна 15% согласно п. 3 ст. 224 НК РФ.

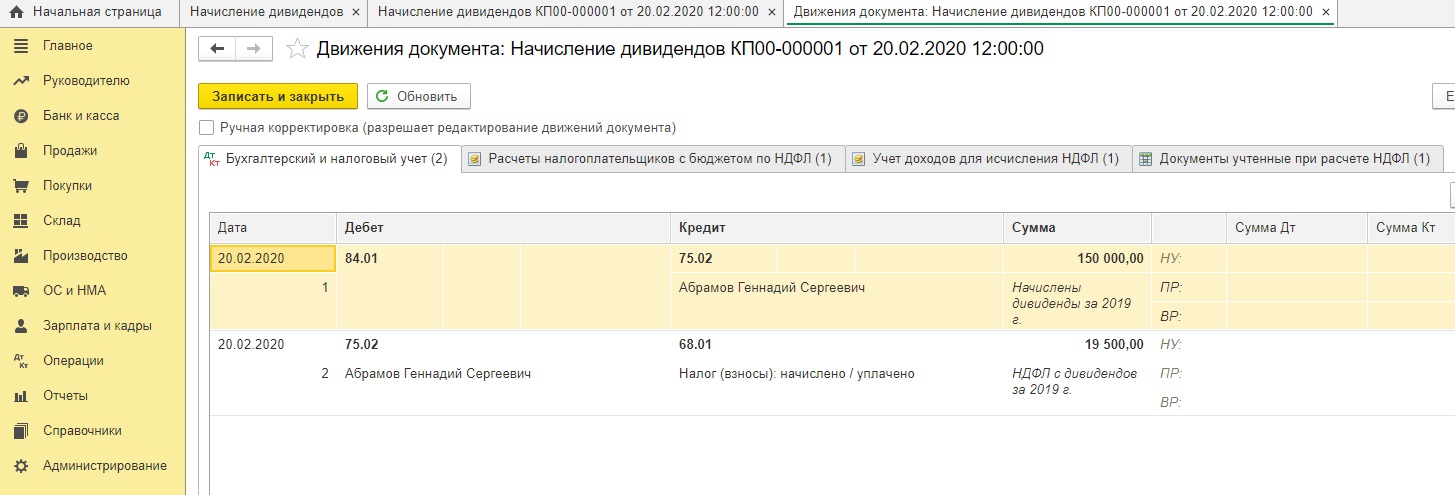

Проводим документ и смотрим проводки по начислению дивидендов и удержанию НДФЛ.

Не закрывая документ, тут же делаем выплаты по кнопке «Выплатить».

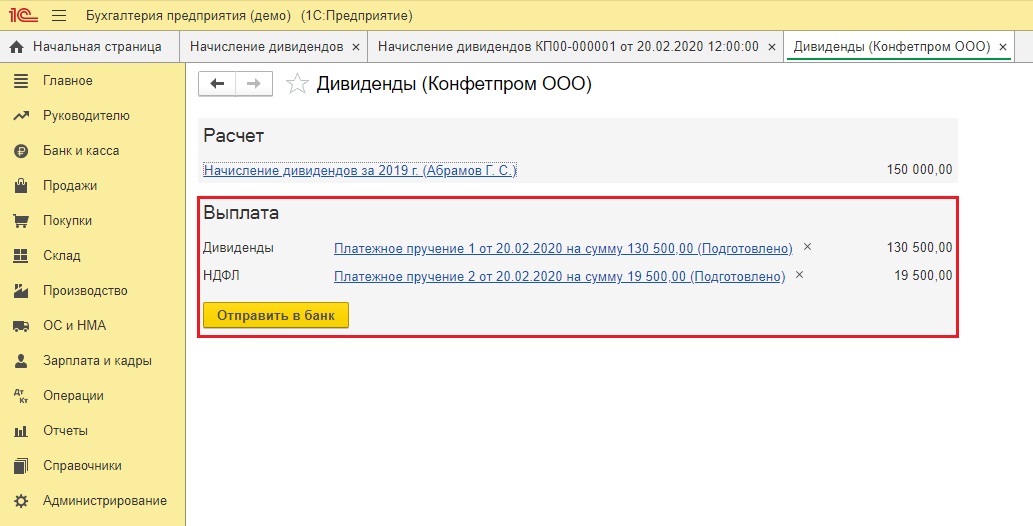

В следующем окне отображаются уже сформированные платежки, которые можно направить в банк для выплаты. Также можно выплатить дивиденды через кассу с помощью расходного кассового ордера. Проводка в этом случае будет Д 75.02 К 50.

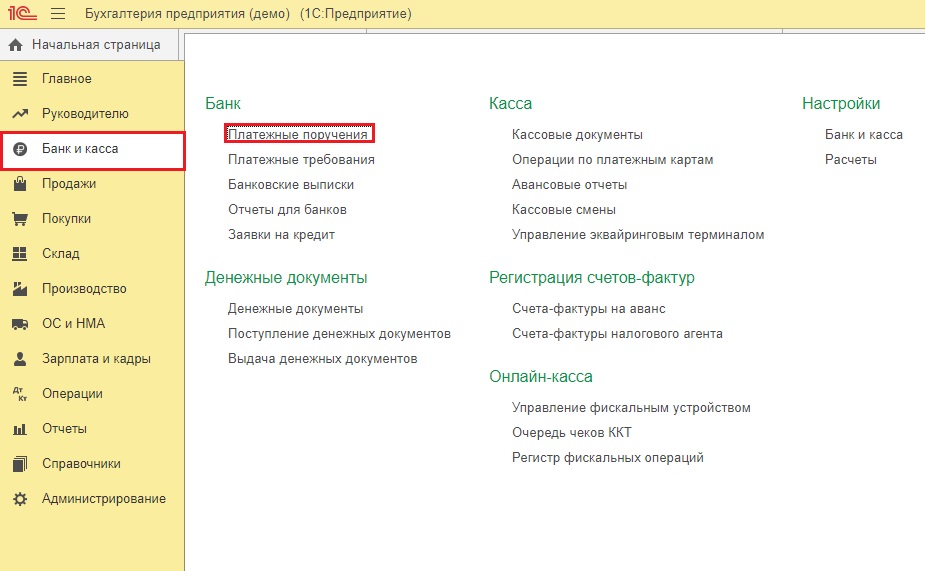

Если вдруг нечаянно было закрыто вышеуказанное окошко, то эти платежные поручения можно найти в Меню «Банк и касса» – «Платёжные поручения».

Далее отправляем платежные поручения в банк-клиент. После проведения банковских операций формируем документы списания с расчетного счета.

Проверяем проводки, чтобы убедиться, что дивиденды выплачены.

Также проверяем проводки по уплате НДФЛ в бюджет.

Теперь формируем справку «2-НДФЛ для сотрудника» и проверим, что эта сумма туда вошла. Заходим в раздел Меню «Зарплата и кадры», далее гиперссылка «2-НДФЛ для сотрудников».

В отрытом окне создаем новый документ.

В этом документе выбираем организацию и нужное физическое лицо. А табличная часть заполняется автоматически нажатием кнопки «Заполнить».

Проверяем суммы, обращаем внимание, что благодаря операциям начисления дивидендов и перечислению НДФЛ в бюджет у нас корректно заполнились колонки «Исчислено», «Удержано» и «Перечислено» налога.

Далее нажимаем кнопку «Провести и закрыть».

Отражение дивидендов в отчете 6-НДФЛ

Зайдем в раздел Меню «Зарплата и кадры», далее гиперссылка «Отчетность по 6 — НДФЛ».

В открывшемся окне выбираем организацию и период формирования отчета. Затем нажимаем кнопку «Создать».

По кнопке «Заполнить» отчет заполняется автоматически.

Проверяем раздел 1. По строке 025 отображены начисленные дивиденды, по строкам 040 и 070 исчисленный и удержанный НДФЛ.

Перейдем к проверке раздела 2.

Строка 100 – это дата фактического получения дохода в виде дивидендов, т.е. день выплаты дохода (в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц).

Строка 110 – это дата удержания налога НДФЛ, т.е. день фактической выплаты дивидендов.

Строка 120 – это срок перечисления налога согласно законодательства.

Обращаем внимание, что если выплачиваются дивиденды от АО, то уплатить НДФЛ необходимо не позднее одного месяца с даты выплаты дохода (п. 4 ст. 214, п. 9 ст. 226.1 НК РФ). Если выплачиваются дивиденды от ООО, то уплатить НДФЛ нужно не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

Также хочется заострить ваше внимание на следующем моменте: в разделе 2 отчета 6-НДФЛ отображаются удержанные суммы налога, по которым срок перечисления налога приходится на отчетный квартал. Наш пример демонстрирует попадание операций с дивидендами ООО и в раздел 1, и в раздел 2.

А если, допустим, дивиденды от АО выплачены 25.03.2020 г. Повторимся, срок перечисления налога (строка 120) для АО – не позднее одного месяца с даты выплаты дохода, т.е. 25.04.2020 г. В таком случае такие дивиденды будут отражены в разделе 1 расчета за 1-й квартал 2020 года и в разделе 2 расчета за полугодие 2020 года. В раздел 2 расчета за 1-й квартал 2020 года дивиденды не попадут, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507).

Автор статьи: Ирина Плотникова

Автор статьи: Оксана Кузнецова

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Как отразить дивиденды в форме 6-НДФЛ — образец заполнения (2019 — 2020)

Взаимосвязь дивидендов и 6-НДФЛ

Трудности отражения дивидендов в налоговой отчетности

Особое внимание к датам выплаты дивидендов, удержания и перечисления налога

Построчное отражение дивидендов в 6-НДФЛ

Взаимосвязь дивидендов и 6-НДФЛ

Налоговый расчет формы 6-НДФЛ предназначен для отражения полученных физлицами доходов и исчисленного с них налога. Правила оформления расчета утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Они едины для всех видов отражаемых в расчете доходов. Среди самых распространенных видов доходов, попадающих в 6-НДФЛ, можно назвать заработную плату, отпускные, пособия по нетрудоспособности.

Дивиденды — это тоже один видов доходов физлиц. Но далеко не все налоговые агенты отражают их в 6-НДФЛ. Если в составе учредителей или среди акционеров компании нет физлиц, то и выплаченные дивиденды в 6-НДФЛ не отражаются.

Такой вид дохода, как дивиденды, обладает своей спецификой. По сравнению с зарплатой или отпускными он не возникает регулярно и, соответственно, в 6-НДФЛ тоже может появляться только время от времени. Но в любом случае каждая выплата физлицам дивидендов обязывает налоговых агентов вносить дивидендные сведения в 6-НДФЛ.

С какими сложностями может столкнуться налоговый агент при отражении в расчете дивидендов, расскажем в следующем разделе.

Трудности отражения дивидендов в налоговой отчетности

Начнем разговор о трудностях с нюансов самого отчета 6-НДФЛ. Этот относительно новый отчет довольно специфичен: в нем сконцентрирован большой массив информации. При этом он сочетает суммовые показатели с набором дат и сроков (даты фактического получения и удержания налога, срок его перечисления). По каждому виду дохода необходимо определить свою ставку, верно исчислить налог и не ошибиться с набором дат.

Вторым сложным моментом отражения дивидендов в 6-НДФЛ является специфика самих дивидендов как особого дохода физлиц. В чем она заключается? Обратимся к ст. 43 НК РФ за разъяснениями.

|

Что признается дивидендами |

Что не признается дивидендами |

|

Любой доход, который получен акционером от организации при распределении прибыли, остающейся после налогообложения, распределяемый пропорционально долям акционеров в уставном капитале этой организации |

Выплаты акционеру при ликвидации организации в сумме, не превышающий взноса этого акционера в уставный капитал организации |

|

Любой доход, получаемый из источников за пределами РФ, относящийся к дивидендам в соответствии с законодательствами иностранных государств |

Передача акций организации в собственность акционерам этой же организации |

Следует не только правильно разобраться с тем, относится ли та или иная выплата физлицу к разряду доходов под названием «дивиденды», но и верно определить статус их получателя для определения ставки НДФЛ (13% или 15% для резидентов/нерезидентов).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Разговор о сложностях закончим еще одним важным выводом: вид применяемой системы налогообложения никак не влияет на процесс отражения дивидендов в 6-НДФЛ. Для спецрежимников послаблений в части предоставления налоговой отчетности по НДФЛ не предусмотрено.

Особое внимание к датам выплаты дивидендов, удержания и перечисления налога

Срок перечисления налога — это обязательный атрибут 6-НДФЛ (стр. 120). Для ООО и АО в законодательстве установлены особые ограничения относительно сроков перечисления НДФЛ с дивидендов в бюджет:

- ООО обязаны перечислять налог по нормам ст. 226 НК РФ (не позднее следующего дня после выплаты дивидендов);

- у акционерных обществ на эту процедуру отведено больше времени — перечислить налог в бюджет им предписано не позднее 1 месяца с наиболее ранней даты по перечню сроков, указанному в подп. 3 п. 9 ст. 226.1 НК РФ.

Незнание этих ограничительных сроков может привести не только к ошибкам в этом налоговом отчете, но и к тому, что налог поступит в бюджет позже установленного срока.

Пример

Кондратьев С. А. (резидент РФ) имеет долю в уставном капитале ООО «Светлый путь» и одновременно является держателем пакета акций в ПАО «Горный воздух». Обе компании выплатили Кондратьеву С. А. дивиденды в мае 2019 года. Оказалось, что дата выплаты дивидендов в обеих компаниях совпала — произошло это 28.05.2019.

При этом предельно допустимый срок перечисления в бюджет удержанного с дивидендов налога совпадать в компаниях не будет и по стр. 120 (срок перечисления налога) в 6-НДФЛ необходимо отразить:

- 29.05.2019 (ООО «Светлый путь»);

- 28.06.2019 (ПАО «Горный воздух»).

А как в 6-НДФЛ отразить выплату дивидендов Кондратьеву С. А.? Здесь трудностей возникнуть не должно. По стр. 100 (дата получения дохода) обе компании отразят одну и ту же дату, приходящуюся на день выплаты дивидендов. Она совпадет с датой удержания налога, отражаемой в 6-НДФЛ по стр. 110.

Построчное отражение дивидендов в 6-НДФЛ

В предыдущих разделах мы разобрались с основными сложностями и нюансами, связанными с отражением в 6-НДФЛ дивидендов. Сейчас расшифруем строки отчета, которые необходимо заполнить в такой ситуации.

Дивиденды отражаются в отчете в разделе 1 (обобщенные показатели с начала года) и разделе 2 (квартальная детализация) отчета. Чтобы разобраться с тем, как отражаются дивиденды в 6-НДФЛ, продолжим ранее рассмотренный пример (по ПАО «Горный воздух»).

Продолжение примера

Решением общего собрания акционеров ПАО «Горный воздух» сумма распределенных в пользу Кондратьева С. А. дивидендов составила 341 380 руб. Сумма исчисленного НДФЛ равна 44 379 руб. После удержания налога сумма дивидендов к уплате составила 297 тыс. руб.

В 6-НДФЛ кроме дивидендов находят отражение и иные виды доходов физлиц (зарплата, отпускные и др.). Чтобы показать на образце заполнение 6-НДФЛ (по дивидендам и иным выплатам), примем условно, что за полугодие 2019 года в ПАО «Горный воздух» физлицам выплачивался доход только в форме заработной платы.

|

Компания |

Количество физлиц, получивших доход, чел. |

Сумма заработной платы, руб. |

НДФЛ с зарплаты сотрудников, руб. |

|

ПАО «Горный воздух» |

15 628 800 |

1 797 312 |

Данные для построчного заполнения 6-НДФЛ:

Подпишитесь на рассылку

|

№ строки 6-НДФЛ |

Расшифровка |

Сумма, руб. |

|

Общая сумма доходов (включая дивиденды) физлиц за отчетный период |

15 970 180 |

|

|

Отражаются только дивиденды |

341 380 |

|

|

Сумма НДФЛ, исчисленного с суммы всех доходов сотрудников |

1 841 691 |

|

|

Налог, исчисленный только с дивидендов |

44 379 |

Далее покажем на образце — как отразить дивиденды в 6-НДФЛ.

В разделе 2 6-НДФЛ данные по выплаченным физлицам во втором квартале зарплате и дивидендам, а также удержанному и перечисленному налогу расписываются по суммам и датам. По выплаченным дивидендам заполняется отдельный блок строк 110–140 (образец см. ниже).

***

Перед тем как отразить дивиденды в 6-НДФЛ, предварительно необходимо правильно классифицировать выплаченные суммы в качестве дивидендов. Затем определиться с конкретной суммой дивидендов (она указывается в решении общего собрания учредителей/акционеров) и датами (выплаты дохода, удержания и перечисления налога). Выверенные данные заносятся в 6-НДФЛ по Правилам, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Еще больше материалов по теме — в рубрике «НДФЛ».

Как правильно отразить дивиденды в форме 6 НДФЛ: пример заполнения на 2020 год

Всем добрый день!

В 2016 году появилась новая отчетность с расчетом совокупного НДФЛ в целом по предприятию за каждые 3 месяца. Довольно сложная форма и неоднократные изменения законодательства приводят к многочисленным ошибкам и, как следствие, к штрафным санкциям.

Я расскажу, как правильно выплатить и как отразить дивиденды в 6-НДФЛ, как заполнить построчно отчет, не нарушив Налоговый кодекс РФ.

По своей сути дивиденды – доход, который выплачивается физическим лицам.

С него удерживается НДФЛ:

- для резидентов РФ ставка 13 %;

- для нерезидентов – 15 %.

Если доход начислен сотруднику предприятия, то все вопросы налогообложения решает бухгалтерия этого предприятия. Конкретно главный бухгалтер обязан проконтролировать расчеты с бюджетом.

Обязательство переходит на получателя денежных средств, если:

- физическое лицо и фирма, выплатившая ему доход, находятся в разных государствах;

- фирма не произвела расчеты и не выплатила НДФЛ.

Законодательством регламентируются сроки перечисления:

- Если денежные средства выплачивает АО, то перечисление должно пройти в течение месяца после выплаты.

- Если средства выплачивает ООО, то налог нужно перечислить на следующий день после выплаты.

- До 15 июля следующего года после выплаты, если налог в бюджет уплачивается самостоятельно.

Имеет ли значение организационно-правовая форма для отражения дивидендов

Ст. 43 НК РФ определяет дивиденд как доход, получают его акционеры или учредители от чистой прибыли, оставшейся после налогообложения.

Обязанность отразить дивидендные выплаты предусмотрена ст. 230 НК РФ, в ней говорится, что форму 6-НДФЛ сдают налоговые агенты.

Все российские организации и ИП, которые выплачивают дивидендный доход – налоговые агенты согласно ст. 226 НК РФ, т.е. предприятия с любой организационно-правовой формой обязаны подавать 6-НДФЛ.

Пример заполнения дивидендов в 6-НДФЛ

Часто возникают вопросы в расчете НДФЛ. Необходимо иметь четкое представление о получателях дивидендов, сроками их начисления и выплатами, а также со сроками перечисления НДФЛ. От этого зависит достоверность формы 6-НДФЛ, а любые попытки неверно отразить исходные данные приведут к штрафам со стороны налоговой инспекции.

В форме необходимо отразить все средства, которые облагаются НДФЛ и выплачены участникам:

- учредители ООО, имеющие собственную долю в уставном капитале предприятия;

- акционеры АО, владеющие пакетом акций.

При этом учитывает сотрудников и тех, кто не работает на этом предприятии. Другими словами, факт трудоустройства в фирме необязателен.

Если российская организация выплачивает дивиденды, начисленные от чистой прибыли какой-либо российской организации или компании, зарегистрированной за рубежом, то она считается налоговым агентом. По законодательству эта организация-эмитент обязана начислять, удерживать и перечислять налоги.

Отражение дивидендов в расчете 6-НДФЛ

В форме надо отразить только начисленные и выплаченные суммы. Если дивиденды были начислены, но еще не выплачены в том периоде, за который делается расчет, то их отражать не следует. Если начисление прошло в июне, а выплатили их частями – в июне и в июле, то и отразить их надо за разные кварталы.

В налоговом учете удержание налога на доходы физлиц происходит в момент выплаты денежных средств.

Приведу пример расчета формы по прилагаемому образцу.

В первом разделе все суммы следует отразить нарастающим итогом.

Во втором разделе следует отразить данные за 3 месяца — поквартально. Заполняется форма построчно по датам.

Если день перечисления выпадает на выходной, то перечисление переносится на понедельник.

Особенности отражения дивидендных сумм в расчете 6-НДФЛ

Если учредители – иностранные граждане, то необходимо отразить данные и со ставкой налога 15 %. Заполняются отдельно два первых раздела с разными ставками налога.

Далее данные со ставками 13 и 15 % суммируются. Если в течение года статус налогоплательщика меняется, в конце года он уточняется, и перечисления в бюджет пересчитываются.

Для расчета отчета днем выплат средств считается день начисления этих средств. Если доход начислен 25 апреля, то в строке 100 – 25 апреля, а в строке 130 – сумма начислений. В случае начисления 31 декабря данные надо отразить в первом квартале следующего года.

Частые ошибки, возникающие при отражении дивидендов

Часто ошибки в отчетности возникают из-за невнимательности как руководства, так и исполнителей. Например, дивидендную выплату назначают лицам, которые на дату распределения профита еще не являлись учредителями или акционерами.

Другие варианты:

- когда пытаются отразить в разделе 2 данные, относящиеся к разным отчетным периодам;

- когда пытаются отразить данные о полученных денежных средствах в последний день квартала.

Ошибочно показывать доход в текущем квартале, если дата перечисления налога попадает на понедельник следующего квартала.

Например, день выплаты – 29 марта, налог перечислен на следующий день – 30 марта, а это выходной. Значит, перечислить нужно 1 апреля, но это уже II квартал. Следовательно, и выплату дивидендов следует отразить во II квартале.

Санкции при нарушении условия предоставления отчетности

Административную ответственность за несвоевременную сдачу отчетности или попытку отразить недостоверные данные несет руководитель предприятия.

Штрафные санкции накладываются налоговой инспекцией и если отчет не сдан, и при расхождении сроков сдачи.

В заключение хочу сказать еще вот о чем. Если вы после сдачи формы заметили любую ошибку или неточность, заполните и сдайте корректирующий отчет. Этим вы избежите штрафа.

Но это можно сделать только до момента камеральной проверки со стороны ИФНС. Учтите, что эти проверки совершаются в течение 3 месяцев со дня сдачи отчета. И если вы получите уведомление о найденном нарушении, то избежать штрафа уже не получится.