Содержание

- Акциз на электронные сигареты в 2020 году: когда начисляется, как рассчитать

- Акциз на электронные сигареты в 2020 году

- Когда начисляется акциз на электронные сигареты

- Порядок уплаты акциза на электронные сигареты

- Подача налоговой декларации по акцизу на электронные сигареты

- Ответственность за неуплату акцизного сбора на электронные сигареты

- С 1 января 2020 года в России появится налог на электронные сигареты

- Госдума утвердила акцизы на все устройства для нагревания табака

Акциз на электронные сигареты в 2020 году: когда начисляется, как рассчитать

В соответствие с изменениями в НК РФ, введенными ФЗ-401 от 30.11.2016 года, электронные сигареты и жидкости для электронный систем доставки никотина включены в список подакцизных товаров. В статье разберем, как рассчитать акциз на электронные сигареты в 2020 году, когда налогоплательщик обязан уплатить акциз в бюджет, как составить налоговую декларацию по акцизу на электронные сигареты.

Акциз на электронные сигареты в 2020 году

Акциз на электронные сигареты в 2020 году

В настоящее время стремительно развивающийся и набирающий обороты рынок вейпинга является достаточно весомым источником пополнения государственного бюджета . С 1 января 2017 года статья 181 НК РФ дополнена пунктами 15 и 16, согласно которым подакцизными товарами признаются:

- электронные системы для доставки никотина (так называемые электронные сигареты);

- жидкости для электронных систем.

Читайте также статью ⇒ «Акциз на табачную продукцию в 2020 году: расчеты, примеры».

Ставки акциза на вейпинг

Размер акциза на электронные сигареты определяется на основании количества реализованных единиц электронных систем и установленной ставки акциза.

В 2020 году акциз на электронные сигареты установлен в размере 44 руб. за единицу товара. Для жидкости для электронных систем доставки никотина в 2020 году применяется ставка 11 руб. за 1 мл продукции.

При этом на основании ФЗ-301 от 03.08.2020 предусмотрен поэтапный рост акциза на вейпинг (как на электронные системы, так и на жидкости) в следующем порядке:

| № п/п | Подакцизный товар | Ставка акциза с 01.07.2020 | Ставка акциза в 2020 году | Ставка акциза в 2020 году | Ставка акциза в 2021 году |

| 1 | Электронные системы по доставке никотина | 44 руб./1 шт. | 48 руб./1 шт. | 50 руб./1 шт. | 52 руб./1 шт. |

| 2 | Жидкость для электронных сигарет | 11 руб./1 мл | 12 руб./1 мл | 13 руб./1 мл | 14 руб./1 мл |

Когда начисляется акциз на электронные сигареты

Начисление акциза на электронные системы по доставке никотина и жидкости для электронных сигарет производится в общем порядке. На основании ст. 182 НК РФ объектом налогообложения считаются следующие операции:

- Реализация электронных сигарет. Субъект хозяйствования приобретает обязательство по начислению акциза в момент реализации подакцизного товара, по наступлению первого из событий – прямой продажи товара конечному потребителю или передачи товара торговой точке для последующей реализации.

- Производство электронных сигарет. Акциз начисляется на операции по передаче подакцизного товара между структурными подразделениями производителя для использования в собственных нуждах. Также объектом налогообложения считается передача произведенного подакцизного товара в уставный капитал организации. Акциз необходимо начислить при передаче товара на переработку на давальческой основе, а также по факту производства товара из сырья, ранее полученного структурным подразделением компании.

- Импорт электронных сигарет. Подакцизный товар, введенный на территорию РФ по процедуре импорта, облагается акцизом согласно таможенной декларации.

Консолидируя вышесказанное, отметим, что организация/ИП обязана начислить акциз:

- при ввозе электронных сигарет на территорию РФ;

- при передаче электронных систем и жидкости на торговую точку для реализации (если товар произведен в РФ);

- при передаче произведенных товаров между структурными подразделениями для собственного использования;

- при передаче товаров для дальнейшей переработки.

Начисление акциза на электронные сигареты и жидкости осуществляется по первому событию.

|

Порядок уплаты акциза на электронные сигареты

Отчетным периодом для расчета и уплаты акциза на электронные сигареты признается календарный месяц.

Организация и предприятия, реализующие электронные сигареты и жидкости, уплачивают акциз в срок до 25-числа месяца, следующего за отчетным.

Операции по производству, ввозу, реализации электронных систем и жидкостей не требуют исчисления и уплаты авансовых платежей по акцизу.

Формула расчета акциза на электронные сигареты

Сумма акциза на вейпинг определяется по формуле:

Акцизэлектронные сигареты и жидкости = ПодакцизТов * Ставка – Вычеты,

где ПодакцизТов – количество подакцизного товара, введенного/произведенного/реализованного в течение отчетного периода (календарного месяца), исчисляемое в штуках (для электронных сигарет) и миллилитрах (для жидкостей);

Вычеты – сумма вычетов, предоставляемых в соответствие со ст. 200 НК РФ;

Ставка – ставка акциза, действующая в отношении единицы электронных сигарет и миллилитра жидкости для электронных систем.

Рассмотрим пример. 12.09.2020 года на основании таможенной декларации ООО «Сигарный дом» ввезена подакцизная продукция, в том числе:

- электронные сигареты – 120 единиц;

- жидкости для электронных систем доставки никотина – 200 мл.

24.09.2020 году «Сигарным домом» осуществлена еще одна поставка импортной продукции, в том числе:

- электронные сигареты – 150 единиц;

- жидкости для электронных систем доставки никотина – 250 мл.

Расчет акциза для ООО «Сигарный дом» производится суммированно по итогам отчетного месяца:

(120 + 150) * 44 руб. + (200 + 250) * 11 руб. = 16.830 руб.

Срок уплаты акциза ООО «Сигарный дом» – до 25.10.2020 года.

Сумма акциза, исчисленная по итогам отчетного месяца, подлежит уплате в соответствие со следующими кодами бюджетной классификации:

- 182 1 03 02360 01 0000 110 — акцизы электронные сигареты производства РФ;

- 182 1 03 02370 01 0000 110 — жидкости с никотином.

Читайте также статью ⇒ “Что относится к подакцизным товарам: таблица“.

Вычеты при уплате акциза на электронные сигареты

На основании ст. 200 НК РФ налогоплательщик вправе уменьшить размер налогооблагаемой базы на сумму акцизов, уплаченных поставщику в составе стоимости подакцизного товара. Таким образом, организация (ИП), которая приобрела электронные сигареты/жидкости у поставщика, который, в свою очередь, импортировал товар из-за границы, может учесть сумму акциза, предъявленного поставщиком, к вычету.

Рассмотрим пример. 14.09.2020 ООО «Сигма» приобрело у ООО «Сигарный дом» подакцизную продукцию в том числе:

- электронные сигареты – 120 единиц по цене 250 руб./ед., в том числе акциз – 44 руб./ед.;

- жидкости для электронных систем доставки никотина – 200 мл по цене 25 руб./мл, в том числе акциз – 11 руб./мл.

17.09.2020 электронные системы и жидкости переданы в магазин «Папироска» для последующей реализации.

В течение отчетного месяца «Сигмой» не закуплены и не реализованы какие-либо иные подакцизные товары. В связи с этим всю сумму акциза, начисленного «Сигмой» по итогам сентября 2020, можно принять к вычету.

Подача налоговой декларации по акцизу на электронные сигареты

Налогоплательщики, совершающие операции с электронными сигаретами и жидкостями, обязаны ежемесячно подавать в ФНС налоговую декларацию по акцизам на табак, табачную продукцию, электронные системы по доставке никотина и жидкости для электронных систем (бланк по форме КНД 1151074 можно скачать здесь ⇒ Декларация по акцизу на табак и табачную продукцию КНД 1151074).

Декларация подается в территориальный орган ФНС по месту регистрации организации (месту жительства ИП) в срок до 25 числа месяца, следующего за отчетным.

Ответственность за неуплату акцизного сбора на электронные сигареты

При нарушении срока оплаты акциза на электронные сигареты и жидкости, а также при непредоставлении налоговой декларации по акцизам в установленный срок, к налогоплательщикам применяются следующие меры взыскания.

- Штрафы по НК РФ. При непредоставлении налоговой декларации по акцизами либо при подаче документа позже установленного срока с налогоплательщика взыскивается штраф в размере 5% от суммы, начисленной по декларации, но не менее 1.000 руб. и не более 30% от суммы акциза, подлежащего уплате. При наличии неустойки по акцизу НК РФ предусматривает взыскание штрафа в размер 20% от суммы недоплаты по налогу.

- Штраф по КоАП. На основании ст. 15.5 должностное лицо, признанное виновным за непредоставление налоговой декларации, обязано оплатить штраф в размере от 300 руб. до 500 руб.

- Ответственность по УК РФ. За неуплату акцизного сбора в крупных размерах организация может быть оштрафована на сумму до 300.000 руб. Если организация уклоняется от уплаты налогов в особо крупных размерах, то сумма штрафов возрастает до 500.000 руб.

В случае если судом будет доказано, что правонарушение в части неуплаты налога в крупном/особо крупном размере осуществлено преднамеренно и по сговору, то виновные лица могут быть приговорены к лишению свободы сроком до 3-х лет.

Читайте также статью ⇒ “Экспорт подакцизного товара: оформление, учет, налогообложение“.

С 1 января 2020 года в России появится налог на электронные сигареты

Разное 15.09.2019 | 0

Как многие наверняка заметили, за последние пять лет электронные сигареты на территории стали крайне популярными. Сейчас их активно используются миллионы россиян, причем по большей части молодое поколение. Электронные сигареты бывают как с никотином, так и без него, то есть они фактически являются вредными и безвредными, однако все больше и больше ученых говорят о том, что все они в той или иной мере вредят здоровью человека. В связи с тем, что продажи обычных сигарет в России падают, правительство РФ посчитало необходимым ввести новый налог, а распространяется такой на электронные сигареты, причем на все их виды, в том числе на такие запатентованные, как Iqos.

Так, в частности, Минфин РФ подготовил новые поправки к Налоговому кодексу, согласно которым электронные сигареты станут акцизной продукцией, то есть она будет облагаться обязательным налогом, оплачивать который придется всем и каждому без каких-либо исключений. Это означает, что дороже станут как сами моды (электронные сигареты), так и разного рода жидкости для них, то есть «топливо». Под новый законопроект попадают вейп, Iqos и любые другие заменители сигарет. Налог вступит в силу уже с 2020 года, то есть с 1 января. Его размер составит 50 рублей за одно наименование. Иными словами, каждый флакон с «жижей» станет дороже на такую сумму денег, а все деньги от ее уплаты будут идти в бюджет РФ.

При этом в законе говорится о том, что ставка будет увеличиваться на 2 рубля каждый год, то есть уже к 2030 году размер акциза возрастет до 70 рублей с каждого наименования, связанного в той или иной степени с электронными сигаретами и любыми аксессуарами для них. Как считают участники данного рынка, такая мера приведет к тому, что многие россияне вернутся к обычным сигаретам, которые являются более вредными. Это же, в свою очередь, приведет к ухудшению здоровья всей нации. Также есть мнение о том, что некоторые россияне начнут совмещать традиционные сигареты с электронными, и это также негативно скажется на здоровье населения. Иными словами, сплошные минусы, а в плюсе будет только бюджет РФ.

Связано это с тем, что он будет активнее пополняться за счет простых россиян, потому что с каждого наименования придется делать налоговые отчисления. Делать это, конечно, будут не покупатели каких-либо товаров, а производители любых вещей, связанных с электронными сигаретами. Впрочем, они просто включат стоимость акциза в цену своих товаров, то есть крайними в конечном итоге окажутся именно россияне. Учитывая, что именно Минфин РФ отвечает за Налоговый кодекс на территории России, скорее всего, новый закон примут. Это приведет к тому, что всем гражданам РФ придется платить больше новых налогов уже с 1 января 2020 года.

Ранее удалось выяснить, что алкоголь и сигареты разрешили покупать без паспорта с помощью смартфона.

Присоединяйтесь к нам в Google News, Twitter, Facebook, ВКонтакте, YouTube и RSS чтобы быть в курсе последних новостей из мира технологий будущего.

Госдума утвердила акцизы на все устройства для нагревания табака

Принятые парламентариями поправки также уточняют определение электронных систем доставки никотина: акциз будет взиматься со всех электронных сигарет, а не только с одноразовых. Также к подакцизной продукции системам нагревания табака депутаты впервые отнесли электронные устройства, используемые для образования табачного пара, без горения или тления табака. Речь идет о системах IQOS и GLO, ранее такая продукция акцизом не облагалась.

Теперь же налогом будут облагаться все электронные системы доставки никотина: как многоразовые электронные сигареты (например Joyetech, Eleaf, Wismec) так и одноразовые электронные сигареты (например, Cricket, Pons, Nexx). Сейчас пока этот налог берут только с одноразовых изделий. В текущем году ставка составляла 48 рублей за штуку.

Закон вступит в силу с 1 января 2020 года. Для всех видов электронных сигарет и систем нагревания табака в будущем году акциз составит 50 рублей за штуку и будет повышаться на 2 рубля ежегодно. Акциз на жидкость для электронных систем в 2020 году составит 13 рублей за 1 миллилитр. Акциз на жидкость будет повышаться ежегодно на 1 рубль за миллилитр.

Пакет поправок был внесен в Госдуму в конце прошлой недели Минфином. До этого правительство одобрило законопроект, согласно которому подакцизными товарами становятся электронные сигареты и вейпы.

По материалам: «Интерфакс».

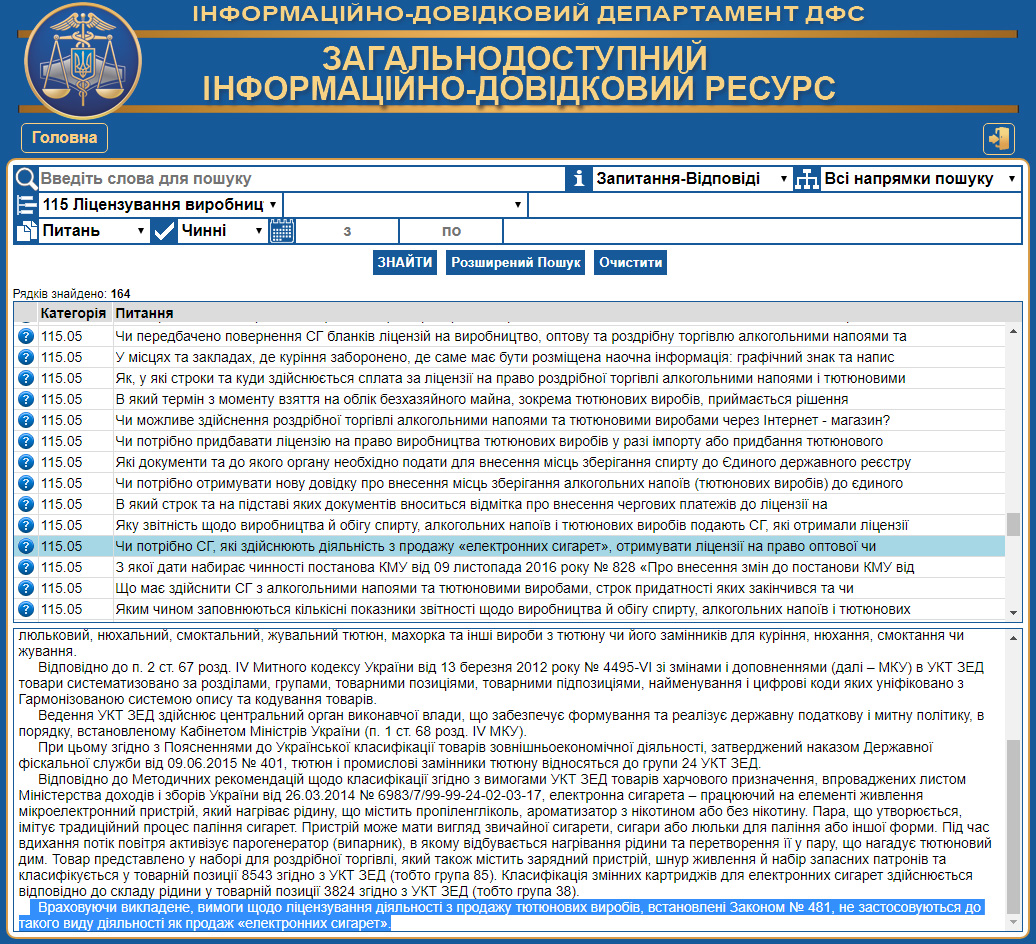

I. Лицензирование торговли электронными сигаретами и жидкостями для их заправки

На сегодня вопрос оптовой и розничной торговли табачными изделиями урегулирован Законом Украины от 19 декабря 1995 г. № 481/95-ВР «О государственном регулировании производства и оборота спирта этилового, коньячного и плодового, алкогольных напитков и табачных изделий» (далее – Закон № 481).

Так, согласно ч. 1 и ч. 17 ст. 15 Закона № 481, оптовая и розничная торговля табачными изделиями возможна только при наличии лицензии.

Вместе с тем следует отметить, что абз. 11 ст. 1 Закона № 481 дает четкое определение продукции, являющейся «табачными изделиями» с точки зрения Закона № 481, а именно:

табачные изделия – сигареты с фильтром или без фильтра, папиросы, сигары, сигариллы, а также трубочный, нюхательный, сосательный, жевательный табак, махорка и другие изделия из табака или его заменителей для курения, обоняния, сосания или жевания.

Таким образом, на сегодня жидкость для электронных сигарет не относится к табачным изделиям в понимании Закона № 481.

В соответствии с п. 2 ст. 67 разд. IV Таможенного кодекса Украины (далее – ТКУ), в Украинском классификаторе товаров внешнеэкономической деятельности (далее – УКТ ВЭД) все товары систематизированы по разделам, группам, товарным позициям, товарным подпозициям, наименование и цифровые коды которых унифицированы с Гармонизированной системой описания и кодирования товаров.

Согласно п. 1 ст. 68 разд. IV ТКУ, ведение товарной номенклатуры внешнеэкономической деятельности осуществляется на сегодня ГФС Украины в порядке, установленном Кабинетом Министров Украины.

При этом, согласно Пояснениям к Украинской классификации товаров внешнеэкономической деятельности, утвержденной приказом ГФС Украины от 09.06.2015 г. № 401, табак и промышленные заменители табака относятся к группе 24 в УКТ ВЭД.

В дальнейшем Министерством доходов и сборов Украины письмом от 26.03.2014 г. № 6983/7/99-99-24-02-03-17 «О внедрении методических рекомендаций по классификации отдельных товаров в соответствии с требованиями УКТ ВЭД» с целью совершенствования работы по направлению классификационной работы были направленны Методические рекомендации по классификации отдельных товаров в соответствии с требованиями УКТ ВЭД (далее – Методические рекомендации № 6983).

В соответствии с Методическими рекомендациями № 6983, а именно – с п. 43 приложения 3:

электронная сигарета – работающее на элементе питания микроэлектронное устройство, которое нагревает жидкость, содержащую пропиленгликоль, ароматизатор с никотином или без никотина.

Образующийся пар имитирует традиционный процесс курения сигарет. Устройство может иметь вид обычной сигареты, сигары или трубки для курения или другой формы. При вдыхании поток воздуха активизирует парогенератор (испаритель), в котором происходит нагрев жидкости и превращение ее в пар, напоминающий табачный дым.

Товар представлен в наборе для розничной торговли, который также содержит зарядное устройство, шнур питания и набор запасных патронов, и классифицируется в товарной позиции 8543 согласно УКТ ВЭД (т.е. группа 85).

Классификация сменных картриджей для электронных сигарет осуществляется в соответствии с составом жидкости в товарной позиции 3824 согласно УКТ ВЭД (т.е. группа 38).

Вывод.

Учитывая вышеизложенное, требования о лицензировании продажи табачных изделий, установленные Законом № 481, на сегодняшний день не применяются – ни к такому виду деятельности, как продажа «электронных сигарет», ни к продаже жидкости для электронных сигарет.

Тут также следует отметить, что ГФС Украины высказала аналогичную позицию по данному вопросу в консультации, размещенной в системе «ЗИР».

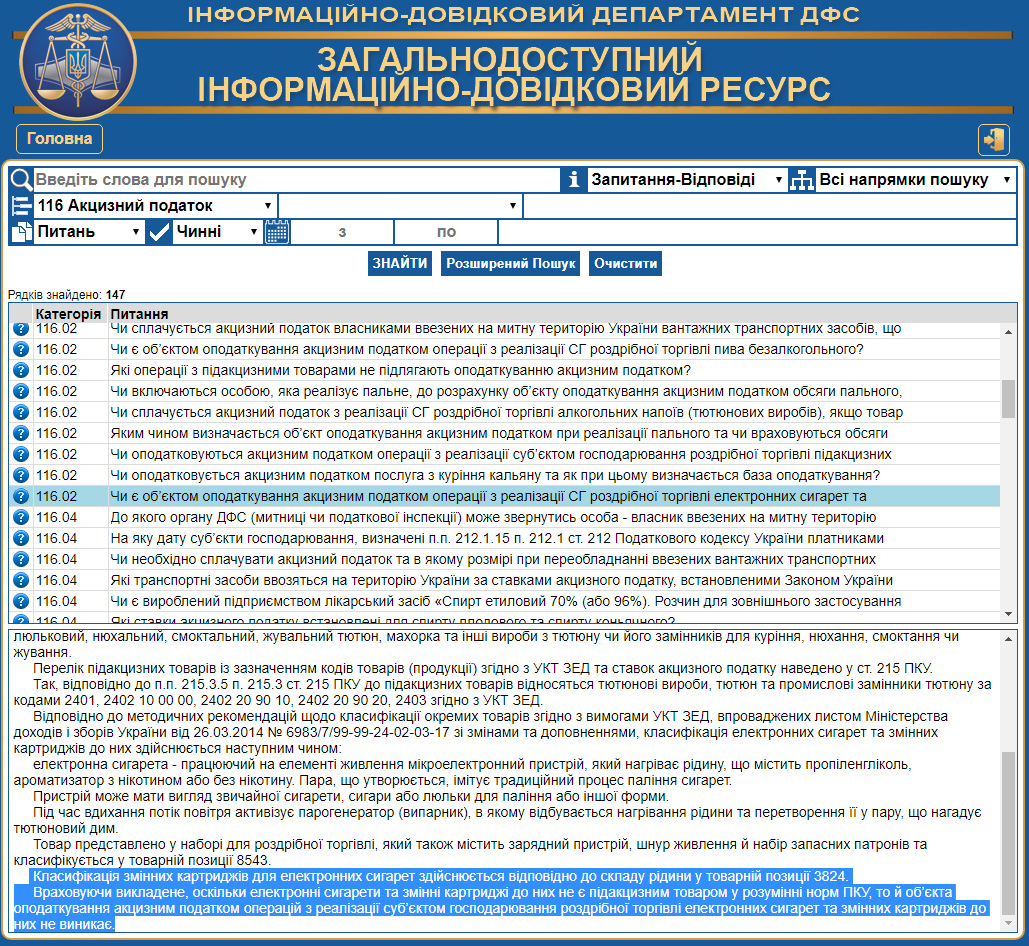

II. Уплата акцизного налога при продаже электронных сигарет

и жидкостей для их заправки

Вопрос уплаты акцизного налога урегулирован разделом VI Налогового кодекса Украины (далее – НКУ).

Так, согласно п. 212.1 ст. 212 НКУ, плательщиками акцизного налога, в частности, является:

– лицо, производящее подакцизные товары (продукцию) на таможенной территории Украины, в том числе из давальческого сырья;

– лицо-субъект хозяйствования, которое ввозит подакцизные товары (продукцию) на таможенную территорию Украины;

– физическое лицо-резидент или нерезидент, которое ввозит подакцизные товары (продукцию) на таможенную территорию Украины в объемах, подлежащих налогообложению в соответствии с таможенным законодательством;

– лицо-субъект хозяйствования розничной торговли, которое осуществляет реализацию подакцизных товаров.

При этом п. 215.1. ст. 215 НКУ определен исчерпывающий перечень товаров, относящихся к подакцизным, а именно:

– спирт этиловый и другие спиртовые дистилляты, алкогольные напитки, пиво (кроме кваса «живого» брожения);

– табачные изделия, табак и промышленные заменители табака;

– горючее;

– автомобили легковые, кузова к ним, прицепы и полуприцепы, мотоциклы, транспортные средства, предназначенные для перевозки 10 человек и более, транспортные средства для перевозки грузов;

– электрическая энергия.

Следует отметить, согласно пп. 14.1.252 п. 14.1 ст. 14 НКУ, к табачным изделиям относятся сигареты с фильтром или без фильтра, папиросы, сигары, сигариллы, а также трубочный, нюхательный, сосательный, жевательный табак, махорка и другие изделия из табака или его заменителей для курения, обоняния, сосания или жевания.

Таким образом, на текущий момент жидкость для электронных сигарет не относится к табачным изделиям в понимании НКУ.

Более того, пп. 215.3.2 и пп. 215.3.2-1 п. 215.3 ст. 215 НКУ определен четкий и исчерпывающий перечень табачных изделий, с которых взимается акцизный налог, а именно:

1) табачные изделия, табак и промышленные заменители табака, код товара (продукции) согласно УКТ ВЭД:

– 2401 – «Табачное сырье», «табачные отходы»;

– 2402 10 00 00 – «Сигары, включая сигары с отрезанными концами, и сигариллы (тонкие сигары), с содержанием табака»;

– 2402 20 90 10 – «Сигареты без фильтра, папиросы»;

– 2402 20 90 20 – «Сигареты с фильтром»;

– 2403 – «Табак и заменители табака, другие, промышленного производства; табак “гомогенизированный” или “восстановленный”», «табачные экстракты и эссенции».

2) сигареты и папиросы, код товара (продукции) согласно УКТ ВЭД:

– 2402 20 90 10 – «Сигареты без фильтра, папиросы»;

– 2402 20 90 20 – «Сигареты с фильтром».

При этом, как уже было отмечено выше, в соответствии с Методическими рекомендациями № 6983:

– товар «электронная сигарета» представленный в наборе для розничной торговли, который также содержит зарядное устройство, шнур питания и набор запасных патронов и классифицируется в товарной позиции 8543;

– классификация сменных картриджей для электронных сигарет осуществляется в соответствии с составом жидкости в товарной позиции 3824.

Вывод.

На текущий момент, учитывая вышесказанное, ни электронные сигареты и сменные картриджи к ним, ни жидкость для электронных сигарет не являются подакцизным товаром в понимании НКУ – и при их реализации не возникает объекта налогообложения акцизным налогом.

При этом ГФС Украины подтверждает эту позицию в консультации, размещённой в системе «ЗИР».

Чтобы не пропустить ничего важного, подписывайтесь на наш телеграм-канал, страницу в Фейсбуке или добавляйтесь в Твиттере.

Если моя статья вам понравилась или оказалась для вас полезной, можете сказать «спасибо», 🙂 перечислив любую сумму — на ваше усмотрение — на мою карточку в «ПриватБанке»:

— № 5169 3324 0559 7207 — получатель Зарайский Александр Николаевич

(назначение платежа — «За информационные услуги»).

Другие интересные статьи по налогообложению.

— Ставки единого налога и ЕСВ для предпринимателей в 2020 году.

— Карта «ключ к расчетному счету» и оплата в Интернете.

— Импорт услуг, единый налог, НДС и все-все-все…

— Новый закон об ООО – ключевые изменения и их последствия.

— Как правильно использовать «Пайонер» для получения денег от фриланса?

— Нужно ли платить акциз и покупать лицензию при продаже электронных сигарет.

— Где в Харькове можно сдать отчеты в налоговую.

— Как открыть интернет-магазин — часть четвертая.

— Как открыть интернет-магазин — часть третья.

— Как открыть интернет-магазин — часть вторая.

— Как открыть интернет-магазин — часть первая.

— Как нежданно-негаданно попасть на чудовищные штрафы.

— Как, не доплатив одну копейку, потерять статус плательщика единого налога и получить огромный штраф.

— Закрытие ООО за один день — обман!

— Как фрилансеру (предпринимателю) законно получить валюту за свои услуги.

— Фрилансер (предприниматель) и электронные деньги.