Содержание

- Что такое норма амортизации основных средств простыми словами – расчет, формулы и примеры

- Что это такое — определение

- От чего зависит?

- Выводы

- Формула амортизации

- Понятие амортизации

- Линейная формула амортизации

- Амортизационные группы основных средств

- Примеры решения задач

- Норма амортизации

- Как определить срок полезного использования основного средства?

- Вопрос

Что такое норма амортизации основных средств простыми словами – расчет, формулы и примеры

В отношении каждого основного средства применяются понятия амортизации и нормы.

В отношении каждого основного средства применяются понятия амортизации и нормы.

Первый термин означает последовательный процесс переноса стоимость объекта на производимую продукцию, услуги в расходы. Второй – процентный показатель возмещения стоимости основного средства, который зависит от срока полезного использования.

Что это такое — определение

Чтобы разобраться с понятием нормы амортизационных отчислений, нужно понимать механизм и значение процесса амортизации.

Процедура амортизации – это важный процесс, так как:

- направляет денежные потоки на воспроизводство основных фондов;

- разделяет крупные вложения по периодам.

Норма выражается в процентах и показывает, какая доля затрат на приобретение основного средства должна быть перенесена в расходы и вложена в себестоимость продукции, товаров, работ в течение года.

Другими словами, норма – это часть стоимости ОС, которую организация признает в виде расходов в отчетном году.

От чего зависит?

Норма амортизационных отчислений зависит от следующих параметров:

- Метода расчета амортизации – влияет как в бухгалтерском, так и в налоговом учете, ниже приведены особенности расчета нормы в зависимости от применяемого способа.

- Срок полезного использования — в бухучете устанавливается самостоятельно, в налоговом учете в соответствии с подходящей для основного средства амортизационной группой.

- Амортизационная группа – актуально только для налогового учета при нелинейном способе исчисления амортизации, когда норма устанавливается в соответствии с выбранной группой.

Кем устанавливаются для амортизационных отчислений?

В бухгалтерском учете нормы не устанавливаются, их рассчитывает бухгалтер для каждого отдельного основного средства в зависимости от выбранного способа начисления амортизации и установленного срока службы.

На практике всегда рассчитывается годовой показатель. Исключением является производственный метод, при котором считается месячная норма.

В налоговом учете норма рассчитывается только при линейном методе исчисления, причем вычисляется всегда месячный ее размер.

Устанавливается данное значение на законодательном уровне при нелинейном способе в налоговом учете. Считать при этом ничего не нужно. Достаточно определить для объекта ОС амортизационную группу, далее из п.5 ст.259.2 НК РФ выбрать соответствующее значение нормы.

Как рассчитать годовой размер в процентах в бухгалтерском учете?

В бухгалтерском учете размер среднегодовой нормы амортизационных отчислений определяется бухгалтером самостоятельно. Для этого достаточно установить для основного средств подходящий для него срок полезного использования.

Кроме того, нужно определиться с применяемым методом начисления амортизации. В бухучете их четыре – линейный, уменьшаемого остатка, производственный, по сумме чисел лет СПИ.

Наиболее четко определение и сущность понятия нормы амортизации просматривается для линейного метода.

Формула для линейного метода (определяется п.19 ПБУ 6/01):

Формула:

Годовая Н. = 1 / СПИ в годах * 100%.

То есть выражается данный показатель всегда в процентах.

Формула для способа уменьшаемого остатка отличается введением повышающего коэффициента ускорения, который организация принимает самостоятельно в пределах 3-х.

Формула для расчета:

Годовая Н. = 1 * Ку / СПИ с годах * 100%.

Для метода списания стоимости пропорционально объему продукции, работ, услуг, а также для списания по сумме чисел лет СПИ норма не рассчитывается ни в годовом, ни в месячном размере.

Пример расчета

На предприятие поступил объект ОС, для которого в бухгалтерском учете выбран срок полезного использования 3 года (36 месяцев) и установлен линейный способ исчисления.

Годовая Н. = 1 / 3 * 100% = 33,33 процентов.

Как определить месячное значение в бухучете — формулы

Порядок расчета месячной нормы зависит от выбранного способа начисления амортизационных отчислений.

Для линейного метода месячный показатель не рассчитывается, тем не менее, при необходимости его можно вычислить так:

Формула:

Ежемесячная Н. = 1 / СПИ в месяцах * 100%

Аналогичным образом для способа уменьшаемого остатка формулу расчета можно представит следующим образом:

Формула:

Ежемесячная Н. = 1 * Ку / СПИ в месяцах * 100%

Если стоимость основного средства списывается с помощью производственного метода, то есть пропорционально производимой продукции или выполняемым услугам, работам, месячная норма не рассчитывается. В этом случае невозможно предугадать заранее, какая сумма амортизационных отчислений будет перенесена в расходы за год, так как этот показатель зависит от ежемесячного объема продукции.

Как найти в налоговом учете?

В налоговом учете предусмотрено всего 2 метода начисления амортизации:

- Линейный – ежемесячная норма рассчитывается путем деления единицы на срок полезного использования, выраженный в месяцах. Далее параметр переводится в проценты.

- Нелинейный – норма устанавливается на законодательном уровне в зависимости от амортизационной группы основного средства, актуальные значения месячной нормы можно посмотреть в ст.259.2 НК РФ, годового параметра не устанавливается.

Норма амортизации по группам основных средств:

В налоговом учете для поступившего объекта ОС следует установить амортизационную группу, исходя из которой, уже выбирается срок использования.

Пример

Для основного средства установлена 3 амортизационная группа и СПИ, равный 60 месяцев.

Если на предприятии применяется линейный метод, то ежемесячная норма составит 1,6667 процентов (1 / 60 * 100%).

При нелинейном метода необходимо заглянуть в ст.259.2 НК РФ, где для 3 амортизационной группы установлена месячная норма в размере 5,6 процентов.

Выводы

Норма амортизации – это понятие, применяемое как в бухгалтерском, так и налоговом учете. Выражается показатель всегда в процентах и показывает, какую долю от стоимости основного средства нужно будет перенести в расходы организации за определенный промежуток времени (год, месяц).

В целях бухучета данное значение всегда рассчитывается в годовом размере, после чего определяется годовая сумма амортизации с последующим ее разделением на 12 частей.

В целях налогового учета норма определяется ежемесячно. Причем для линейного метода ее нужно посчитать, а для нелинейного – достаточно заглянуть в налоговый кодекс, где прописаны все значения в зависимости от амортизационной группы.

Формула амортизации

Понятие амортизации

ОПРЕДЕЛЕНИЕ Амортизация представляет собой постепенный перенос затратна покупку (строительство) основных фондов на стоимость готовой продукции. С помощью амортизации происходит компенсация денежных средств, потраченных на постройку или приобретение имущества.

Амортизационные отчисления производят на протяжении длительного периода, практически в течение всего времениэксплуатации объекта, начиная с постановки на баланс компании при его вводе и заканчивая снятием его с учета.

Существует несколько методов расчета амортизации, самым распространенным и широко используемым из которых является линейный метод.

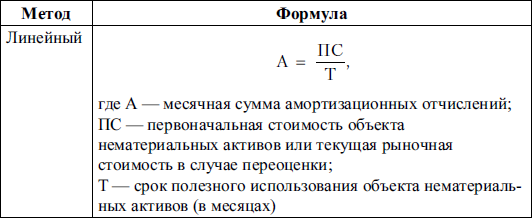

Линейная формула амортизации

В соответствии с линейным методом амортизации происходит списание стоимости основных средств одинаковыми пропорциональными частями в течение всего времени их использования.

При использовании линейного метода начисления амортизации формула амортизации выглядит так:

А = ПС/ Т,

ЗдесьА – размерамортизационных отчислений (за каждый месяц);

ПС – первичная стоимость объекта;

Т – срок полезного использования (месяцев).

Каждое предприятие может самостоятельно выбирать метод списания амортизационных отчислений.Линейный способ расчета амортизации применяется как для нового имущества, так и для объекта, который раньше был в эксплуатации.

Амортизационные группы основных средств

Объекты основных фондов принято разделять на 10 амортизационных групп в соответствии с временным периодом их эксплуатации.

Линейная формула амортизации в обязательном порядке применяется к основным средствам, которые относятся:

- К VII группе – объекты, эксплуатируемые 20-25 лет;

- К XI группе – объекты, эксплуатируемые 25-30 лет;

- К X группе – объекты, эксплуатируемые более 30 лет.

К остальным группам разрешается применять любой способ расчета амортизационных отчислений на выбор предприятия. Этот способ должен фиксироваться в приказе об учетной политике. С начала 2014 года любое предприятие может осуществить переход с нелинейного метода на линейный раз в пять лет (раньше это было невозможно).

Дляпереходас линейного на нелинейный способ не существует каких-либо временных ограничений. Данный переход осуществляется в любое время при условии внесения предварительных поправок в положение об учетной политике компании.

Расчет амортизации линейным способом

Для того, что бы определить величину месячных амортизационных отчислений линейным способом,нужны следующие показатели:

- Первичная стоимость основного средства, которая рассчитывается суммой всех затрат на покупку или постройку объекта;

- Эксплуатационный период, установленный по классификации в соответствии с амортизационной группой;

- Норма амортизации, которая выражается в процентном соотношении к первоначальной стоимости:

На=(1/N) * 100%

Здесь На – норма амортизации (годовая);

N – срок эксплуатации (лет).

Порядок амортизации

При равномерном начислении амортизации принято руководствоваться общими правилами проведения амортизационных отчислений:

- Начисление амортизации с 1 числа месяца, который следует после месяца постановки объекта на баланс организации;

- Определение амортизационных отчислений, независимо от финансовых результатов;

- Определение амортизационных отчислений каждый месяц и учет их в каждом налоговом периоде;

- Прекращение амортизационных отчислений с 1 числа месяца, который следует за месяцем списания в связи с износом, выводом с баланса или потерей прав собственности на данный объект.

Примеры решения задач

ПРИМЕР 1 ПРИМЕР 2

| Задание | Рассчитать амортизационные отчисления при использовании здания, если известны следующие данные:

Стоимость оборудования первоначальная – 350 тыс. руб., Срок полезного использования – 10 лет. |

| Решение | Используя линейный метод начисления амортизации, формула амортизации:

А = ПС/ Т, А=350/10=35 тыс. руб. |

| Ответ | 35 тыс. руб. |

Норма амортизации

Норма амортизации представляет собой отношение годовой суммы амортизации к первоначальной стоимости средства труда, выраженное в процентах. Посредством нормы амортизации регулируется скорость оборота основных фондов, интенсифицируется процесс их воспроизводства. В каждый период развития экономики уровень этих норм не может быть одинаковым. Расчет нормы амортизации (Н) производится по следующей формуле:

Ф-Л

Н = ——- , (2.23)

Т-Ф

гдеФ—первоначальная стоимость данного вида основных средств,

руб.;

Л— ликвидационная стоимость данного вида основных средств, руб.;

Т — нормативный срок службы (амортизационный период), устанавливаемый государством, лет.

Экономически обоснованные нормы амортизации имеют большое значение. Они позволяют, с одной стороны, обеспечить полное возмещение стоимости выбывающих из эксплуатации основных фондов, а с другой — установить подлинную себестоимость продукции.

Амортизационные отчисления производятся на основе норм амортизации, которые устанавливаются по каждому виду основных фондов. Определяются они путем отнесения суммы годовых амортизационных отчислений к стоимости основных фондов и выражаются в процентах, что видно из- следующей формулы:

Н=»‘100, ; ‘ (2.24)

Ф

где Н— годовая норма амортизации; , .:,

А— размер амортизационных отчислений за год;

Ф— стоимость основных фондов (первоначальная или восстановительная).

Поскольку размер амортизационных отчислений за год зависит от первоначальной стоимости основных фондов в момент их приобретения, срока предполагаемой службы, затрат на капитальные ремонты за весь амортизационный период, а также от остаточной (ликвидационной) стоимости данных основных фондов, постольку годовая норма амортизации может быть определена по формуле

Н= А»*»Рм~Л’Ю0, :¦-¦ — > (2.25)

Ф

где Р„— затраты на капитальные ремонты (включая модернизацию) в течение срока службы основных фондов;

JI— ликвидационная стоимость основных фондов, вышедших из употребления;

А — амортизационный период (срок службы) основных фондов.

Важное значение при расчете амортизационных отчислений имеет также срок использования Это период времени, в течение которого использование основных фондов призвано приносить доход и служить средством достижения целей предприятия. Срок использования объекта основных фондов рассчитывается предприятием в момент их принятия на учет.

По таким видам основных фондов, как здания, сооружения и передаточные устройства, имеющим длительный срок службы, нормы амортизации значительно ниже, чем, например, на машины и оборудование, транспортные средства, являющиеся более активной частью основных фондов. В общей норме амортизации основных фондов промышленности довольно велик удельный вес амортизационных отчислений, направляемых на капитальный ремонт (около 27%), по отдельным видам основных фондов (здания, силовые, а также рабочие машины и оборудование, транспортные средства) он достигает 50—54%. Та часть амортизационных отчислений, которая предназначена для капитального ремонта основных фондов, находится в распоряжении предприятий и расходуется по их усмотрению в соответствии с принятыми планами осуществления ремонтных работ;

Согласно Главе 25 Налогового кодекса Российской Федерации, амор-тизируемое имущество объединяется в следующие амортизационные группы:

1 группа — все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

И группа — имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

группа — имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

группа — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

группа — имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

группа — имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

группа — имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

VIH группа — имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

группа — имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

группа — имущество со сроком полезного использования свыше 30

лет.

Классификация основных средств, включаемых в амортизационные группы, определяется Правительством Российской Федерации.

С 1 января 1997 года введен следующий порядок амортизации: имущество, подлежащее амортизации, объединяется в следующие четыре категории:

здания, сооружения и их структурные компоненты;

легковой автотранспорт, легкий грузовой автотранспорт, конторское оборудование и мебель, компьютерная техника, информационные системы и системы обработки данных;

технологическое, энергетическое, транспортное и иное оборудование и материальные активы, не включенные в первую и вторую категории;

нематериальные активы.

Годовые нормы амортизации составляют: для первой категории— 5%, для второй— 25%, для третьей — 15%. Для четвертой категории амортизационные отчисления осуществляются равными долями в течение срока существования соответствующих нематериальных активов. В случае, если срок использования нематериального актива определить невозможно, срок амортизации устанавливается 10 лет.

Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций — изготовителей.

С введением Правил бухгалтерского учета ПБУ 6/01 организация самостоятельно определяет срок полезного использования исходя из:

ожидаемого срока использования объекта с учетом его производительности и мощности;

ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, а также системы планово-предупредительных ремонтов всех видов;

нормативно-правовых и других ограничений срока использования объекта (например, использование объекта по договору аренды).

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более 3-х месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Начисление амортизационных отчислений по объекту основных средств начинается с 1 -го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учегу, и производится до полного погашения стоимости этого объекта либо списания его с бухгалтерского учета.

На практике сумму амортизации за отчетный месяц определяют следующим образом: к сумме амортизации, начисленной в прошлом месяце, прибавляют сумму амортизации со стоимости поступивших основных средств за прошлый месяц и вычитают сумму амортизации со стоимости основных среде їв. выбывших в прошлом месяце.

Начисление амортизационных отчислений по объекту основных средств прекращается с 1-го числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания его с бухгалтерского учета.

Случаи, когда износ не начисляется

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования). Износ не начисляется на объекты жилищного фонда, библиотечные фонды, сооружения городского благоустройства и авто-мобильные дороги общего пользования, продуктивный скот, буйволов, оленей, волов, многолетние насаждения, не достигшие эксплуатационного возраста.

Начисление износа по объектам основных средств, не оконченных строительством (не оформленных актами приемки), но фактически эксплуатируемым. По таким объектам износ начисляют в общем порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию.

Как определить срок полезного использования основного средства?

Вопрос

Как определить срок полезного использования основного средства (ОС)?

Ответ

Джаарбеков Станислав, налоговый консультант, юрист. Сайт: Taxd.ru

Правила установления срока полезного использования (СПИ) для целей налога на прибыль установлены статьей 258 Налогового кодекса Российской Федерации (НК РФ). Они близки к таковым для бухгалтерского учета, но все-таки отличаются.

Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества (п. 1 ст. 258 НК РФ).

Для налога на прибыль, установление срока полезного использования предусмотрено только во временном выражении. Не предусматривается установление срока полезного использования в объеме произведенной продукции (такой способ возможен в бухгалтерском учете).

Амортизационные группы

НК РФ распределяет все основные средства по 10 Амортизационным группам. Поэтому, как правило, основная задача определить, к какой амортизационной группе относится наш объект основных средств, после чего, устанавливаем срок полезного использования исходя из сроков, установленных для этой группы.

Амортизируемое имущество объединяется в следующие десять амортизационных групп (п. 3 ст. 258 Налогового кодекса Российской Федерации):

Первая амортизационная группа — Все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно.

Вторая амортизационная группа — Имущество со сроком полезного использования свыше 2 лет до 3 лет включительно.

Третья амортизационная группа — Имущество со сроком полезного использования свыше 3 лет до 5 лет включительно.

Четвертая амортизационная группа — Имущество со сроком полезного использования свыше 5 лет до 7 лет включительно.

Пятая амортизационная группа — Имущество со сроком полезного использования свыше 7 лет до 10 лет включительно.

Шестая амортизационная группа — Имущество со сроком полезного использования свыше 10 лет до 15 лет включительно.

Седьмая амортизационная группа — Имущество со сроком полезного использования свыше 15 лет до 20 лет включительно.

Восьмая амортизационная группа — Имущество со сроком полезного использования свыше 20 лет до 25 лет включительно.

Девятая амортизационная группа — Имущество со сроком полезного использования свыше 25 лет до 30 лет включительно.

Десятая амортизационная группа — Имущество со сроком полезного использования свыше 30 лет.

Пример

Определяем срок полезного использования нежилого кирпичного здания. Выяснили, что здание относится к 9-й амортизационной группе. Соответственно, мы вправе установить срок полезного использования здания в интервале от 25 лет и 1 месяц, до 30 лет.

Другие примеры определения сроков полезного использования читайте: К какой амортизационной группе относится основное средство? (вопрос — ответ)

Выбор СПИ в пределах амортизационной группы

Для каждой амортизационной группы установлен срок полезного использования в виде интервала. Например, для 7-й амортизационной группы — свыше 15 лет до 20 лет включительно. Это означает, что мы вправе своим решением выбрать любой срок полезного использования в пределах этого интервала.

Пример

Для 7-й амортизационной группы можно установить СПИ от 15 лет и 1 месяца и до 20 лет включительно.

Обратите внимание, что нижний интервал сформулирован как «свыше», то есть срок в 15 лет относится не к 7-й амортизационной группе, а к 6-й. Седьмая амортизационная группа начинается со СПИ 15 лет и 1 месяц.

Мы вправе установить любой СПИ в пределах интервала для амортизационной группы.

Иногда это решение определют в учетной политике организации. К примеру, в учетной политике можно записать, что организация устанавливает минимальный (максимальный, иной) СПИ в пределах каждой группы. Тогда организация должна следовать своей учетной политике. Если же в учетной политике не определить такого порядка, то принимать решение о СПИ можно каждый раз исходя из ситуации. Вы можете один объект основных средств принять к учету в составе 7-й группы, как 16 лет и 2 месяца, а другой, как 19 лет.

СПИ устанавливается в месяцах, поэтому срок может быть не равен целым годам.

Для прибыльных компаний обычно выгоднее устанавливать СПИ минимальный из возможных. Для убыточных, возможно лучше устанавливать максимальный СПИ.

Алгоритм определения срока полезного использования

Алгоритм определения срока полезного использования следующий:

1) Определяем амортизационную группу объекта основных средств по Классификации основных средств

Постановлением Правительства РФ от 01.01.2002 N 1 утверждена Классификация основных средств, включаемых в амортизационные группы. Это довольно объемный документ, в котором основные средства распределены по амортизационным группам. В Классификации указывается Код ОКОФ (общероссийский классификатор основных фондов), наименование и примечание.

В пределах амортизационных групп, основные средства сгруппированы по подгруппам — Машины и оборудование, Средства транспортные, Сооружения и передаточные устройства, Здания, Жилища, Насаждения многолетние, Скот рабочий.

Пример

Определяем амортизационную группу персонального компьютера.

В Классификации основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1 во Второй амортизационной группе указано:

Код ОКОФ 330.28.23.23 — Машины офисные прочие (включая персональные компьютеры и печатающие устройства к ним; серверы различной производительности; сетевое оборудование локальных вычислительных сетей; системы хранения данных; модемы для локальных сетей; модемы для магистральных сетей).

Соответственно, персональный компьютер относится ко второй амортизационной группе. Срок полезного использования Персонального компьютера устанавливается в интервале от 2 лет и 1 месяца и до 3 лет.

Обратите внимание, что активы стоимостью до 100 000 рублей могут списываться на расходы единовременно (п. 1 ст. 256 и п. 1 ст. 257 Налогового кодекса России (НК РФ)).

Пример

Определяем срок полезного использования легкового автомобиля Ниссан альмера. В Классификации основных средств находим:

К третьей амортизационной группе (срок полезного использования свыше 3 и до 5 лет) относятся:

Автомобили легковые (код ОКОФ 310.29.10.2).

Соответственно, включаем легковой автомобиль в третью амортизационную группу и установливаем любой срок в интервале от 3 лет и 1 месяц и до 5-х лет.

Пример

Определяем срок полезного использования грузового автомобиля грузоподъемностью 0,4 т. В Классификации основных средств находим:

Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу не более 3,5 т (код ОКОФ 310.29.10.41.111)

Автомобили грузовые с бензиновым двигателем, имеющие технически допустимую максимальную массу не более 3,5 т (код ОКОФ 310.29.10.42.111)

Соответственно, включаем грузовой автомобиль в третью амортизационную группу и установливаем любой срок в интервале от 3 лет и 1 месяц и до 5-х лет.

Если мы нашли свой объект основных средств в Классификации основных средств, то задача решена. Если не нашли, то переходим к следующим пунктам нашего алгоритма действий.

2) Определяем амортизационную группу объекта основных средств с помощью ОКОФ

Может оказаться, что Вашего объекта основных средств нет в Классификации основных средств. Это связано с тем, что в Классификации основных средств основные средства детализированы до уровня класса. А каждый объект основных средств является одним из видов, который входит в какой-либо класс.

В такой ситуации нам потребуется Общероссийский классификатор основных фондов (ОКОФ). В ОКОФ основные средства указаны до уровня вида. Поэтому, нередко нужно сначала определить код ОКОФ основного средства. Затем, по коду ОКОФ определить класс основных средств. После чего, согласно Классификации основных средств найти амортизационную группу и, соответственно, установить срок полезного использования.

Пример

Определяем амортизационную группу приобретенной Цифровой видеокамеры.

В Классификации основных средств, включаемых в амортизационные группы такого объекта ОС нет (так как там указаны укрупненные позиции основных средств до уровня группы).

В ОКОФ находим под кодом 330.26.70.13 «Видеокамеры цифровые». Этот вид основных средств входит в группу «Приборы оптические и фотографическое оборудование «, код ОКОФ 330.26.70.

По коду ОКОФ 330.26.70 находим в Классификации ОС в третьей амортизационной группе:

Приборы оптические и фотографическое оборудование (код ОКОФ 330.26.70)

Соответственно, Цифровая видеокамера относится к 3-й амортизационной группе (срок полезного использования свыше 3 лет и до 5 лет включительно).

3) Определяем СПИ объекта, отсутствующего к ОКОФ и в Классификации ОС

Следует отметить, что не все виды объектов основных средств можно найти в Классификации и в ОКОФ. Для тех видов основных средств, которые не указаны в этих справочниках, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (п. 6 ст. 258 Налогового кодекса России).

Пример

Автокраны не указаны в Классификации. В свидетельстве о приемке (сертификате) было указано, что срок службы крана установлен при 1,5 сменной работе в паспортном режиме 10 лет. Исходя из этого, налогоплательщик правомерно отнес основное средство к 5-й группе.

(Постановление ФАС Дальневосточного округа от 19.05.2010 N Ф03-3239/2010 по делу N А16-1033/2009).

Пример

Прорезь для провозки живой рыбы не указана в Классификации. «Прорезь для провозки живой рыбы» является водоходной емкостью, используемой в процессе вылова рыбы, как на реке, так и на море. Исходя из существовавших у налогоплательщика документов, основное средство было отнесено к 5-й амортизационной группе.

(Постановление ФАС Дальневосточного округа от 29.12.2009 N Ф03-5980/2009 по делу N А24-5934/2008).

Читайте также: Как определить амортизационную группу основного средства?

Особенности СПИ основных средств, бывших в употреблении

В случае приобретения объектов основных средств бывших в употреблении, налогоплательщик вправе учесть срок эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником (п. 7 ст. 258 Налогового кодекса).

Пример

Налогоплательщик приобретает бывший в эксплуатации объект основных средств, отнесенный к третьей амортизационной группе (срок полезного использования от 3 до 5 лет). Предыдущий собственник эксплуатировал это основное средство 1 год.

Налогоплательщик вправе установить срок полезного использования объекта как 2 года и 1 месяц (3 года и 1 месяц – 1 год).

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому Классификацией основных средств или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов (п. 7 ст. 258 Налогового кодекса).

Пример

Налогоплательщик приобретает бывший в эксплуатации объект основных средств, отнесенный к третьей амортизационной группе (срок полезного использования от 3 до 5 лет). Предыдущий собственник эксплуатировал это основное средство 6 лет.

В этом случае, налогоплательщик вправе самостоятельно определять срок полезного использования.

Следует предостеречь в этой ситуации от установления слишком короткого срока полезного использования (1-3 месяца). Дело в том, что если приобретается объект основных средств, то понятно, что это объект долгого использования. По моему мнению, в этом случае нужно установить срок полезного использования не менее 1 года.

Пример

Обществом приобретены в собственность бывшие в употреблении объекты основных средств по которым срок полезного использования исходя из Классификации истек. Общество определило срок использования указанных основных средств — 2 месяца.

Налоговый орган оспорил расчет амортизации исходя из такого короткого срока полезного использования, и выиграл в суде — Постановление ФАС Дальневосточного округа от 08.11.2007 N Ф03-А73/07-2/3272 по делу N А73-18818/2005-16.

Связаные темы

- Амортизационная группа

- Классификация основных средств, включаемых в амортизационные группы

- Постановление Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы»

- Общероссийский классификатор основных фондов (ОКОФ) ОК 013-2014 (СНС 2008)

- К какой амортизационной группе относится основное средство? (вопрос — ответ)

Установленная нормативным актом группа объектов амортизируемого имущества (основных средств и нематериальных активов), сформированная на основании сроков полезного использования. Предусмотрено 10 амортизационных групп. К примеру, 1-я амортизационная группа включает ОС со сроком полезного использования от 1 года до 2 лет, а 10-я амортизационная группа включает ОС со сроком полезного использования свыше 30 лет.

Разъяснение о порядке применения Классификации основных средств, включаемых в амортизационные группы.

Нормативный документ: Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1.

Разъяснение по структуре и порядку применения ОКОФ.

Примеры определения амортизационной группы различных основных средств.

Вся подборка материалов «Амортизационная группа» →