Содержание

- Дивиденды в 2-НДФЛ (образец заполнения)

- Вопросы удержания налогов при выплате дивидендов иностранному лицу

- НДФЛ с дивидендов. Примеры исчисления и отражение в отчетности

- Расчет НДФЛ с дивидендов

- Отражение дивидендов в справке 2-НДФЛ

- Отражение дивидендов в 6-НДФЛ

- НДФЛ с дивидендов

- Ставки НДФЛ с дивидендов

- НДФЛ с дивидендов удерживает налоговый агент

- Когда налог перечисляет сам получатель дивидендов

- Срок перечисления НДФЛ с дивидендов

- Что указать в платежке

- О дивидендах нужно отчитаться перед ИФНС

- Как отразить дивиденды в справке 2-НДФЛ

Дивиденды в 2-НДФЛ (образец заполнения)

Дивиденды в 2-НДФЛ отражают и всегда отражали ООО. Акционерные общества по дивидендам «физикам» раньше сдавали приложение № 2 к декларации по налогу на прибыль. Но с 2020 года порядок изменился — утратил силу п. 4 ст. 230 НК РФ, который требовал от АО отражать дивиденды в прибыльной декларации (подп. «б» п. 19 ст. 2, п. 3 ст. 3 закона от 29.09.2019 № 325-ФЗ).

Переходных положений по дивидендам 2019 года в законе нет. Поэтому чиновники разрешили налоговым агентам отчитаться так, как им удобно. То есть по дивидендам за 2019 год АО могут представить по своему выбору либо справки 2-НДФЛ, либо (как раньше) декларацию по налогу на прибыль с заполненным приложением № 2 (см. письмо Минфина от 05.12.2019 № 03-04-07/94678, направлено письмом ФНС от 12.12.2019 № БС-4-11/25567@).

ВАЖНО! Сдать 2-НДФЛ за 2019 год нужно до 02.03.2020.

А заполнять справку по выплаченным дивидендам нужно так.

В приложении к 2-НДФЛ укажите:

- ставку НДФЛ (13% — для резидентов РФ, 15% — для нерезидентов либо ставку согласно международному договору);

- код дохода — 1010;

- сумму дивидендов;

- код вычета — 601;

- сумму вычета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет показывают только в том случае, если в расчете НДФЛ с дивидендов учитывались дивиденды, которые получила сама организация от других организаций. Если нет, в поле «Код вычета» нужно поставить прочерк, а сумму указать как 0,00 руб. (см. пп. 1.10, 1.15 Порядка заполнения справки 2-НДФЛ).

Заполняйте одно приложение на каждую ставку НДФЛ. Если и зарплата, и дивиденды облагаются по одной ставке (например, это «физик»-резидент, который одновременно является работником организации), будет одно общее приложение, если по разным — сделайте отдельные приложения.

В разделе 2 справки 2-НДФЛ дивиденды нужно показать в составе общих доходов, облагаемых по той же ставке (без учета вычета). В поле «Налоговая база» включите сумму за минусом вычета (если он применялся). Сумму НДФЛ покажите в обычном порядке. Если выплачивались доходы, облагаемые по разным ставкам, по дивидендам заполняется отдельная страница.

В разделе 3 вычет по дивидендам приводить не надо.

Подробнее о том, какую отчетность сдают по дивидендам, читайте .

Смотрите также образец заполнения 6-НДФЛ с дивидендами.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Вопросы удержания налогов при выплате дивидендов иностранному лицу

Фото: личный архив эксперта

В отношениях между обществом и иностранными участниками актуальным является вопрос налогообложения дивидендов. Произошедшим изменениям в порядке применения соглашений об избежании двойного налогообложения при выплате дивидендов иностранным участникам посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Налоговая база по каждой такой выплате определяется как сумма выплачиваемых дивидендов. К ней применяется ставка 15%, установленная подп. 3 п. 3 ст. 284 НК РФ (для организаций) или п. 3 ст. 224 НК РФ (для физлиц – нерезидентов). Иная ставка может быть предусмотрена международным договором РФ, регулирующим вопросы налогообложения (п. 6 ст. 275 НК РФ).

Особенности исчисления и уплаты налога с доходов в виде дивидендов в пользу иностранных лиц установлены ст. 312 НК РФ.

Для получения льгот по соглашению недостаточно только факта резидентства. Налогообложение доходов зависит от того, известно ли источнику выплаты лицо, имеющее фактическое право на доходы.

Таким лицом признается лицо, которое имеет право самостоятельно пользоваться или распоряжаться доходом, либо лицо, в интересах которого иное лицо правомочно распоряжаться этим доходом (п. 2 ст. 7 НК РФ).

Фактическое право на доход представляет собой право на определение экономической судьбы дохода.

Поэтому выполнение лицом функций в качестве управляющего, действующего от имени заинтересованных лиц или в их интересах, не может являться основанием для признания его лицом, имеющим фактическое право на доход (письмо Минфина России от 2 октября 2019 г. № 03-08-05/75776).

На налоговом агенте.

Наличие фактического права на доходы определяется применительно к каждой отдельной выплате дохода в виде дивидендов.

Для применения положений международного договора иностранная организация должна представить налоговому агенту подтверждение фактического права на получение этого дохода (п. 1 ст. 312 НК РФ).

Подходы, выработанные арбитражными судами по применению концепции лица, имеющего фактическое право на доход (бенефициарного собственника), изложены в письме ФНС России от 28 апреля 2018 г. № СА-4-9/8285@.

Налоговыми органами рассматриваются следующие обстоятельства, связанные с иностранной организацией:

- имеются ли у компании материальные ресурсы и персонал для осуществления самостоятельной предпринимательской деятельности;

- может ли компания самостоятельно распоряжаться экономической судьбой полученного дохода (какие обязательства имеются у компании перед третьими лицами);

- осуществляет ли компания хозяйственную деятельность с независимыми контрагентами и каков процент такой деятельности;

- за счет чего формируется основная прибыль компании;

- какие коммерческие и финансовые риски принимает на себя компания;

- имеются ли операционные расходы и каков их состав;

- ведется ли компанией иная деятельность, помимо деятельности, связанной с получением дивидендов или направлением финансовых потоков по цепочке взаимозависимых компаний;

- обстоятельства приобретения акций и долей в компаниях, участвующих в схеме взаимодействия (дата приобретения, срок владения, средства, на которые они приобретались, номинал, стоимость приобретения);

- схемы финансовых потоков между участниками сделок (заемное финансирование, другое);

- каким образом осуществляется руководство компанией и как компания управляет объектами своих инвестиций (самостоятельность в осуществлении полномочий).

Судебная практика за истекшие периоды демонстрирует неготовность налоговых агентов должным образом обосновывать наличие фактического права на доход у иностранной компании.

При этом налоговому агенту надлежит оценивать все обстоятельства и риски, если принимается решение указывать в отчетности иное лицо, признаваемое имеющим право на доходы, при неизменности фактических обстоятельств выплаты такого дохода.

НК РФ этот вопрос не раскрывает. Подход к подбору соответствующих документов излагается в ряде писем Минфина России (например, в письме от 28 декабря 2016 г. № 03-08-05/78852).

Действительно, на практике подтверждение права на доход оформляется заполнением анкет, представлением письма, из которых следует, что получатель в отношении доходов не является посредником.

Такое письмо, как правило, включает заверения иностранной организации:

- о неограниченных полномочиях в отношении распоряжения доходами;

- об отсутствии в отношении указанных доходов посреднических функций в интересах иного лица;

- о том, что ни прямо, ни косвенно такие доходы (полностью или частично) не выплачиваются иному лицу и не имеется каких-либо обязательств перед третьими лицами по дальнейшему перечислению им этих доходов;

- о том, что иностранная организация несет все предпринимательские риски, связанные с доходами.

С точки зрения конкретного международного соглашения иностранная организация подтверждает, что является резидентом с фактическим местом нахождения в государстве, с которым заключено соглашение об избежании двойного налогообложения, постоянное представительство в Российской Федерации отсутствует. А также подтверждает, что получение доходов не имеет в качестве деловой цели получение льгот в соответствии с соглашением и положения соглашения об ограничении льгот к получателю дохода не применяются.

Само по себе, нет, не является. Подтверждать наличие (отсутствие) фактического права на получение дивиденда как пассивного дохода может финансовая отчетность лица, отражающая его обязательства, корпоративная структура владения.

Письмо не заменяет проверку налоговым агентом отчетности организации на предмет наличия у нее имущества, ресурсов, получения ею доходов в государстве регистрации от предпринимательской деятельности (в принципе, таковой может считаться использование полученных доходов для предоставления процентных займов).

Информация о документальном подтверждении фактического права на доход встречается в письмах Минфина России (например, в письме от 19 декабря 2018 г. № 03-08-05/92537).

Практика показывает, что налоговым агентам отказывают в использовании международных соглашений

Надеяться на применение пониженной ставки при выплате доходов иностранной компании, созданной формально, бессмысленно.

Налоговые льготы, предусмотренные международными договорами, не предоставляются в отношении трансграничных операций, главной целью совершения которых являлось получение дохода ее участниками исключительно или преимущественно за счет налоговой выгоды в отсутствие намерения осуществлять экономическую деятельность (п. 13 Обзора практики разрешения судами споров, связанных с защитой иностранных инвесторов, утвержденного Президиумом Верховного Суда РФ 12 июля 2017 г.).

Право на применение пониженной налоговой ставки по соглашению об избежании двойного налогообложения обусловлено фактами декларирования и уплаты лицом, имеющим фактическое право на доходы, налогов с полученных доходов (письмо ФНС России от 28 апреля 2018 г. № СА-4-9/8285@).

Налоговые органы успешно доказывают, что промежуточные звенья (кондуитные компании) не являются конечными выгодоприобретателями по полученному на их счета доходу. В большинстве случаев доход ими перечисляется транзитом в адрес организаций, зарегистрированных в офшорах (например, на Британские Виргинские Острова), с правительством которых у Российской Федерации не заключено международное соглашение об избежании двойного налогообложения.

Поэтому с выплат таким компаниям налог должен удерживаться по ставке, установленной НК РФ. Если с выплат таким компаниям налог не был удержан, он будет удержан с налогового агента с начислением пени и штрафа.

Если иностранная компания является холдинговой, то в отношении выплачиваемых ей дивидендов применение пониженных налоговых ставок по соглашениям об избежании двойного налогообложения содержит значительные налоговые риски.

Правда, надо отметить письмо ФНС России от 8 августа 2019 г. № ЕД-4-13/15696@. В нем сказано, что деятельность, осуществляемая преимущественно в виде инвестиций и финансирования компаний группы (холдинга) или взаимозависимых, аффилированных компаний, еще не свидетельствует об отсутствии самостоятельной предпринимательской деятельности. Налоговым органам предписано в ходе контрольных мероприятий:

- не ограничиваться наличием упоминания в корпоративных документах холдингового характера деятельности компании;

- проводить анализ на наличие признаков искусственности в деятельности холдинговой компании, в том числе признаков отсутствия самостоятельности в части принимаемых решений по отношению к принадлежащему компании активу и в отношении дохода от источника в России.

Если налог с дохода иностранной организации был удержан без учета норм международного договора, лицо, имеющее фактическое право на получение этого дохода, вправе обратиться за возмещением налога в налоговый орган по месту нахождения налогового агента (п. 17 ст. 78 НК РФ).

Россия ратифицировала многостороннюю Конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Федеральный закон от 1 мая 2019 г. № 79-ФЗ).

Россия включила в сферу действия Конвенции 71 государство.

Для применения положений Конвенции к конкретному Соглашению России с иностранным государством требуется присоединение иностранного государства к Конвенции, ратификация ее таким иностранным государством с включением России в перечень юрисдикций, на которые распространено действие Конвенции, вступление ее в силу.

Конвенция начнет применяться не ранее 2021 года.

Есть некоторые фактические изменения в условиях применения освобождений.

Доходы компании от отчуждения акций или аналогичных долей участия, таких как доли участия в партнерстве или трасте, связанных с недвижимостью в России, могут облагаться в России по ставке 20%, если в любое время в течение 365 дней, предшествующих отчуждению, стоимость таких акций или аналогичных долей участия более чем на 50% прямо или косвенно состоит из недвижимости, расположенной в России.

Дивиденды могут облагаться в России по ставке 15%, если срок владения акциями (долями) меньше 365 дней, предшествующих выплате. То есть для льготного налогообложения дивидендов установлено дополнительное требование по минимальному периоду владения – 365 дней. При ратификации Конвенции Россией приведен перечень из 36 таких соглашений.

Повторим, что применение названных положений зависит от условий ратификации Конвенции сторонами, обоюдности сделанных при этом оговорок.

Главная идея Конвенции состоит в ограничении применения освобождений по международным соглашениям. Запрещается применение налоговых освобождений, если главной или одной из главных целей по сделке было получение льгот по соглашению.

Видимо, формальным выражением будет письмо – заверение иностранного лица. Возможно, соответствующие положения станут включать в письмо о фактическом праве на доход.

В документе должна прослеживаться связь полученного дохода с основной предпринимательской деятельностью, содержаться описание источника средств по сделке и направления расходования полученного дохода.

Также могут содержаться сведения о порядке налогообложения дохода, полученного иностранным лицом.

Налоговым агентом может быть подготовлена анкета, подлежащая заполнению получателем дохода. В нее могут включаться позиции о размере пассивных доходов, о составе учредителей, об осуществлении активной предпринимательской деятельности.

Льготы по соглашениям могут быть предоставлены:

- лицу, прямо поименованному в соглашении;

- квалифицированным лицам (например, это физические лица, компании, акции которых обращаются на бирже);

- резидентам, которые осуществляет активную предпринимательскую деятельность в договаривающейся юрисдикции и полученный доход образуется или связан с такой деятельностью.

Активная деятельность не включает в себя:

- функционирование в качестве холдинговой компании;

- обеспечение общего надзора или управление группой компаний;

- предоставление группового финансирования (включая объединение денежных средств); или

- осуществление или управление инвестициями, если только эти виды деятельности не осуществляются банком, страховой компанией или зарегистрированным дилером по ценным бумагам в ходе их обычной деятельности (п. 10 ст. 7 Конвенции).

При выплатах иностранному лицу нужно будет учитывать нормы НК РФ, соглашения с государством, резидентом которого является иностранное лицо, правила Конвенции, которые применяются к конкретной стране (если Конвенция ратифицирована этой страной).

Конечно, это не нужно будет делать каждый раз, вручную. После определенного переходного периода для пользователей справочно-правовыми системами, консультантами будут разработаны прикладные материалы по комплексному применению Конвенции и соглашений в разрезе конкретных юрисдикций. Соответствующую работу по синтезированию проводит и Минфин.

Обратим внимание, что при толковании Конвенции может использоваться текст Конвенции на английском и французском языках.

По факту, налогообложение доходов в рамках международных соглашений изменено как минимум с 2014 года. Поэтому в части вводимых Конвенцией условий применения льгот по соглашениям изменений, по сравнению с правоприменительной практикой, практически нет.

Представляется, что ситуация с Конвенцией чем-то похожа на ситуацию с введением в действие ст. 54.1 НК РФ. Налоговый орган, проводя проверки, не должен использовать понятие «необоснованная налоговая выгода», а должен указывать на нарушение налогоплательщиком конкретного пункта ст. 54.1 НК РФ.

Так, наверное, будет и при проверках налогового агента, применившего при выплате иностранному лицу соглашение об избежании двойного налогообложения. Налоговый орган для отказа в применении освобождения по соглашению сможет указывать нарушение конкретной статьи Конвенции (а не только общие принципы, рекомендации и комментарии Организации экономического сотрудничества и развития).

Да, это так называемый сквозной подход (п. 4 ст. 7 НК РФ).

Для случаев, когда лицом, имеющим право на полученный доход в виде дивидендов, признается не иностранная организация – получатель выплаты, а иное лицо, предусмотрены особенности документального подтверждения применения налоговым агентом положений НК РФ или международных договоров (пункты 1.1-1.2-1 ст. 312 НК РФ).

П. 1.5 ст. 312 НК РФ содержит альтернативный по сравнению с другими пунктами данной статьи вариант подтверждения фактического права на доход для определенных категорий лиц (физических лиц, публичных компаний, компаний, в которых доля госучастия больше 50%). Достаточно подтвердить принадлежность к соответствующей категории и представить письмо о праве на доход.

П. 1.6 ст. 312 НК РФ касается особенностей уплаты налога на прибыль российской организацией в случае прямого участия в иностранной организации, признавшей отсутствие у нее фактического права на дивиденды по акциям (долям) этой российской организации.

Российской организацией, выплачивающей доход, не удерживается налог с иностранного лица, не имеющего фактического права на выплачиваемые доходы (их часть).

Форма налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена ФНС (приказ ФНС России от 2 марта 2016 г. № ММВ-7-3/115@). Форма предусматривает подраздел 3.3 раздела 3 для заполнения в отношении каждого дохода, выплаченного иностранной организации, если налоговому агенту известно лицо, иное, чем иностранная организация, имеющее фактическое право на доход (его часть).

Если фактическим получателем дохода является российское лицо, не лишним будет напомнить источнику выплаты дохода о необходимости проинформировать налоговый орган по месту постановки на учет о данном факте выплаты доходов без удержания налога с иностранной организации.

При этом российская компания может выступать налоговым агентом в отношении дохода, получаемого российским резидентом – фактическим получателем. Например, при выплате дохода иностранному получателю, фактическим правом на который обладает российское физическое лицо, российский налоговый агент обязан удержать с суммы такой выплаты НДФЛ (письмо Минфина России от 18 сентября 2019 г. № 03-08-05/71790).

С экономической точки зрения повторное налогообложение дивидендов устранено введением в отношении таких дивидендов освобождения от налогообложения (подп. 50, 50.1 п. 1 ст. 251 НК РФ).

Не облагаются дивиденды, полученные:

- от иностранной организации в соответствии с п. 1.6 ст. 312 НК РФ (при круговой схеме владения обществами друг другом);

- от иностранных организаций, фактическим источником выплаты которых являются российские организации, к которым применялись налоговые ставки, установленные подп. 1-2 п. 3 ст. 284 НК РФ с учетом порядка, предусмотренного ст. 312 НК РФ.

Указанные доходы не учитываются при определении налоговой базы при условии документального подтверждения удержания налога налоговым агентом либо документального подтверждения оснований для применения налоговой ставки 0%, предусмотренной подп. 1 или 1.1 п. 3 ст. 284 НК РФ, и наличия фактического права налогоплательщика на эти дивиденды.

Да, но вряд ли этого удастся достичь в каждом случае. Причем такая экономия в лучшем случае будет равна экономии, которую стороны получили бы при прямом владении российского лица в российской компании – источнике выплаты дохода. Для применения при сквозном подходе к дивидендам ставки 0% требуется соблюдение дополнительных условий (п. 1.1 ст. 312 НК РФ).

При наличии длинной цепочки поднятия дивидендов не всегда будет просто обосновать фактическое право на доход. В том числе из-за:

- невозможности подтвердить сопоставимость по суммам даже при последовательном движении денежных средств по банковским счетам;

- различий во времени перечисления (разные налоговые периоды);

- изменения вида выплачиваемого дохода, в том числе при возникновении разницы в моменте признания доходов (скажем, в первой цепочке – проценты (по начислению), во второй цепочке – дивиденды (по выплате)).

При частичном перечислении дохода конечному бенефициару не исключена потеря права на льготу в части суммы, которую компания – посредник оставляет себе.

Если дивиденды будут перечисляться в Россию, то иностранный источник – звено в цепочке также вправе потребовать у российского лица подтверждение фактического права на доход.

Если же конечным бенефициаром является иностранное лицо, то применение пониженной ставки требует анализа международного соглашения государства его резидентства с Россией, с учетом норм многосторонней Конвенции.

В любом случае создание иностранной компании повлечет обязанность для российских участников направлять в налоговый орган сообщение об участии в такой компании (если доля участия более 10%). Если среди участников компании будут российские налоговые резиденты (доля их участия составит более 50%), то компания будет признаваться контролируемой иностранной компанией (КИК).

Прибыль КИК подлежит налогообложению у российских контролирующих лиц.

Для целей налогообложения прибыль КИК может быть уменьшена на сумму выплаченных дивидендов. При этом если иностранное лицо не будет признано фактическим получателем доходов, каждый случай «получения» дивидендов от российского объекта инвестиций российским инвестором сквозь иностранного посредника может приводить к налогообложению по ставке 15%.

Тем самым, налоговая нагрузка при финансировании одной российской компанией другой российской компании через иностранную компанию (структура Россия – иностранное лицо – Россия) может быть выше по сравнению со структурой Россия – Россия.

НДФЛ с дивидендов. Примеры исчисления и отражение в отчетности

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п. 3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № ОА-3-17/2829@). Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п. 3 ст. 214 НК РФ, Письмо Минфина от 12.04.2016 № 03-04-06/20834).

Порядок расчета налога с дивидендов зависит от того, получает ли ваша компания дивиденды от других организаций.

Ситуация 1. Ваша компания не получает дивидендов

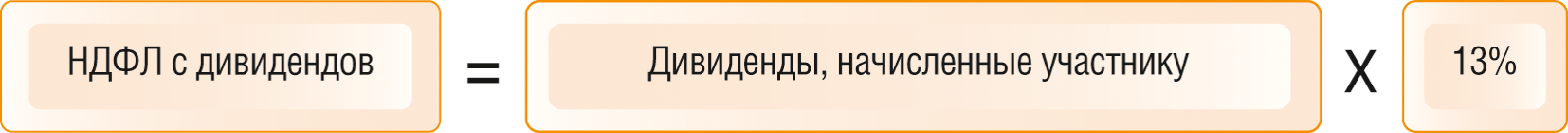

В этом случае налог рассчитывается по формуле (п. 2 ст. 210, п. 5 ст. 275 НК РФ):

Пример. Расчет НДФЛ с дивидендов организацией, которая сама не получает дивидендов

ООО «Альфа» выплатило своему участнику Иванову А.А. дивиденды в сумме 4 000 000 руб.

Ситуация 2. Ваша компания сама получает дивиденды

Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.

- сумма дивидендов, начисленная всем участникам, — величина «Д1»;

- сумма дивидендов, полученных вашей компанией, — величина «Д2». В нее включаются дивиденды, которые:

- не облагались налогом на прибыль по ставке 0%;

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

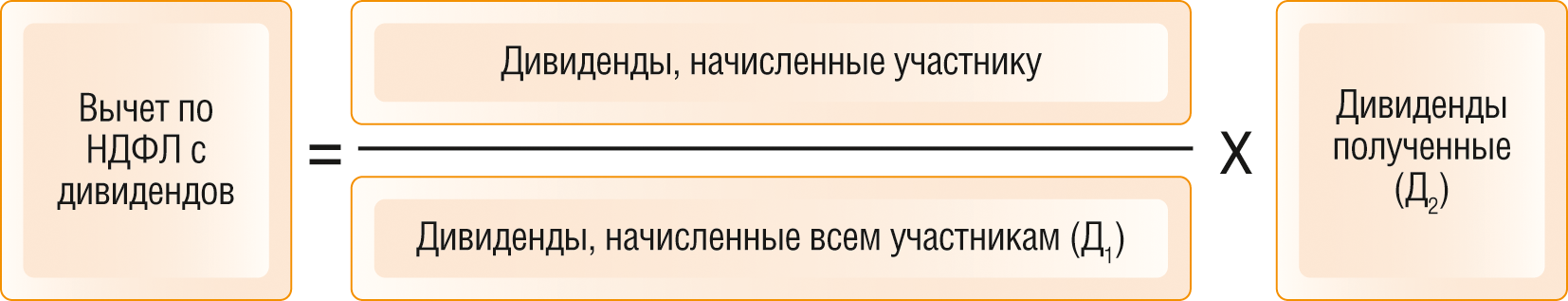

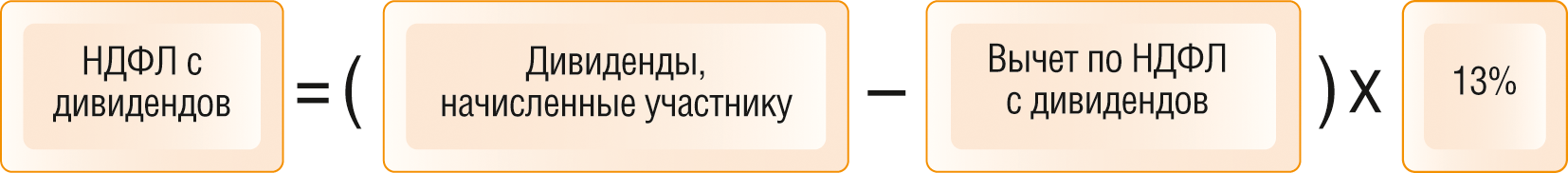

Чтобы рассчитать НДФЛ, действуйте так:

Рассчитайте вычет по НДФЛ по формуле:

Рассчитайте налог с дивидендов, начисленных участнику, по формуле:

Пример. Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды

ООО «Альфа» принадлежат доли в уставных капиталах:

- ООО «Гамма» — 100% (ООО «Альфа» владеет этой долей пять лет);

- ООО «Дельта» — 30%.

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.

ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- Иванову А.А. — 1 600 000 руб.;

- ООО «Бета» — 2 400 000 руб.

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.

Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ).

Отражение дивидендов в справке 2-НДФЛ

Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п. 2 ст. 230 НК РФ).

Сумму выплаченных дивидендов надо отразить в разд. 3 справки с указанием ставки налога — 13%. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — «1010».

Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).

Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).

Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч. зарплату, укажите дивиденды вместе с другими доходами. Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд. I Порядка заполнения формы 2-НДФЛ, Письмо ФНС от 15.03.2016 № БС-4-11/4272@).

Отражение дивидендов в 6-НДФЛ

Дивиденды нужно отразить в 6-НДФЛ за период, в котором они выплачены (пп. 1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.

В разд. 1 укажите:

- в строках 020 и 025 — всю сумму дивидендов, выплаченных в отчетном периоде, вместе с НДФЛ;

- в строке 030 — вычет с дивидендов, если он применялся;

- в строках 040, 045 и 070 — НДФЛ с дивидендов.

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

- в строках 100 и 110 — дату выплаты;

- в строке 120 — следующий рабочий день после выплаты;

- в строках 130 и 140 — дивиденды вместе с НДФЛ и удержанный налог.

НДФЛ с дивидендов

Актуально на: 30 апреля 2019 г.

Доходы, полученные физлицами от участия в организациях (дивиденды), облагаются НДФЛ (ст. 214 НК РФ). А ставка налога зависит от того, является ли гражданин налоговым резидентом.

Ставки НДФЛ с дивидендов

НДФЛ с дивидендов удерживает налоговый агент

По общему правилу при выплате физлицу дивидендов организация выступает в качестве налогового агента. Т.е. она должна исчислить НДФЛ с дивидендов, удержать и перечислить его в бюджет (ст. 226, 226.1 НК РФ).

Подсказки по исчислению НДФЛ с дивидендов можно найти в нашем Виртуальном помощнике для налоговых агентов.

Когда налог перечисляет сам получатель дивидендов

Такое возможно в следующих случаях:

- если налоговый агент по каким-то причинам не удержал НДФЛ при выплате дивидендов;

- если физлицо-налоговый резидент РФ получило дивиденды от источников за пределами России (п. 2 ст. 214 НК РФ).

Срок перечисления НДФЛ с дивидендов

| Кто перечисляет налог | Срок |

|---|---|

| Налоговый агент | Если дивиденды выплачивает АО – не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ). Если дивиденды выплачивает ООО — не позднее дня, следующего за днем выплаты дивидендов физлицу (п. 6 ст. 226 НК РФ). |

| Физлицо | Не позднее 15 июля года, следующего за годом получения дивидендов (п. 4 ст. 228 НК РФ). |

Что указать в платежке

Особых трудностей заполнение платежного поручения при перечислении НДФЛ с дивидендов не вызовет, но есть некоторые нюансы.

| Кто перечисляет налог | Статус плательщика (поле 101 платежного поручения) | КБК (поле 104 платежного поручения) |

|---|---|---|

| Налоговый агент | 02 | 182 1 01 02010 01 1000 110 |

| Физлицо | 13 | 182 1 01 02030 01 1000 110 |

Заполнить платежное поручение можно на сайте ФНС при помощи специального сервиса.

О дивидендах нужно отчитаться перед ИФНС

| Ситуация | Кто должен отчитаться | Какая отчетность сдается | Срок сдачи отчетности |

|---|---|---|---|

| НДФЛ с дивидендов удержан налоговым агентом | Налоговый агент | Если дивиденды выплачивает АО (независимо от применяемого налогового режима) – декларация по налогу на прибыль с заполненным приложением № 2 | Не позднее 28 марта года, следующего за годом выплаты дивидендов |

| Если дивиденды выплачивает ООО — Справка по форме 2-НДФЛ (с признаком «1») | Не позднее 1 апреля года, следующего за годом выплаты дивидендов (п. 2 ст. 230 НК РФ) | ||

| НДФЛ с дивидендов не удержан налоговым агентом | Налоговый агент | Справка по форме 2-НДФЛ (с признаком «2») | Не позднее 1 марта года, следующего за годом выплаты дивидендов (п. 5 ст. 226 НК РФ (в ред., действ.с 01.01.2016)). |

| Справка по форме 2-НДФЛ (с признаком «1») | Не позднее 1 апреля года, следующего за годом выплаты дивидендов (когда сдается отчетность по всем выплаченным физлицам доходам) | ||

| Физлицо | Декларация по форме 3-НДФЛ | Не позднее 30 апреля года, следующего за годом получения дивидендов | |

| НДФЛ с дивидендов исчисляется и уплачивается «физиком» | Физлицо |

Также с 2016 г. все налоговые агенты (АО и ООО) должны отражать суммы выплаченных дивидендов в форме 6-НДФЛ.

Как отразить дивиденды в справке 2-НДФЛ

Дивиденды в справке 2-НДФЛ в 2019 году отражают с кодом дохода 1010. Такой же код использовался и ранее.

Предположим, в конце 2018 г. участниками ООО было принято решение о начислении дивидендов. Но до 1 января 2019 г. так и не было выплаты дивидендов. Справка 2-НДФЛ за 2018 г. на участников ООО в таком случае не сдается. Доход в виде дивидендов будет отражен в справке за тот год, в котором дивиденды были фактически выплачены участникам.