Содержание

- Особенности совмещения режимов ЕНВД и УСН одновременно

- Условия совмещения режимов ЕНВД и УСН

- Совмещение ЕНВД и УСН для фирм

- Совмещение УСН и ЕНВД для ИП

- Итоги

- УСН и ЕНВД: как правильно совместить

- В чем плюсы УСН?

- Ограничения УСН

- УСН «доходы» в 2019 году: преимущества

- Особенности УСН «доходы минус расходы»

- Что нужно знать о ЕНВД

- Кому и почему выгодно применять ЕНВД?

- Как можно совмещать системы налогообложения

- Специфика деления

- Значение учетной политики и распределение страховых взносов

- Разделение внереализационных расходов

- Совмещение спецрежимов: особенности сочетания УСН И ЕНВД

- Что такое специальные налоговые режимы и кто может ими пользоваться

Особенности совмещения режимов ЕНВД и УСН одновременно

Условия совмещения режимов ЕНВД и УСН

Совмещение ЕНВД и УСН для фирм

Совмещение УСН и ЕНВД для ИП

Итоги

Условия совмещения режимов ЕНВД и УСН

Фирмы и ИП могут при желании одновременно применять ЕНВД и УСН. Однако только при соблюдении следующих условий:

- общая численность сотрудников фирмы или ИП не должна превышать 100 человек (подп. 15 п. 3 и п. 4 ст. 346.12 НК РФ);

- остаточная стоимость всех основных средств, используемых налогоплательщиком, должна быть не более 150 млн руб. (подп. 16 п. 3 и п. 4 ст. 346.12 НК РФ);

- пределы доходов, установленные для применения УСН, определяются только в отношении тех из них, которые получены в рамках УСН (п. 4 ст. 346.12 и п. 7 ст. 346.26 НК РФ);

- налогоплательщики обязаны вести раздельный учет операций, относящихся к применяемым ими системам налогообложения (п. 8 ст. 346.18 и п. 7 ст. 346.26 НК РФ).

Как определить предельный размер доходов для применения УСН при совмещении с ЕНВД, узнайте в Путеводителе по налогам от КонсультантПлюс. Если у вас еще нет дотсупа к системе, получите пробный онлайн-доступ бесплатно.

О том, возможно ли совмещение УСН с ОСНО, читайте в статье «Какие особенности совмещения ОСНО и УСН?».

ВНИМАНИЕ! С 2021 года режим ЕНВД отменяется на территории РФ. Но многие регионы отказались от спецрежима уже сейчас. Подробности читайте в материале «Отмена ЕНВД в 2021 году: последние новости, изменения с 1 января 2020 года».

Совмещение ЕНВД и УСН для фирм

Для фирм, совмещающих УСН и ЕНВД, особое значение приобретает организация бухучета, ведение которого при обеих системах налогообложения стало обязательным с 2013 года.

В связи с тем, что при совмещении разных режимов необходим раздельный учет доходов, имущества и расходов, становится проблемным ведение упрощенного бухгалтерского учета.

О принципах упрощенного учета читайте .

Упрощенный бухучет предполагает сокращение количества бухгалтерских счетов путем их объединения. При раздельном учете объединение становится невозможным, так как такой учет требует не укрупнения показателей, а, наоборот, их дополнительной детализации:

- разбивки доходов по аналитике;

- разделения в учете прямых расходов, относящихся к соответствующим доходам, либо на субсчетах одного счета, либо по аналитике на одном счете учета затрат;

- обособленного учета расходов, которые нельзя отнести к прямым и которые следует в зависимости от принятой учетной политики либо прямо отнести на финансовый результат, либо распределить между разными видами деятельности;

- четкого распределения персонала по видам деятельности;

- четкого разделения имущества по видам деятельности;

- разработки алгоритма распределения расходов.

Все подробности этой детализации следует отразить в приказе об учетной политике. В случае совмещения режимов он существенно увеличится в объеме как в части раздела бухучета, так и в отношении налогового учета. Детализация налогового учета будет особенно значимой, если фирма наряду с УСН намерена осуществлять несколько видов деятельности на ЕНВД.

Ведение налогового учета усложнится за счет необходимости:

- ведения раздельного учета доходов, в том числе доходов по видам ЕНВД, и относящихся к ним прямых расходов;

- организации обособленного учета тех расходов, которые придется распределять, и разработки алгоритма этого распределения;

- четкого разделения персонала по режимам, особенно в отношении видов деятельности на ЕНВД, для которых численность персонала является показателем базовой доходности;

- четкого распределения имущества по режимам, особенно того, которое является базовым показателем для определения доходности при ЕНВД;

- разработки алгоритма распределения численности административно-управленческого персонала, который не может считаться занятым непосредственно на каком-то из режимов, но должен быть учтен при определении доходности при ЕНВД.

Расходы для целей налогообложения при совмещении УСН и ЕНВД необходимо распределять пропорционально доле доходов, полученных в рамках соответствующего режима, в общем объеме поступивших по всем совмещаемым режимам доходов за один и тот же период (п. 8 ст. 346.18 НК РФ).

Период распределения согласно рекомендациям Минфина России (письмо от 23.05.2012 № 03-11-06/3/35) должен быть равен месяцу.

Вопрос о распределении расходов важен даже в том случае, если в определении налогооблагаемой базы по УСН или ЕНВД расходы не участвуют. Это связано с тем, что к расходам относятся и те платежи, на которые в случае их оплаты можно уменьшить непосредственно сам начисленный налог (до 50%). На ЕНВД и УСН 6% получаются существенно разные суммы налога, соответственно, будут различаться и суммы, на которые их можно уменьшить.

Подробнее о распределении расходов читайте в материале «Распределение расходов при совмещении ЕНВД и УСН».

Совмещение УСН и ЕНВД для ИП

Для ИП совмещение ЕНВД и УСН несколько проще уже потому, что они не обязаны вести бухучет. Но налоговый учет ими также ведется раздельно, а имущество и сотрудников, если они есть, необходимо четко разделить между режимами.

При совмещении УСН и ЕНВД индивидуальные предприниматели обычно выбирают систему УСН с базой для налогообложения «доходы», которая во многих аспектах схожа с ЕНВД. И хотя расходы при применении УСН 6% и ЕНВД все равно приходится разделять, с точки зрения организации налогового учета такое совмещение режимов менее трудоемко, чем сочетание УСН 15% и ЕНВД. К тому же при совмещении ЕНВД и УСН 15% за счет распределения однозначно снижается сумма вычета, который будет уменьшать сумму налога, начисленного по ЕНВД.

ИП, работающие в одиночестве (не нанимающие работников), при совмещении ЕНВД и УСН 6% вправе в полном размере (но не более 100% от суммы налога) применить к одному из начисленных налогов вычет по фактически уплаченным страховым взносам (подп. 3 п. 3.1 ст. 346.21 и п. 2.1 ст. 346.32 НК РФ). При этом законодательство не содержит запрета на распределение вычета между режимами, одновременно применяемыми ИП, работающими на себя. При распределении вычета логично ориентироваться на долю фактически полученного дохода по каждому режиму в их общем объеме за один и тот же период (месяц или квартал). Это подтверждает и Минфин.

ИП, нанимающие работников, вычет по уплаченным страховым взносам в полном объеме к налогу применить не могут (подп. 3 п. 3.1 ст. 346.21 и п. 2.1 ст. 346.32 НК РФ). При совмещении ЕНВД и УСН 6% оба налога можно будет уменьшить до половины за счет сумм взносов, фактически оплаченных за всех работающих (в том числе самого предпринимателя), с учетом распределения работников по применяемым режимам. Если напрямую работников по совмещаемым режимам разделить не удается, то расходы (в том числе суммы начисленных взносов) необходимо распределять пропорционально доле доходов (письмо Минфина России от 05.09.2014 № 03-11-11/44790).

Однако если наемные работники задействуются только в деятельности, облагаемой УСН, то, по мнению Минфина России, ИП вправе применить вычет в полном объеме к налогу, начисляемому по ЕНВД (письмо от 02.08.2013 № 03-11-11/31222).

При УСН 6% для ИП, нанимающего работников, полный вычет также возможен, но в обратной ситуации: когда работники задействуются только в деятельности, переведенной на ЕНВД (письмо Минфина России от 20.02.2015 № 03-11-11/8167).

Если ИП нанимал работников, а потом начал работать один, использовать право на вычет в объеме 100% он может только по тем кварталам, которые им полностью отработаны в одиночестве (письмо Минфина России от 07.10.2013 № 03-11-11/41509).

О нюансах корректировки налоговых обязательств ИП на сумму страховых взносов, узнайте в КонсультантПлюс. Получите пробный доступ к системе и переходите к расчетному примеру.

О том, какие страховые взносы и в каком объеме должен платить ИП, читайте в статье «Какие страховые взносы платит ИП в 2019-2020 годах?».

Итоги

Одновременное применение УСН и ЕНВД возможно при условии соответствия критериям, ограничивающим применение этих спецрежимов. Для юрлиц совмещение режимов требует дополнительной детализации данных бухгалтерского и налогового учетов, а для ИП – организации распределения данных налогового учета.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

УСН и ЕНВД: как правильно совместить

Есть несколько спецрежимов, каждый из которых имеет свои преимущества и ограничения: упрощенная система налогообложения (УСН), единый сельскохозяйственный налог (ЕСХН), единый налог на вмененный доход (ЕНВД), патентная система налогообложения (ПСН) и относительно недавно появившийся спецрежим — налог на профессиональный доход (НПД), которым могут воспользоваться самозанятые. В этой статье остановимся на специфике совмещения УСН и ЕНВД.

В чем плюсы УСН?

Основное преимущество «упрощенки» заключается в том, что бизнесу не нужно платить НДС, который с 2019 года составляет 20 %. Также те организации, которые применяют УСН, не платят налог на прибыль, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств.

Также УСН предполагает льготу по налогу на имущество организаций, то есть этот налог не уплачивается. При этом с 1 января 2015 года для ИП на УСН действует обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ.

Кроме того:

- УСН не предполагает ежеквартальных расчетов и деклараций. Декларацию нужно сдавать всего одну: организациям — к 31 марта года, следующего за истекшим налоговым периодом, а ИП — к 30 апреля.

- На «упрощенке» и на объекте «доходы» и на объекте «доходы минус расходы» есть авансовые платежи. Налог нужно платить авансом не позднее 25 календарных дней со дня окончания отчетного периода.

- Налог по итогам года платится организациями — не позднее 31 марта года, следующего за истекшим налоговым периодом, ИП — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Стоит помнить о том, что на «упрощенке» можно выбирать между двумя объектами налогообложения — «доходы» или «доходы минус расходы» (ст. 346.14 НК РФ). Делать выбор нужно сразу, поскольку плательщики УСН указывают объект при регистрации. При этом ежегодно объект налогообложения можно менять. Соответственно, если в 2019 году вы применяете УСН «доходы», то перейти на УСН «доходы минус расходы» вы сможете только с 2020 года.

Ограничения УСН

В рамках «упрощенки» существует лимит по доходам. Ограничение по доходу для ИП на УСН не изменилось по сравнению с 2018 годом — до 1 января 2020 года действие коэффициента-дефлятора не учитывается. Предполагается, что ограничение по доходу в 150 млн руб. сохранится на 2018 и 2019 годы.

Также учитывается средняя численность сотрудников — 100 человек. Среднегодовая стоимость основных средств — 150 млн руб.

«Упрощенка» распространяется на все виды деятельности, исключения составляют адвокаты, банки, страховые фонды, ломабарды и другие организации, перечисленные в п. 3 ст. 346.12 НК РФ.

Доля участия других организаций в структуре капитала не должна превышать 25 %.

УСН «доходы» в 2019 году: преимущества

Для УСН «доходы» ставка составляет 6 %. То есть в данном случае расходы не играют никакой роли. Учитываются только доходы в налоговой базе, и они умножаются на 6 %. При этом налог можно уменьшить.

Организация или ИП с наемными работниками могут уменьшить налог на 50 %. Согласно п. 3.1 ст. 346.21 НК РФ налог уменьшается:

- на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных в данном налоговом периоде;

- на сумму расходов по выплате пособия по временной нетрудоспособности за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя (исключение составляют несчастные случаи на производстве и профессиональные заболевания);

- на сумму платежей (взносов) по договорам добровольного личного страхования.

ИП, не производящие вознаграждения физлицам, уменьшают сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование.

Еще один плюс ИП на УСН «доходы» — редкие проверки. Применять такую «упрощенку» выгодно тем, у кого доля расходов составляет менее 60 % в общем объеме.

Особенности УСН «доходы минус расходы»

В данном случае налоговая база считается иначе: от доходов отнимаются расходы, и полученная сумма умножается на 15 %. Налог ни на что не уменьшается. «Расходы минус доходы» не всегда выгодны, потому что:

- для расходов есть закрытый перечень, поименованный в ст. 346.16 НК РФ;

- все расходы должны удовлетворять требованиям ст. 252 НК РФ, то есть быть документально подтверждены и экономически обоснованы.

Что нужно знать о ЕНВД

Этот спецрежим выгоден для многих организаций, однако он будет применяться только до 2021 года.

Для ЕНВД не важно, сколько вы зарабатываете — предельного лимита не установлено. Но зато важен вмененный доход, который рассчитывается по правилам, прописанным в ст. 346.29 НК РФ: рассчитывается как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности. Это то, что нужно уплатить.

Плательщики ЕНВД могут уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности, по которым уплачивается единый налог. При этом сумма уменьшения не может превышать 50 % исчисленного налога.

ИП без наемных работников вправе уменьшить сумму ЕНВД на сумму уплаченных (за себя) в фиксированном размере страховых взносов в ОПС и ОМС без применения 50 % ограничения.

Кому и почему выгодно применять ЕНВД?

ЕНВД выгодно тем, кто занимается розницей, общепитом, оказывает бытовые услуги, а также услуги по перевозкам.

Организации и ИП на ЕНВД, оказывающие услуги населению, а также ИП на ЕНВД без сотрудников, занятые в рознице и общепите, получили отсрочку по применению онлайн-касс до 1 июля 2019 года. Это одна из причин, почему многие перешли на ЕНВД — чтобы сэкономить. Однако у ЕНВД есть ограничения:

1. Если по выручке лимита нет, то он есть по численности персонала — не больше 100 человек.

2. Для ЕНВД в ст. 346.29 НК РФ и ст. 346.26 НК РФ прописаны определенные виды деятельности:

- розничная торговля;

- общепит;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- распространение, размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом;

- услуги стоянок.

3. Доля участия других юридических лиц — не более 25 %. Если доля в уставном капитале организации продается другому юрлицу, и его доля превысит 25 %, то она автоматически перейдет на ОСН.

Также для ЕНВД нет лимитов по стоимости основных средств.

Как можно совмещать системы налогообложения

Организации могут совмещать УСН и ЕНВД (п. 4 ст. 346.12).

ИП может совмещать УСН и ЕНВД, УСН и ПСН и даже УСН с ЕНВД и ПСН.

Но прежде чем серьезно заниматься совмещением, стоит рассчитать оптимизацию. Выбирая тот или иной режим налогообложения, просчитайте налоговую нагрузку — это позволит понять выгоду.

Часто ИП выгоднее применять УСН 6 % и совмещать его с ПСН или ЕНВД.

Организациям, занимающимся розницей, есть смысл использовать ЕНВД.

Зачем вообще нужно совмещение спецрежимов? Представьте, что ваша организация занимается розницей, то есть имеет несколько магазинов, которые работают на ЕНВД. Но поскольку ЕНВД распространяется только на определенные виды деятельности, то налоговики часто пытаются доказать, что вы реализовали товар юрлицу, что уже считается оптовой торговлей. Следовательно, с суммы, полученной за реализацию товара юрлицу, вам нужно заплатить налог в рамках ОСН.

Чтобы избежать подобных ситуаций, организации одновременно с ЕНВД почти всегда пишут заявление на УСН. Обратите внимание: новые организации могут перейти на «упрощенку» в течение 6 дней, а уже действующие — только с начала года. Поэтому, если вы сейчас находитесь на ЕНВД, то в середине года вы уже не сможете перейти на УСН, это можно будет сделать только со следующего года.

Организации, занимающиеся торговлей, очень часто совмещают ЕНВД с УСН «доходы», а не «доходы минус расходы». Соответственно, они делят показатели. Какие именно?

Прежде всего, доходы.

Для «упрощенки» установлен предельный лимит доходов — не более 150 млн руб., поэтому доходы нужно делить четко. Причем в ст. 346.13 НК РФ прописано, что доходы от ЕНВД в предельный лимит не включаются. Что в таком случае можно сделать?

- Самое оптимальное — разделить доходы с помощью бухучета. То есть завести отдельные счета в бухгалтерском учете: доходы в рамках «упрощенки» и доходы в рамках ЕНВД.

- Поделить выручку на основании отчетов по чекам. При использовании ККТ обязательным реквизитом чека является система налогообложения, которая применялась при расчете. Соответственно, на одном чеке будет значиться ЕНВД, а на другом — «упрощенка».

- Разделить по типам платежей. Например, все, что поступает на «упрощенке», — по безналу, а все, что в рознице, — через ККТ и др.

Часто организации переходят на УСН «доходы» именно потому, что расходы в этом случае не важны и необходимости в делении расходов по разным системам налогообложения не возникает.

Если же они выбирают ЕНВД и УСН «доходы минус расходы», то расходы нужно делить в обязательном порядке: отдельно учитывать то, что относится к ЕНВД, отдельно то, что к УСН, и отдельно вести общие хозяйственные расходы.

Но и при совмещении УСН «доходы», и УСН «доходы минус расходы» обязательно делится численность сотрудников. Это важно, поскольку в ЕНВД есть виды деятельности, когда физическим показателем являются люди — например, бытовые услуги. Поэтому нужно определить, с кого платить, а с кого нет.

На ЕНВД и на «упрощенке» налог уменьшается на страховые взносы. Поэтому обязательно нужно делить страховые взносы.

Специфика деления

С делением часто возникают вопросы. Допустим, есть организация, которая занимается оптовой торговлей. Помимо этого она также делает ремонты. Ремонт относится к бытовым услугам, поэтому организация перешла на ЕНВД. Для бытовых услуг на ЕНВД физическим показателем являются люди. Следовательно, с тех, кто ремонтирует, нужно платить ЕНВД.

Надежда Самкова, ведущий эксперт-консультант по налогообложению и ведущая вебинара «Совмещение УСН с другими налоговыми режимами: ЕНВД, патент», отмечает, что деление по людям нужно производить трудовыми договорами, табелями учета рабочего времени. Так будет понятно, что, например, работник Иванов ремонтирует на такую-то сумму, и с него нужно платить только ЕНВД. А другой работник — Петров — занимается только оптовой торговлей и в ЕНВД он никакой роли не играет.

Таким образом, если организация совмещает УСН и ЕНВД, численность сотрудников, которые относятся к разным сферам деятельности, можно распределить. Но если одни и те же сотрудники участвуют в деятельности как на «упрощенке», так и на ЕНВД, разделить их численность по разным видам деятельности нельзя. Нужно учитывать таких сотрудников в полном объеме.

Возникают сложные ситуации с такими работниками, как директор и бухгалтер. И в компаниях, у которых, например, есть два ремонтника и два специалиста по оптовой торговле, а также директор и бухгалтер, задаются вопросом — за скольких людей платить ЕНВД? По разъяснениям Минфина, при совмещении УСН и ЕНВД административно-управленческий персонал не делится. Поэтому в этом случае налоговики заставят платить за двух ремонтников, а также за директора и за бухгалтера.

Разобраться с численностью персонала важно прежде всего из-за необходимости делить страховые взносы.

Другой пример: у компании опт и розница. Для розницы физический показатель на ЕНВД — это площадь. Поэтому если у вас есть магазин площадью 150 кв. м, вам нужно платить ЕНВД. Но в этом же магазине может работать директор и заниматься оптовой торговлей. Можете ли вы в таком случае платить ЕНВД не с площади, а пропорционально выручке? Ответ на этот вопрос содержится в Письме Минфина от 11.09.2012 № 03-11-11/ 276: «Площадью торгового зала признается часть магазина, павильона, занятая оборудованием, предназначенным для выкладки, демонстрации товаров, проведения денежных расчетов и обслуживания покупателей, площадь контрольно-кассовых узлов и кассовых кабин, площадь рабочих мест обслуживающего персонала, а также площадь проходов для покупателей. К площади торгового зала относится также арендуемая часть площади торгового зала. Площадь подсобных, административно-бытовых помещений, а также помещений для приема, хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей, не относится к площади торгового зала». И еще: порядок распределения площади торгового зала (или его части) при осуществлении на ней одновременно предпринимательской деятельности, облагаемой в рамках УСН, и предпринимательской деятельности, в отношении которой уплачивается ЕНВД и в качестве физического показателя используется площадь торгового зала, Налоговым кодексом не определен.

Значение учетной политики и распределение страховых взносов

Поскольку механизм ведения раздельного учета в Налоговом кодексе четко не прописан, при совмещении режимов важно сформировать учетную политику. Формулировки можно брать из п.8 ст. 346.18 и п.7 ст. 346.26 НК РФ, а также подтянуть бухучет. Чтобы упростить процесс, воспользуйтесь специальным мастером формирования учетной политики.

В учетной политике прежде всего нужно прописать механизм ведения раздельного учета для налогообложения. В ст. 346.18 и ст. 346.26 НК РФ уточняется, что если одни и те же расходы относятся к разным системам налогообложения, то эти расходы в обязательном порядке нужно делить пропорционально доходам от этих видов деятельности в общей массе.

Допустим, организация совмещает «упрощенку» и «вмененку», основные сотрудники работают по разным видам деятельности, но бухгалтер ведет и УСН, и ЕНВД. Зарплата этого бухгалтера составляет 35 000 руб. Доходы от «упрощенки» составляют 300 000 руб., а доходы от ЕНВД — 100 000 руб. Если применяется спецрежим УСН «доходы минус расходы», то нельзя все 35 000 руб. зарплаты бухгалтера взять в «упрощенке». Нужно определить долю «упрощенки» в общей массе, и только в рамках этой доли взять сумму в расходы.

Чтобы посчитать долю, берутся доходы, полученные от «упрощенки», и делятся на общую сумму доходов от обоих режимов налогообложения. Таким образом, для приведенного примера доля «упрощенки» составит 75 %, а доля ЕНВД — 25 %.

Затем, чтобы определить долю зарплаты бухгалтера по УСН, надо его зарплату в 35 000 руб. умножить на 75 % (0,75) – получается 26 250 руб. Доля зарплаты для «вмененки» определяется путем умножения 35 000 руб. на 25 % (0,25) – получается 8 750 руб.

Страховые взносы с этих сумм будут отнесены на расходы по соответствующим видам деятельности.

Другой пример — ИП платит за себя фиксированные взносы на обязательное пенсионное страхование в размере 29 354 руб. каждый год. Если доход ИП больше 300 000 руб., то фиксированный размер составляет 29 354 руб. + 1 % от суммы дохода, превышающей 300 000 руб. Как ИП уменьшить фиксированные платежи?

Если ИП на ЕНВД и совмещает ЕНВД и «упрощенку», а наемные сотрудники работают только на ЕНВД, то нужно отталкиваться от Письма ФНС от 29.05.2013 № ЕД-4-3/9779@, в котором говорится, что предприниматель, совмещающий УСН с объектом «доходы» и ЕНВД, может уменьшить налог при УСН на всю сумму уплаченных за себя страховых взносов, если он привлекает работников только для осуществления деятельности, переведенной на ЕНВД.

Есть также Письмо ФНС от 10.08.2017 № 03-11-11/51316, смысл которого заключается в том, что страховые взносы, которые идут в разные режимы, делятся пропорционально доходам. В Письме ФНС от 05.12.2014 № ГД-4-3/25258 говорится, что если вы совмещаете «упрощенку» и ЕНВД без наемных работников, то платеж можете отправлять туда, куда хотите. Но возникает проблема: ИП по «упрощенке» платит налог по месту жительства, а по ЕНВД — по месту ведения деятельности, и это могут быть разные места. Поэтому фиксированный платеж лучше относить в любой режим налогообложения, а 1 % учитывать в ЕНВД и в УСН, чтобы не было проблем с налоговой инспекцией.

Если у вас есть наемные работники, то и на ЕНВД, и на УСН налог можно уменьшить только на 50 %. До 2017 года работало правило: на ЕНВД можно было уменьшить налог только за работников, но не за себя. Однако с 2017 года это правило не работает — сейчас ИП могут уменьшить налоги и за себя, и за наемных работников.

Если вы совмещаете УСН «доходы минус расходы» с ЕНВД, страховые взносы уменьшит ЕНВД, а на «упрощенке» они пойдут в расходах. Поэтому нужно делить расходы.

Разделение внереализационных расходов

Один из частных вопросов — куда отправить внереализационные доходы — в «упрощенку» или во «вмененку». Их можно делить. Но есть Письмо Минфина от 29.01.2016 № 03-11-09/4088 и Письмо Минфина от 19.12.2014 № 03-11-06/2/65762 — в них сказано, что внереализационные доходы, которые вы не понимаете, к какому виду деятельности относятся, нужно в обязательном порядке учитывать в УСН.

При распределении общих расходов нужно обратить внимание на Письмо Минфина от 23.11.09 № 03-11-06/3/271. В нем прописан механизм формирования общих расходов.

Совмещение спецрежимов: особенности сочетания УСН И ЕНВД

Специальные налоговые режимы помогают малому бизнесу экономить на налогах и упрощают учет. Можно использовать два или даже три спецрежима одновременно. Расскажем об условиях, проблемах и преимуществах такого совмещения.

Что такое специальные налоговые режимы и кто может ими пользоваться

Специальные налоговые режимы — это особые варианты исчисления налогов (ст. 18 НК РФ). Из шести указанных в Налоговом кодексе режимов рассмотрим четыре:

- Упрощенная система налогообложения (УСН);

- Единый налог на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН);

- Единый сельскохозяйственный налог (ЕСХН).

Пятый спецрежим — соглашение о разделе продукции (СРП). Шестой режим — налог на профессиональный доход, который в рамках эксперимента введен в Москве, Московской и Калужской областях и в Татарстане. Поэтому подробно рассматривать их мы не будем.

Все рассматриваемые спецрежимы предусматривают замену трех обязательных платежей — налога на прибыль организаций или налога на доходы физлиц, НДС и налога на имущество — одним специальным налогом.

Спецрежимы можно разделить на две группы по принципу расчета «специального» платежа.

Налог зависит от результатов деятельности

УСН и ЕСХН — налоговая база определяется по фактическим результатам работы компании: доходам или разнице между доходами и расходами. Налоговая ставка зависит от режима и в общем случае (без учета региональных льгот) составляет:

- Для УСН «Доходы» — 6%;

- Для УСН «Доходы минус расходы» — 15%;

- Для ЕСХН — 6%.

Налог не зависит от фактических результатов

Например, для услуг по пассажирским перевозкам физический показатель для ЕНВД — количество посадочных мест. Вмененный доход на место — 1 500 рублей в месяц. Если бизнесмен использует 20-местный микроавтобус, то налоговая база по нему на месяц составит 1 500 × 20 = 30 000 рублей.

- ЕНВД — налогооблагаемая база считается на основе физического показателя и вмененного дохода на единицу показателя. Физический показатель зависит от вида деятельности. Например, численность работников при бытовых услугах, площадь магазина при розничной торговле и т. д. Перечень физических показателей, а также вмененный доход на единицу физического показателя установлены ст. 346.29 НК РФ;

- ПСН — налогооблагаемая база равна потенциальному доходу, который установлен законами субъектов РФ применительно к видам деятельности, в отношении которых применяется ПСН.

На ЕНВД и ПСН сумма налога не зависит от выручки и затрат. Иногда дохода за отчетный период вообще может не быть, но если бизнесмен применяет одну из этих систем — налог нужно уплатить.

Ставки без учета льгот составляют 6% для ПСН и 15% для ЕНВД.

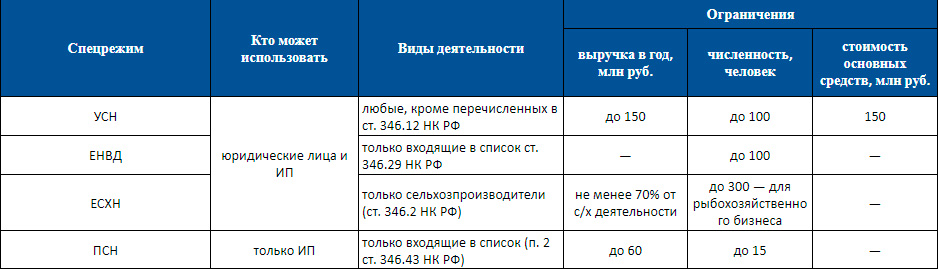

Спецрежимы выгоднее, чем общая налоговая система (ОСНО). Но воспользоваться ими может не каждый. Основные ограничения для перехода на особые режимы налогообложения приведены в таблице.

Ограничения по спецрежимам

Для юридических лиц, использующих ЕНВД и УСН, есть ограничения по составу учредителей. Если хотите применять эти режимы, следите, чтобы доля других организаций в уставном капитале не превышала 25% (пп. 14 п. 2 ст. 346.12 НК РФ и пп. 2 п. 2.2 ст. 346.26 НК РФ).

Для тех, кто работает на ЕНВД и ПСН, есть лимит по площади магазина или объекта общепита. Для «вмененки» указанные площади не должны превышать 150 кв. м. по каждому объекту (пп. 6, 8 п. 2 ст. 346.26 НК РФ). Для патентной системы ограничение жестче — не более 50 кв. м. по каждой точке (пп. 45, 47 п. 2 ст. 346.43 НК РФ)

Есть и «территориальные» ограничения, связанные с тем, что режимы ЕНВД и ПСН устанавливаются решением местных органов власти. Например, «вмененка» не применяется в Москве.

Условия для совмещения спецрежимов

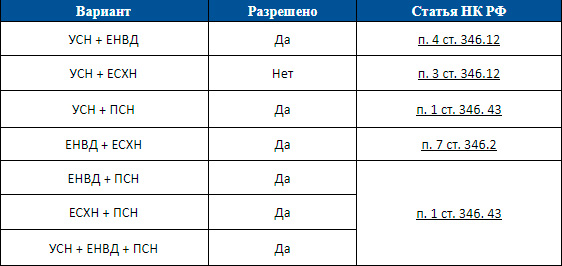

НК РФ разрешает совмещать несколько спецрежимов, то есть одновременно использовать два или три одному юридическому лицу или ИП.

Для этого нужно, чтобы параметры бизнеса одновременно соответствовали условиям всех совмещаемых режимов. НК РФ запрещает сочетать некоторые налоговые системы.

Рассмотрим альтернативы в виде таблицы.

Варианты совмещения

Из перечисленных вариантов совмещение УСН и ЕНВД встречается чаще всего. ПСН могут применять только ИП, а ЕСХН ограничен одним направлением деятельности — сельским хозяйством.

Далее подробнее поговорим о совмещении УСН и ЕНВД.

Зачем совмещать налоговые режимы

Каждый спецрежим дает возможность платить меньше налогов, чем на ОСНО. А их совмещение иногда позволяет добиться еще большей экономии. Так бывает не всегда, и в каждой ситуации нужно производить расчет, чтобы выяснить, какой из вариантов окажется выгоднее.

Рассмотрим на примере варианта «УСН + ЕНВД», как это происходит на практике.

ООО «Альфа» работает на УСН (объект «Доходы минус расходы») и занимается двумя видами деятельности: оказывает услуги по ведению бухучета и продает в розницу канцтовары и экономическую литературу.

- Площадь магазина — 100 кв. м.;

- Общая налоговая база за год (разность между выручкой и затратами) составляет 13 000 тыс. рублей, в том числе:

- по услугам — 10 000 тыс. рублей;

- по рознице — 3 000 тыс. рублей.

- по услугам — 1 500 тыс. рублей (10 000 × 0,15);

- по магазину — 450 тыс. рублей (3 000 × 0,15).

Бухгалтерские услуги нельзя перевести на ЕНВД, а торговлю через магазин площадью 100 кв. м — можно. Ставка по «вмененке» в общем случае тоже составляет 15% (п. 1 ст. 346.31 НК РФ). Поэтому выгода от совмещения режимов зависит от того, какой доход больше — фактический или вмененный.

Для розничной торговли базовая доходность — установленный законом доход на единицу физического показателя — составляет 1 800 рублей в месяц за 1 кв. м площади торгового зала (п. 3 ст. 346.29 НК РФ).

Вмененный доход по магазину за год составит:

1,8 тыс. рублей × 100 кв. м × 12 мес = 2 160 тыс. рублей.

Сумма вмененного налога:

2 160 × 0,15 = 324 тыс. рублей.

Таким образом, переведя магазин на ЕНВД, организация сэкономит 126 тыс. рублей в год (450 − 324).

Кроме того, из суммы ЕНВД можно вычесть страховые взносы с зарплаты работников, занятых в торговле ( п. 2.1 ст. 346.32 НК РФ). Подробнее о распределении затрат и налоговых вычетов между режимами будет рассказано далее.

Но если бы фактический доход от магазина был ниже или площадь торгового помещения при той же выручке была больше, то для ООО «Альфа» было бы выгоднее оставить все без изменений и платить «упрощенный» налог по обоим видам деятельности.

Не нужно использовать совмещение спецрежимов во всех случаях, когда это возможно. Проведите расчеты и убедитесь, что «комбинированный» вариант дает налоговую выгоду. Причем эта выгода должна быть не символической, а, как минимум, компенсировать затраты на усложнение учета.

Мы подготовили шаблон расчетов, который поможет определить, нужно ли начинать совмещать налоговые системы или лучше оставить все как есть.

Совмещение УСН и ЕНВД — как считать налоги и сдавать отчетность

Налоговая отчетность

Появление дополнительного налогового режима приведет к увеличению числа отчетов. В данном случае их количество увеличивается в разы. На «упрощенке» бизнесмену было достаточно сдать декларацию 1 раз в год (п.1 ст. 346.23 НК РФ) — до 31 марта (для организаций) или до 30 апреля (для ИП).

А по ЕНВД декларация сдается ежеквартально, поэтому на год добавится сразу 4 отчета. Их нужно сдавать до 20-го числа месяца, следующего после каждого отчетного квартала (п. 3 ст. 346.32 НК РФ).

Как распределять доходы и расходы между спецрежимами

Несмотря на то, что обе системы относятся к спецрежимам, порядок расчета налоговой базы у них принципиально отличается.

Для «упрощенки» налоговая база определяется исходя из выручки и затрат, либо только из выручки (для объекта «Доходы»). При «вмененке» фактическая выручка и затраты вообще не влияют на расчет налога.

Поэтому для правильного исчисления «упрощенного» налога вы должны выделить выручку и затраты по направлениям деятельности, относящимся к УСН. Для этого нужно вести раздельный учет доходов и расходов (п. 8 ст. 346.18 НК РФ). Кроме того, разделять доходы важно и для контроля за соблюдением лимита по выручке, дающего право применять УСН.

Проще всего разделить доходы и расходы напрямую. Для этого достаточно прописать в учетной политике, какие виды доходов или расходов относятся к УСН, а какие — к ЕНВД.

Нередко расходы нельзя прямо распределить между налоговыми режимами. Например, аренда офисного помещения относится ко всей деятельности налогоплательщика. Да и заработную плату ряда сотрудников (например, бухгалтеров) нельзя привязать к одному из направлений бизнеса. Тогда затраты нужно распределять между видами деятельности пропорционально выручке (п. 8 ст. 346.18 НК РФ).

Как распределять выручку

Прежде чем распределять затраты на основе выручки, нужно рассчитать суммарную выручку по обоим режимам. А сделать это не всегда просто.

При УСН выручка определяется «по оплате», то есть по дате поступления денег за продукцию (услуги), и налоговым периодом является год (ст. 346.17, 346.19 НК РФ). Для ЕНВД налоговый период — квартал (ст. 346.30 НК РФ), а выручка при «вмененке» вообще не используется для налогового учета.

В НК РФ конкретный порядок распределения выручки не установлен. Поэтому нужно руководствоваться разъяснениями Минфина. Чиновники говорят, что при подобном варианте совмещения нужно вести учет всех доходов «по оплате» и нарастающим итогом с начала года (письмо от 28.04.2010 № 03-11-11/121).

Пример распределения расходов

Предположим, что ООО «Гамма» занимается размещением рекламы и оказывает консультации. Услуги по рекламе переведены на ЕНВД, а для консультаций используется УСН. Организация получила за 1 квартал 2018 года результаты:

- Выручка по деятельности, облагаемой УСН (консультации) — 8 000 тыс. рублей;

- Выручка по деятельности, облагаемой ЕНВД (реклама) — 2 000 тыс. рублей;

- Зарплата работников, занятых консультационными услугами (с учетом страховых взносов) — 600 тыс. рублей;

- Зарплата работников, занимающихся рекламой (с учетом страховых взносов) — 400 тыс. рублей;

- Зарплата управленческого персонала (с учетом страховых взносов) — 300 тыс. рублей;

- Аренда рекламных конструкций — 200 тыс. рублей;

- Аренда офиса — 100 тыс. рублей.

Часть затрат сразу делится «напрямую»: зарплата с начислениями по видам деятельности и аренда рекламных конструкций.

А вот управленческие затраты нужно распределить. Выручка от деятельности на УСН составляет 80% от общей суммы, а от ЕНВД — 20%.

Распределяем прямые расходы по видам деятельности:

ЕНВД пр = 400 + 200 = 600 тыс. рублей (зарплата и аренда рекламных конструкций)

УСН пр = 600 тыс. рублей (зарплата)

Распределяем управленческие расходы (зарплата и аренда офиса) пропорционально выручке:

ЕНВД у = (100 + 300) × 20% = 80 тыс. рублей

УСН у = (100 + 300) × 80% = 320 тыс. рублей

Суммируем расходы по видам деятельности:

ЕНВД общ= 600 + 80 = 680 тыс. рублей

УСН общ = 600 + 320 = 920 тыс. рублей.

Выручка при совмещении режимов распределяется «напрямую», так как каждому из них обычно соответствует отдельный вид деятельности или объект (например, магазин или транспортное средство).

Расходы делятся таким же образом, если есть возможность. Если же прямо разнести затраты между режимами нельзя, то их распределяют пропорционально выручке.

Особенности учета страховых взносов

Учет обязательных страховых взносов на спецрежимах имеет ряд важных особенностей. Остановимся на них подробнее.

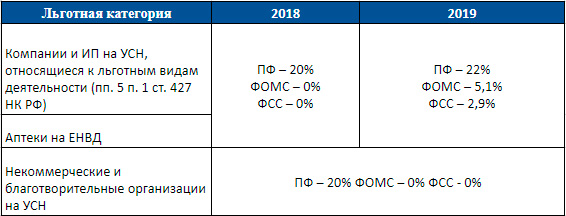

Льготные ставки

В 2017 – 2018 годах значительная часть бизнесменов, использующих спецрежимы, в том числе УСН и ЕНВД, могла пользоваться льготными ставками по страховым взносам. Начиная с 01.01.2019 почти все они переходят на стандартные ставки.

Ставки страховых взносов

Из таблицы видно, что в 2019 году из всех «упрощенцев» и «вмененщиков» льготы по взносам сохранят только некоммерческие и благотворительные организации (пп. 3 п. 2 ст. 427 НК РФ). Для остальных суммарная нагрузка по взносам вырастет сразу в полтора раза — с 20% до 30%.

За счет взносов можно уменьшить сумму налога. Но здесь тоже есть нюансы.

Страховые взносы как налоговые вычеты

Налоговые вычеты — это расходы, за счет которых бизнесмен может уменьшить облагаемую базу или итоговую сумму налога к уплате.

Порядок использования страховых взносов в качестве налоговых вычетов одинаков при ЕНВД и при УСН с объектом «Доходы» (п. 3.1 ст. 346.21 НК РФ и п. 2.1 ст. 346.32 НК РФ). Для объекта «Доходы минус расходы» специальные вычеты по взносам не предусмотрены, так как они вместе с другими затратами и так уменьшают налоговую базу.

Если у организации или ИП есть наемные работники, то итоговую сумму налога можно снизить за счет взносов не более, чем на 50%. А для тех ИП, которые трудятся в одиночку, вычет по взносам «за себя» применяется без ограничений.

Чтобы правильно применить вычеты по обоим налогам, нужно распределить сумму взносов между видами деятельности. Делать это нужно так, как показано в предыдущем разделе: если есть возможность — напрямую, а для сотрудников, относящихся к обоим направлениям работы, — пропорционально выручке.

Предприниматель на УСН, а работники на ЕНВД

Интересная ситуация возникает, если сам предприниматель использует УСН с объектом «Доходы», а все его наемные работники заняты в деятельности на ЕНВД.

В этом случае получается, что на «упрощенке» предприниматель трудится один и не считается работодателем. Следовательно, он может полностью вычесть взносы за себя из «упрощенного» налога. Эта позиция подтверждается разъяснениями Минфина РФ (письмо от 25.05.2016 № 03-11-11/29929).

Разные спецрежимы для одного вида деятельности — можно или нет?

Иногда бизнесмену может понадобиться использовать два спецрежима по одному виду деятельности.

Два кафе приносят разный доход. Для работы на «вмененке» ежемесячный облагаемый доход равен 1 000 рублей на 1 кв. м площади зала кафе.

Предположим, что эта площадь у обоих кафе по 100 кв. м. Так как ставка по ЕНВД и УСН «Доходы минус расходы» в общем случае одинакова (15%), то нужно сравнить фактический доход с облагаемым. Для того заведения, где доход в месяц будет больше 100 тысяч рублей (1 000 × 100), выгоднее «вмененка». А если кафе приносит меньше, то его лучше оставить на УСН.

С точки зрения закона, сделать это можно не всегда. Прямой запрет на применение УСН и ЕНВД в отношении одного и того же вида деятельности содержится в п. 4 ст. 346.12 НК РФ. В статье указано, что организации и ИП, перешедшие на уплату ЕНВД, вправе применять УСН в отношении иных осуществляемых ими видов деятельности.

Возможность применения разных спецрежимов к одному виду деятельности, осуществляемому на разных территориях, не урегулирована НК РФ. В этом вопросе чиновники ссылаются на то, что ЕНВД вводится по решению органов власти города или муниципального района (п. 2 ст. 346.26 НК РФ). Поэтому, по их мнению, в пределах одного города или района нельзя использовать для одного вида деятельности разные налоговые режимы.

Территориальное разделение по спецрежимам чиновники допускают, только когда бизнес ведется в разных муниципальных образованиях (письмо Минфина РФ от 17.02.2017 N 03-11-11/9389). То есть, если два кафе или магазина находятся в одном городе или районе, для них можно использовать только один налоговый режим.

Комментарий исполнительного директора группы компаний «ВостокИнвест» Надежды Михайловны Дмитриевой:

| Надежда Михайловна Дмитриева, исполнительный директор группы компаний «ВостокИнвест», комментирует: |

|

Как справедливо указывает автор в своей статье, специальные налоговые режимы помогают предпринимателям снижать налоговое бремя и упрощать учет. Часто одновременное применение разных налоговых режимов приводит к дополнительной экономии на налогах, но совмещение этих режимов в рамках одного субъекта предпринимательской деятельности (организации или ИП) несколько усложняет учет и влечет за собой риски ошибок и споров с налоговыми органами по вопросам, не имеющим четкого регулирования на уровне закона.

Необходимо отметить, что законодательно обусловленных причин для совмещения разных налоговых режимов в рамках одного субъекта предпринимательской деятельности нет. То есть закон не запрещает предпринимателям создавать под разные виды деятельности, в отношении которых предполагается применять разные налоговые режимы, отдельные юридические лица или ИП.

Однако, несмотря на отсутствие законодательной обусловленности и наличие рисков ошибок и споров с налоговыми органами, на практике довольно часто такое совмещение встречается (при этом согласны с автором, что наиболее распространенный вид совмещения — это УСН + ЕНВД). Почему же так происходит?

Как правило, совмещают режимы в одном субъекте в случае, если описанные выше риски оцениваются предпринимателями, как менее значимые по сравнению с расходами на создание и обслуживание разных субъектов (расходы на государственную регистрацию, открытие расчетных счетов, покупка и обслуживание кассовых аппаратов, расходы на ведение учета и т. п.).

Еще одной причиной является отсутствие возможности создания нескольких субъектов. Например, предприниматель принял для себя однозначное решение, что целесообразно для ведения своего бизнеса зарегистрироваться в качестве ИП, а не создавать организацию. Т. к. ИП — это статус самого физического лица и «размножить» предприниматель себя не может, то единственный выход в такой ситуации искать кого-то, кто будет зарегистрирован в качестве ИП, и от его имени осуществлять деятельность. В данном случае возникают для многих неприемлемые риски, связанные с тем, что формально этот бизнес уже не будет принадлежать предпринимателю.

Не стоит также исключать вариант, при котором совмещение систем одним субъектом происходит не на основании рациональных умозаключений, а, скорее, такое решение принимается неявно, интуитивно.

Вывод

- Совмещение нескольких специальных налоговых режимов возможно при следующих условиях:

- особенности бизнеса налогоплательщика одновременно соответствуют требованиям всех совмещаемых режимов;

- закон не запрещает такой вариант совмещения;

- Совмещение налоговых режимов позволяет снизить обязательные платежи. Но прежде чем начать совмещать, нужно убедиться, что этот вариант выгодный, и провести расчеты;

- При совмещении нескольких спецрежимов нужно вести раздельный учет доходов и расходов;

- Если возможно, расходы распределяются по разным видам деятельности «напрямую». Затраты по статьям, по которым так сделать нельзя, делятся пропорционально выручке;

- Суммы обязательных страховых взносов можно вычесть из итоговой суммы налога при УСН «Доходы» и ЕНВД;

- Использовать различные режимы для одного вида деятельности можно, только если она ведется в разных городах или районах.

Совмещение УСН и ЕНВД. Возможно ли?

О том, что российским налоговым кодексом предусмотрена возможность работать сразу по нескольким режимам налогообложения, знают многие предприниматели. Безусловно, это удобно, особенно, если предприятие развивается сразу в нескольких направлениях и имеет в них разную степень доходов. В данном материале рассмотрим вопрос о том, можно ли совмещать Упрощенный налоговый режим с ЕНВД и если да, то при каких условиях и кому из бизнесменов это будет наиболее выгодно.

Кто может работать по УСН и ЕНВД

Работать как по УСН так и по ЕНВД могут представители малого и среднего бизнеса, независимо от того, в какой организационно-правовой форме они зарегистрированы: ИП или ООО. С 2013 года у бизнесменов появилась возможность совмещать эти две налоговые схемы в добровольном порядке.

Чем отличается ЕНВД от «упрощенки»

Если избегать сложных терминов и говорить на простом и доступном языке, то ЕНВД это весьма распространенная, общепринятая специальная налоговая система, при которой налоговые выплаты производятся не с доходов предприятия, а с видов его деятельности.

То есть вместо целого комплекса всевозможных налогов, таких как НДС, НДФЛ, налог на прибыль, налог на имущества и т.д. организация может платить всего один, что существенно облегчает ведение бухгалтерской отчетности.

Причем, размер оборота и прибыли компании при исчислении ЕНВД никакого значения не имеют – сумма налога платится исходя из предполагаемых, потенциально возможных ее доходов.

До 2013 года ЕНВД относился к основным видам налога и был обязательным для некоторых предприятий и организаций, с 2013 года он стал добровольным.

Виды деятельности, облагаемые данным налогом, определяются на уровне местных муниципальных и районных властей и в зависимости от того или иного региона РФ меняются. Для уточнения перечня подпадающих под ЕНВД видов деятельности предпринимателям необходимо проконсультироваться в налоговой инспекции по месту регистрации.

Упрощенная система налогообложения подразумевает под собой основной налоговый режим, также весьма популярный среди предприятий малого и среднего бизнеса.

Основной смысл его, объясняющий в том числе и высокую востребованность, заключается в том, что при сравнительно небольших налоговых сборах и отчислениях, УСН существенно упрощает бухгалтерское сопровождение, то есть нагрузка по налоговой и бухгалтерской отчетности совсем невелика.

При «упрощенке» возможны два варианта налоговых ставок: 6% с доходов и 15% с доходов минус расходы. Первый вариант выгоден при небольших текущих расходах организации, второй особенно актуален на этапе становления предприятия, когда происходят наибольшие затраты. Огромный плюс организаций, работающих по УСН — это то, что они довольно редко проверяются представителями налоговых служб.

Внимание! Основное отличие ЕНВД от «упрощенки» состоит в том, что на Упрощенную схему налогообложения предприятие переходит полностью, а по «вмененке» оно может работать частично, так как под нее могут попадать только отдельные виды деятельности.

Может ли предприятие, ИП или ООО, совмещать ЕНВД и УСН

Ответ на главный вопрос этого материала положителен: да, предприятие, независимо от организационно-правовой формы, может совмещать два этих налоговых режима.

Но, при этом есть ряд ограничений. Поговорим о них подробнее.

Ограничения для работы по ЕНВД и УСН

• Начнем с УСН. Компания, желающая работать по «упрощенке» не должна иметь в своем штате более 100 работников. Кроме того, есть ограничения и в финансовой части: годовой доход ее не должен превышать 60 миллионов рублей. а остаточная стоимость нематериальных активов и основных средств не может быть выше 100 миллионов рублей. Еще один лимит связан с долей в уставном капитале предприятия других юридический лиц – данная цифра ограничена 25%.

• По ЕНВД работать также могут не все. В частности, существует тот же запрет для предприятий и организаций с численностью более 100 человек и долей в уставном капитале иных юридических лиц свыше 25%.

Табу на применение ЕНВД наложено и для тех торговых организаций и общепитовских заведений, залы обслуживания посетителей в которых превышают по площади 150 кв. метров.

Помимо этого по ЕНВД не имеют права работать государственные бюджетные учреждения, в рамках своей деятельности обязанные организовывать общественное питание.

Важно: Как УСН, так и ЕНВД имеют ряд тонкостей при применении. Чтобы точно знать, есть ли возможность использования каждой из этих налоговых систем для того или иного предприятия, желательно тщательно изучить раздел Налогового Кодекса РФ по этой части или проконсультироваться в ближайшей налоговой инспекции.

Как объединить два режима: УСН и ЕНВД

На самом деле сама процедура объединения двух этих режимов довольно проста. В первую очередь, следует написать обоснование для совмещения данных налоговых схем, то есть документально указать, как будет распределяться между ними деятельность компании в части сделок, операций и различных проводок.

Следующий этап: процедура уведомления налоговых органов:

- если предприятие до совмещения налоговых систем работало на УСН, то необходимо в пятидневный срок с момента начала выполнения работ и предоставления услуг, подпадающих по ЕНВД, обратиться в налоговую инспекцию по месту регистрации предприятия с заявлением, заполненным по определенной форме. Налоговые платежи по ЕНВД рассчитываются поквартально;

- если ранее предприятие вело отчетность и оплачивало налоги по ЕНВД, то начать работать на «упрощенке» можно будет только с начала следующего календарного года. Для этого, Уведомление об упрощенной системе налогообложения нужно подать в территориальную налоговую службу до 31 декабря текущего года включительно.

Если нет желания ждать нового года, то, в крайнем случае, можно закрыть предприятие и открыть заново, уже с возможностью работать по УСН и ЕНВД одновременно.

Внимание! Применять УСН и ЕНВД для одного и того же вида деятельности нельзя. Лучше заранее все просчитать и определиться, для какого направления бизнеса выгоден тот или иной налоговый тариф.

Раздельный учет: ЕНВД и УСН

Необходимо учесть, что работая на двух налоговых режимах, предприятие обязано будет вести раздельный бухгалтерский учет.

То есть, несмотря, на упрощенное бухгалтерское сопровождение по каждой из этих налоговых систем в отдельности, при их совмещении, нагрузка на бухгалтерию увеличится.

Если говорить подробнее, то придется распределить прибыли и расходы организации на разные группы. По части доходов это будут те группы, которые получены на основании ЕНВД и те, что рассчитаны исходя из УСН. По затратам их придется разделить на группы, связанные с операциями отдельно по ЕНВД, отдельно по УСН и по затратам одновременно для видов деятельности, подпадающих под обе эти налоговые системы.

Тонкости налогообложения при одновременном использовании УСН и ЕНВД

Как уже понятно из названия раздела, при совмещении ЕНВД и УСН для предпринимателей возникает ряд особенностей:

- По части ведения документооборота: в конце налогового периода придется сдавать сразу две декларации: одну по УСН, другую по ЕНВД;

- В области начисления налогов появляется вариативность: при необходимости можно использовать тот налоговый режим, который наиболее интересен и выгоден;

- Возможность уменьшения НДС за счет взносов в социальные фонды.

Подводим итог: совмещение УСН и ЕНВД возможно. Для того, чтобы начать работать одновременно по обеим этим системам, предприятию необходимо соответствовать определенным параметрам и соблюдать некоторые правила. Если все требования закона будут учтены, препятствования такому налоговому совмещению не появится.