Содержание

- Чем различаются форвардные и фьючерсные сделки

- Форвард – одноразовая внебиржевая сделка

- Фьючерс – предложение, оборачивающееся на бирже

- Основные различия фьючерсов и форвардов

- Фьючерс (фьючерсный контракт)

- Виды фьючерсов

- Поставочный фьючерс

- Расчётный (беспоставочный) фьючерс

- Предназначение фьючерса

- Как работает фьючерс

- Кто выпускает фьючерсы

- Отличие форвардного и фьючерсного контрактов

- Отличие фьючерсов от опционов

- Спецификация фьючерса

- Наименование фьючерсного контракта

- Исполнение фьючерсного контракта

- Фьючерсы на российском рынке

- Преимущества от торговли фьючерсами

- Валютный фьючерс

- Как начать торговать валютными фьючерсами

- Отличия рынка фьючерсов и Форекс

- Принцип фьючерсов

- Положительные стороны фьючерсных контрактов

- Фьючерсные валютные операции.

Чем различаются форвардные и фьючерсные сделки

И форварды, и фьючерсы относятся к производным инструментам финансового рынка. Цены на них формируется по одним и тем же принципам, кроме того, оба вида контрактов являются срочными. Имея много общего, чем различаются форвардные и фьючерсные сделки? Определим суть каждого из них, затем рассмотрим их отличия более подробно.

Рекомендуем прочитать статью торговля фьючерсами для начинающих.

| Фьючерс | Форвард |

| Что общего между ними? | |

| Фьючерс — подвид форварда, оба финансовых инструмента используются в целях согласования партнерами определенных условий будущей сделки за некоторое время до нее | |

| В чем разница между ними? | |

| Является главным образом биржевым инструментом | Часто используется как внебиржевой инструмент — при сделках с реальными активами |

| Как правило, более стандартизован | Обычно менее стандартизован |

| Непосредственно в контракте указывается цена и срок поставляемого актива, остальное — в спецификации | Непосредственно в контракте могут быть указаны любые условия поставки товара, оговоренные трейдерами |

Форвард – одноразовая внебиржевая сделка

Форвардные контракты оформляются вне биржи и предполагают сделку в будущем, но уже с участием реального актива (товара, валюты или ценных бумаг). При этом стороны сразу определяют цену, сроки и прочие условия будущей операции. Форвард страхует от изменений цен в будущем, однако не защищает от неисполнения другой стороной своих обязательств. Такой договор оформляется без соблюдения жестких стандартов, поэтому не может оборачиваться на бирже.

![]() Видео

Видео

Фьючерс – предложение, оборачивающееся на бирже

Фьючерс часто называют стандартизированным видом форварда. Стандарты его оформления разрабатываются биржей для каждого актива. Объем, качество, дата, место и даже способ поставки актива фиксируются. Контрагенты самостоятельно устанавливают только цены. Благодаря такой унификации фьючерсы отличаются высокой ликвидностью и широко представлены на вторичном рынке.

Рекомендуем прочитать статью в трейдинге нет места эмоциям.

![]() Видео

Видео

Основные различия фьючерсов и форвардов

- Цель сделки. Форвардная сделка заключается с целью настоящей покупки и продажи актива, для этого в ней и оговариваются условия, выгодные для сторон. При заключении фьючерса основной целью контрагентов становится хеджирование своих позиций или получение выгоды на разнице цен. Будучи стандартными, фьючерсы не всегда соответствуют интересам сторон, поэтому только 2-5% контрактов с открытыми позициями приводят к реальным поставкам товаров или финансовых инструментов.

- Объем поставляемого актива. При форвардной сделке контрагенты сами определяют нужный объем в зависимости от собственных потребностей. Во фьючерсах объем активов устанавливается биржей, а участник рынка может продать только целое число контрактов.

- Качество активов. При форвардной сделке допускается покупка и продажа активов любого качества, соответствующего запросам покупателя. В случае с фьючерсами качество устанавливается в соответствии со спецификацией биржи.

- Условия поставок. Заключив форвардную сделку, продавец поставляет обусловленные активы по каждому контракту. По фьючерсу поставка производится в той форме, которую установила биржа, но чаще всего дело не доходит до поставки.

- Сроки поставок. В форвардном контракте стороны устанавливают срок самостоятельно, по фьючерсу поставки происходят только в установленные биржей даты.

- Ликвидность. Форвард имеет очень ограниченную ликвидность, потому что в большинстве случаев условия устраивают только конкретных контрагентов, заключивших его. Найти на рынке третью заинтересованную сторону очень сложно. Фьючерс, благодаря своей унификации, является высоколиквидным, но уровень ликвидности может быть разным в зависимости от базового актива. Фьючерсы продаются и покупаются в ходе публичных торгов на бирже, как правило, в электронной форме.

- Риски. Для форвардов характерны: вероятность невыполнения обязательств партнером, сложность перепродажи контракта, невозможность аннулирования позиции без согласия контрагента. При этом риски по форвардам ложатся на плечи контрагентов. Риски по фьючерсам тщательно анализируются Клиринговой палатой, что обеспечивает высокую надежность этих деривативов.

- Начальные расходы. Форвард, как правило, не предполагает никаких гарантийных взносов и других обязательных расходов, в то время как фьючерсы редко без них обходятся.

- Порядок регулирования. Форвардные сделки практически не регулируются, в то время как фьючерсы подвергаются контролю не только со стороны биржи, но и со стороны государственных структур.

Фьючерс (фьючерсный контракт)

Фьючерсный контракт или фьючерсный договор – это договор купли-продажи базового актива (товара, ценной бумаги и т. д.), который заключается на бирже.

При заключении фьючерсного договора стороны заключаемой сделки (продавец и покупатель) договариваются только о размере цены и сроках поставки. Остальные параметры актива, такие как: количество, качество, упаковка, маркировка и т. п. оговариваются заранее и прописываются в спецификации биржевого контракта. Отметим, что эти параметры фьючерсной сделки и являются стандартными для данной торговой площадки.

Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Виды фьючерсов

На практике различают следующие виды фьючерсных договоров:

-

поставочный фьючерс;

-

расчётный (беспоставочный) фюючерс.

Поставочный фьючерс

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов.

В случае истечения данного контракта, но отсутствия товара у продавца, биржа накладывает штраф.

Расчётный (беспоставочный) фьючерс

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива.

Например, Si (фьючерс на доллар-рубль) и RTS (фьючерс на индекс нашего рынка) – это расчетные фьючерсы, по ним нет поставки, только расчет в денежном эквиваленте.

Расчётный (беспоставочный) фьючерс обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

Предназначение фьючерса

По своей сути фьючерс – это обыкновенный биржевой инструмент, который можно продать в любой момент. То есть, необязательно дожидаться срока исполнения фьючерсной сделки. Большинство трейдеров стремится просто заработать на фьючерсах, а не что-то купить в реальности при помощи поставки. Для трейдеров наибольший интерес представляют фьючерсы на индексы и на акции.

В тоже время крупные компании заинтересованы снижать свои риски (хеджировать), особенно в товарных поставках, поэтому они являются одними из основных игроков на этом рынке.

Как работает фьючерс

Как и любой другой биржевой актив имеет свою цену, изменчивость, и суть заработка трейдеров состоит в том, чтобы купить дешевле и продать дороже.

При истечении фьючерсного контракта может быть несколько вариантов.

Стороны остаются при своих деньгах или одна из сторон получает прибыль.

Если к моменту исполнения цена товара растет, прибыль получает покупатель, так как он приобретал контракт по меньшей цене.

Соответственно, если на момент исполнения стоимость товара снижается, прибыль получает продавец, так как он продал контракт по большей цене, а владелец получает некоторый убыток, так как биржа ему выплачивает сумму меньшую, чем та, за которую он купил фьючерсный контракт.

Кто выпускает фьючерсы

Здесь возникает следующий вопрос: кто же является эмитентом, то есть выпускает фьючерсы в оборот?

С акциями все предельно просто, ведь их выпускает само предприятие, которому они изначально принадлежали. На первичном размещении их выкупают инвесторы, а затем они начинают обращение на вторичном рынке, то есть на бирже.

Далее, фьючерс это, по сути, контракт, который заключают две стороны сделки: покупатель и продавец. Через определенный период времени первый обязуется купить у второго определенное количество базового продукта, будь то акции или сырье.

Таким образом, трейдеры сами и являются эмитентами фьючерсов, просто биржа стандартизирует заключаемый ими контракт и жестко следит за исполнением обязанностей.

Отличие форвардного и фьючерсного контрактов

Фьючерс можно рассматривать как стандартизированную разновидность форварда (отсроченного договора), который обращается на организованном рынке с взаимными расчётами, централизованными внутри биржи.

Главное отличие форвардного и фьючерсного контрактов состоит в том, что форвардный контракт представляет собой разовую внебиржевую сделку между продавцом и покупателем, а фьючерсный контракт — повторяющееся предложение, которым торгуют на бирже.

Отличие фьючерсов от опционов

Ключевой критерий отличия фьючерсов от опционов – владелец фьючерса обязательно должен выполнить условия по фьючерсному соглашению. В свою очередь, второй финансовый инструмент – опцион – разрешает стороне сделки не выполнять условия, которые указаны в контракте.

Например, не продавать акции, если они подешевели в сравнении с ценой на момент их покупки.

Спецификация фьючерса

Один из ключевых элементов фьючерсных сделок – спецификация. Спецификацией фьючерса называется документ, утверждённый биржей, в котором закреплены основные базовые условия фьючерсного контракта.

Так, в спецификации фьючерса указываются следующая информация:

-

наименование контракта;

-

условное наименование (сокращение);

-

тип контракта (расчётный/поставочный);

-

размер контракта – то есть количество базового актива, приходящееся на один контракт;

-

сроки обращения контракта;

-

дата поставки;

-

минимальное изменение цены;

-

стоимость минимального шага.

Наименование фьючерсного контракта

Наименование фьючерсного контракта имеет формат TICK-MM-YY, где

-

TICK — тикер базового актива;

-

MM — месяц исполнения фьючерса;

-

YY — год исполнения фьючерса.

Например, SBER-11.18 — фьючерс на акции Сбербанка с исполнением в ноябре 2018 года.

Есть также сокращенное наименование фьючерса имеет формат CC M Y, где

-

СС — краткий код базового актива из двух символов;

-

M — буквенное обозначение месяца исполнения;

-

Y — последняя цифра года исполнения.

Например, SBER-11.18 — фьючерс на акции Сбербанка в сокращенном наименовании выглядит так — SBX5.

Исполнение фьючерсного контракта

Исполнение фьючерсного контракта осуществляется по окончании срока действия контракта либо путём выполнения процедуры поставки, либо путём уплаты разницы в ценах. Оно выполняется по расчётной цене, зафиксированной в день исполнения данного контракта. Поставка базового актива часто проводится через ту же биржу (а иногда и через ту же секцию), на которой торгуется данный фьючерсный контракт.

Фьючерсы на российском рынке

На бирже ММВБ есть три основные секции, где есть фьючерсы

1.Фондовая секция:

-

акции (только самые ликвидные);

-

индексы (РТС, ММВБ, страны БРИКС);

-

волатильность фондового рынка ММВБ.

2.Денежная секция:

3.Товарная секция:

-

сахар-сырец;

-

драгоценные металлы (золото, серебро, платина, палладий)

-

нефть;

-

средняя цена электроэнергии.

Преимущества от торговли фьючерсами

Торговля фьючерсами дает возможность трейдерам воспользоваться многочисленными преимуществами.

К ним можно отнести, в частности:

-

доступ к большому количеству торговых инструментов, что позволяет существенно диверсифицировать свой портфель активов;

-

рынок фьючерсов пользуется очень большой популярностью – он ликвиден, и это ещё один значительный плюс;

При торговле фьючерсами трейдер покупает не сам базовый актив, а лишь контракт на него по цене, которая существенно ниже стоимости базового актива. Речь идет о гарантийном обеспечении. Это своего рода залог, который взимается биржей. Его размер варьируется в пределах от двух до десяти процентов от стоимости базового актива.

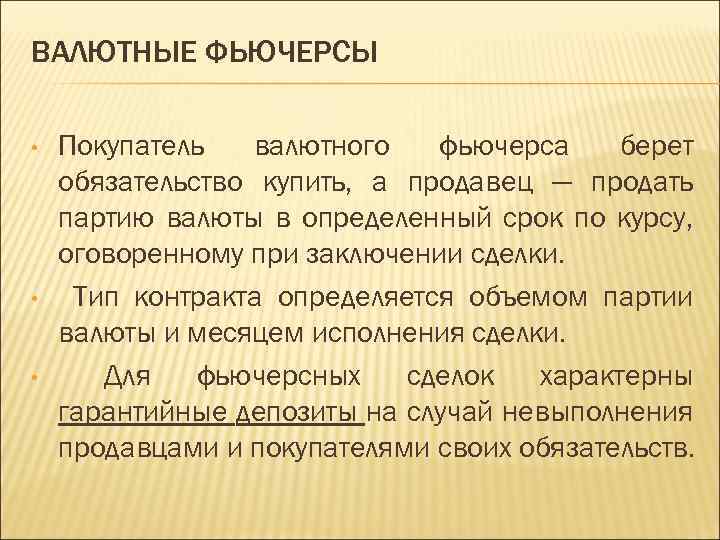

Валютный фьючерс

Этот довольно-таки распространённый вид фьючерсных контрактов имеет своей отличительной особенностью тот факт, что заключается он исключительно на куплю-продажу валюты. Впрочем, это понятно уже из самого названия данного финансового инструмента.

Валютный фьючерс — это сделка между двумя сторонами, в которой один из участников обязуется поставить оговоренное количество валюты (измеряемое в стандартных биржевых лотах), а другая сторона, в свою очередь, даёт обязательство эту валюту выкупить. Момент купли-продажи валюты устанавливается на конкретную дату в будущем (в соответствии со спецификацией фьючерсных биржевых контрактов), а вот цена этой сделки, определяется непосредственно в момент её заключения.

Данный финансовый инструмент может продаваться и покупаться неограниченное количество раз вплоть до наступления даты экспирации контракта (того самого момента, когда приходит время расчёта по фьючерсной сделке). Благодаря этому, а ещё за счёт возможности маржинальной торговли, фьючерсные контракты так любят использовать биржевые спекулянты. Они покупают и продают эти контракты, в расчёте извлечь прибыль из изменения текущих валютных курсов.

Помимо сделок чисто спекулятивного характера, данный вид фьючерсов часто используют для хеджирования риска возникающего при проведении разного рода операций связанных с расчётами в иностранной валюте. Например, при поставках продукции на экспорт, в которых по контракту оговорен срок оплаты через три месяца, поставщик может застраховать (хеджировать) риск того, что валюта покупателя обесценится по отношению к его национальной валюте. Для этого он открывает длинную позицию по соответствующей валютной паре (национальная валюта/валюта покупателя) и в том случае, если его опасения сбудутся, он получит компенсацию своих убытков за счёт роста стоимости фьючерсного контракта.

Большое количество валютных фьючерсов так и не заканчиваются реальной поставкой валюты, т.е. они являются не поставочными, а расчётными. Это означает, что на момент экспирации контракта, стороны получают не валюту составляющую предмет сделки, а рассчитываются в своих национальных валютах (или в тех, за которые изначально был куплен или продан фьючерсный контракт).

Биржевые валютные фьючерсы имеют следующие характерные черты:

- Стандартизированная спецификация контракта. То есть, все основные параметры сделки (стандартный лот, дата поставки, минимальное изменение цены и т.п.) регламентированы биржей;

- Возможность покупать и продавать фьючерсный контракт до наступления даты его экспирации;

- Доступность. Такие сделки не требуют большого размера торгового депозита благодаря тому, что торговля происходит посредством использования кредитного плеча (т.н. маржинальная торговля). Кроме этого, торговать фьючерсами может любой желающий, зарегистрировавшись у брокера имеющего аккредитацию на выбранной биржевой площадке;

- Гарантом всех сделок такого рода выступает биржа. То есть, если один из участников сделки по фьючерсу не выполнит своих обязательств по заключённому им контракту, то за него это сделает биржа.

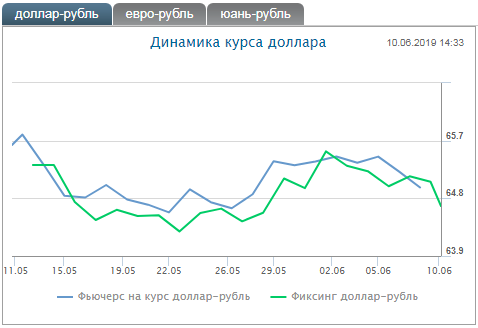

Цены валютных фьючерсов тесно связаны с текущими рыночными котировками валют (ценами спот). Цена фьючерсного контракта на валютную пару отличается от её спот-цены на величину называемую свопом. Эта зависимость выражается следующим образом:

Фьючерсная цена = Спот-цена + Своп

Своп — это своеобразная плата за поддержание фьючерсной позиции открытой. По мере приближения к дате экспирации, величина свопа стремится к нулю и на момент исполнения фьючерса его цена сравнивается с ценой спот.

Механика биржевой торговли валютными фьючерсами состоит в том, что обе стороны контракта вносят в клиринговую палату биржи необходимую сумму маржи. Это необходимо для того, чтобы покрыть убытки возникающие в том случае, когда цена идёт против открытой позиции клиента. А затем величина маржи регулярно пересчитывается (в процессе клиринга) и в случае необходимости, для поддержания позиции открытой, биржа выставляет клиенту требование её пополнить (т.н. Margin call).

В данном случае торговля ведётся с использованием левериджа (кредитного плеча). Обычно его размер составляет 1 к 10. Это означает, что для поддержания открытой позиции, требуется гарантийное обеспечение в виде маржи в размере на один порядок ниже суммы сделки. То есть, например, для поддержания позиции размером в 1.000.000 рублей, требуется маржа в размере 100.000 рублей.

Следствием использования кредитного плеча могут быть как относительно большие прибыли, так и огромные убытки. Величина и прибыли и убытков здесь прямо пропорциональна размеру предоставляемого биржей левериджа. То есть, например, при плече 1:10, потенциальная прибыль (равно как и потенциальный убыток) от позиции, будет в десять раз превышать ту величину, которая была бы получена при торговле без использования кредитного плеча.

Как начать торговать валютными фьючерсами

В нашей стране наиболее оптимальным вариантом будет торговля фьючерсами на Московской бирже. Для этого необходимо зарегистрироваться у одного из брокеров аккредитованных на данной торговой площадке, установить торговый терминал (предоставляется брокером) и внести денежные средства на депозит.

Список аккредитованных брокеров вы можете найти на официальном интернет-портале Мосбиржи по адресу: https://www.moex.com/s548

Аккредитованные на Мосбирже брокеры

Аккредитованные на Мосбирже брокеры

При необходимости можно пройти обучение в Школе Московской биржи. Вот здесь вы найдёте массу как платных, так и бесплатных семинаров и видеоуроков посвящённых не только фьючерсам, а всем аспектам биржевой торговли в принципе: https://school.moex.com/#/

Фрагмент с сайта школы Московской биржи

Фрагмент с сайта школы Московской биржи

Кроме этого, сами брокеры зачастую проводят бесплатное обучение для своих клиентов. Им это необходимо, во-первых, для получения конкурентного преимущества, ну и во-вторых, для того, чтобы получить грамотного, стабильно работающего клиента.

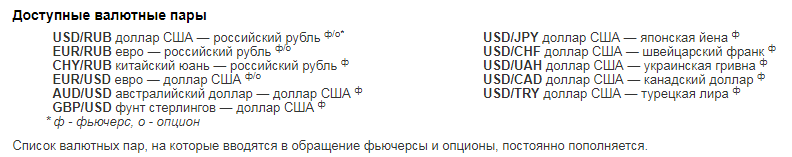

В настоящее время на Московской бирже торгуются фьючерсы на следующие валютные пары:

Рынок фьючерсов аналогичен торговле внутри дня на Форекс. Анализ рынка выполняется с помощью тех же инструментов технического анализа, учитываются те же фундаментальные факторы. Работая на Форекс, в любое время участник торговли может перейти на валютные фьючерсы. При этом следует учесть, что между данными биржевыми площадками существуют определенные отличия.

Рынок фьючерсов аналогичен торговле внутри дня на Форекс. Анализ рынка выполняется с помощью тех же инструментов технического анализа, учитываются те же фундаментальные факторы. Работая на Форекс, в любое время участник торговли может перейти на валютные фьючерсы. При этом следует учесть, что между данными биржевыми площадками существуют определенные отличия.

Фьючерс – это соглашение между покупающей и продающей стороной, держателями короткой и длинной позиции. Короткая позиция принадлежит стороне, которая продает, а длинная – стороне, которая покупает актив. Этот контракт предусматривает точное указание количества активов, установленную цену за единицу, сроки и способы поставки.

Фьючерс – это соглашение между покупающей и продающей стороной, держателями короткой и длинной позиции. Короткая позиция принадлежит стороне, которая продает, а длинная – стороне, которая покупает актив. Этот контракт предусматривает точное указание количества активов, установленную цену за единицу, сроки и способы поставки.

Отличия рынка фьючерсов и Форекс

- Форекс – это внебиржевой рынок. В основном, его участниками являются крупные банковские организации, различные фонды и инвестиционные компании, имеющие крупный капитал. Что такое фьючерсный рынок? Он представляет собой централизованный рынок, который отличается абсолютно прозрачной клиринговой системой сделок. Торговля происходит на реальной бирже. Как пример, рассмотрим ситуацию. Если покупка валютного фьючерса по определенному базовому активу сопровождается снижением курса, трейдер остается в убытке. При этом участник торговли, который продал этот же фьючерсный контракт, извлекает прибыль в этом же размере. Немаловажно то, что ни биржа, ни брокерская компания, которая предоставляет свои услуги, не имеют возможности получить выгоду на проигрыше трейдера, это предусмотрено данной системой.

- Разница фьючерсных контрактов и работы на Форекс заключается также в том, что на рынке фьючерсов отсутствует фиксированный спред. Его заменяет разница между ценами bid и ask.

Ее формируют непосредственно участники торговли, независимо от числа их ордеров. Фьючерсы на валютном рынке являются очень ликвидными активами, поэтому данная разница цен, как правило, небольшая. Размер комиссии брокера для каждого трейдера индивидуальный, он обусловлен числом сделок. Если сделок немного, комиссионные эквивалентны спреду по каждой паре валют на Форекс. Если сделок много, то комиссия значительно меньше.

- На Форекс нельзя увидеть реальные объемы совершенных сделок, которые, в результате создают движение цены, поскольку этот рынок является внебиржевым. У него нет общей площадки, предоставляющей информацию участникам торговли по объемам сделок. Рынок валютных фьючерсов – это биржевая площадка Chicago Mercantile Exchange (СМЕ). Она имеет строгий регламент ведения торговли. На ней можно отслеживать все сведения по объемам сделок в режиме онлайн.

Принцип фьючерсов

Торговля валютными фьючерсами – это вид инвестирования, позволяющий спекулировать на ценовых изменениях товара. Товарами могут быть: зерновая продукция, древесина, драгоценные металлы, нефть, а также валюта. Их ежедневно покупают и продают миллионы участников торговли во всем мире. Целью трейдера является покупка товара подешевле и его дальнейшая продажа подороже. Торговля фьючерсами имеет спекулятивные цели. То есть, после приобретения фьючерсного контракта, в планы трейдера не входит реальное приобретение товара, указанного в нем.

Валютный фьючерс подчиняется определенным стандартам. Они разработаны биржей, которая устанавливает объемы и качество указанных товаров. Также биржа закрепляет спецификацию за каждым фьючерсным контрактом. Она включает в себя все предварительно зафиксированные условия по фьючерсу:

- название товара;

- тикер;

- поставочным либо расчетным является фьючерс;

- количество единиц товара, которое приходится на один фьючерс;

- период истечения контракта;

- дата поставки;

- минимально возможное изменение цены;

- цена минимально возможного шага.

Понятие фьючерс свидетельствует о том, что контракт заключен на поставку какого-либо актива не в настоящее время, а в будущем периоде.

В контракте в обязательном порядке предусмотрен срок его окончания. До момента наступления этого срока есть возможность освобождения от взятых обязательств путем продажи (если первоначально была совершена покупка) или покупки (если была совершена продажа) фьючерсного контракта. Участники торговли, которые используют стратегии внутри дня, зачастую являются обладателям фьючерсов от нескольких минут до нескольких часов.

Валютные фьючерсы на пары являются производными от определенных видов валют. Они тоже представляют собой контракты с определенным сроком истечения. На основании этого, условное рассмотрение фьючерса может быть в виде интервала времени, который равен кварталу. Поскольку в году четыре квартала, каждый из контрактов имеет отдельное обозначение. Например, сентябрьский фьючерс имеет срок исполнения с 15 июня по 15 сентября и обозначается буквой U, срок истечения декабрьского фьючерсного контракта начинается 15 сентября и заканчивается 15 декабря, а его обозначение – Z. Мартовский фьючерс имеет срок исполнения с 15 декабря по 15 марта и обозначается буквой H, а июньский контракт обозначается M со сроком исполнения с 15 марта по 15 июня.

Положительные стороны фьючерсных контрактов

Основное преимущество фьючерсных контрактов – это централизованность рынка фьючерсов. В результате этого они регулируются достаточно строго. Участники торговли, не удовлетворенные деятельностью маркет-мейкеров на валютном рынке Форекс, смогут комфортно и спокойно торговать на централизованной фьючерсной торговой площадке. Стоит отметить, что за прошедшие 2 года наблюдается рост объемов торговли фьючерсными контрактами, однако, эти объемы намного меньше, если сравнивать их со спотовым рынком. Точно так же выбор самых ликвидных валютных пар, обращающихся на бирже, на рынке фьючерсов гораздо меньше.

Рассмотрим, какие еще черты характеризуют валютные фьючерсы. Еще одно положительное качество фьючерсных контрактов состоит в том, что большая часть торговых стратегий предусматривает использование объемов торгов и открытый доступ к нужной информации. Несмотря на использование агрегированного объема на Форекс нет возможности получить информацию из-за децентрализованного характера данного рынка.

В заключение следует заметить, что фьючерсный контракт отличается от соответствующей пары валют на Форекс наличием тикера, биржевой площадки и сроком исполнения контракта. При этом весомым преимуществом можно назвать возможность анализировать объемы, поступающие с реальной биржи. В остальном технические графики валютных фьючерсных контрактов подобны графикам пар валют, так как фьючерс является производным активом от валюты, которая представляет собой базовый актив.

Стоит отметить, что важно не только использовать графики технического анализа и дополнительные торговые инструменты, которые сигнализируют о наступлении подходящего момента для заключения сделки. Не стоит забывать о методах фундаментального анализа, которые изучают факторы, создающие движение цены. К ним относятся денежные потоки, взаимосвязь рынков, настроение публики и другие. Только используя совокупность этих методов, можно сделать торговлю на бирже эффективной и прибыльной.

Фьючерсные валютные операции.

Фьючерсная валютная операция (финансовый фьючерс) это сделка по купле-продаже валюты на бирже по заранее согласованному курсу на момент заключения сделки, в течение определенного периода времени в будущем.

Типы фьючерсных валютных контрактов определяются двумя критериями:

— Объемом продажи или купли валюты.

— Временем контракта (как правило, заключается на 3, 6, 9, 12 месяцев).

У рынка финансовых фьючерсов есть ряд характеристик, которые отличают этот сегмент от других сегментов финансового рынка:

· Финансовые фьючерсы торгуются только централизованно (на биржах) с соблюдением определенных правил, посредством открытия предложения в течение рабочего банковского дня

· Контракты сильно стандартизированы, т.е. торговля осуществляется на строго определенные инструменты с поставкой в строго определенные месяцы.

· Поставка финансовых инструментов осуществляется через расчетную палату, которая гарантирует выполнение обязательств по контрактам всеми сторонами.

· Реальные поставки финансовых инструментов по финансовым фьючерсам, как правило, не происходят.

· Расходы на осуществление торговли фьючерсами невелики.

· Если ликвидность рынка того или иного фьючерса мала, то фьючерс перестает существовать.

Цели фьючерсных валютных операций:

· Рынок фьючерсных контрактов позволяет спекулянтам открывать позиции на большие суммы под незначительное обеспечение (спекуляция).

· Рынок фьючерсных контрактов позволяет инвесторам страховать себя от неблагоприятного изменения цен на рынке СПОТ в будущем (страхование).

· Реальная покупка или продажа иностранной валюты

Основные типы участников рынка фьючерсов:

Спекулянты (получение прибыли путем открытия позиции в том или ином фьючерсном контракте в ожидании благоприятного для спекулянта изменения цен этого контракта в будущем)

Хеджеры (имеющие цель страхования валютных операций).

Снижение неблагоприятного изменения уровня процентных ставок или валютных курсов посредством открытия позиции на фьючерсной бирже в противоположную сторону имеющейся или планируемой позиции на рынке СПОТ.

Организационный механизм проведения операций с валютными фьючерсами.

При проведения этих операций действуют два типа участников:

· Покупатели.

· Продавцы.

Покупатели и продавцы выходят на рынок через расчетные фирмы. Взаимодействуют между собой они посредством коммерческих банков. Коммерческие банки, в свою очередь, образованы в систему банков. Расчетные фирмы, в свою очередь, объединены биржевой клиринговой палатой.

Органом, осуществляющим надзор и регулирование биржевого сегмента, является биржевой совет.

Продавцы и покупатели, в зависимости от их роли, делятся на следующие виды:

Хеджеры (как обычно)

Спекулянты (в основном играют на долгосрочных тенденциях, являются ориентирами рынка). Совершают следующие типы операций:

Арбитраж получение прибыли при практически нулевом риске за счет временного нарушения равновесия цен между рынком СПОТ и фьючерсом.

Торговля спрэдами (разница, между курсом покупки и продажи, маржа). Получение прибыли за счет изменения разницы цен между различными фьючерсными контрактами.

Открытие позиции, то есть покупки или продажа фьючерсных контрактов с целью получения прибыли от абсолютного изменения уровня процентных ставок или валютного курса

Трейдеры они совершают короткие во времени операции на валютном рынке, то есть играют на ежеминутных изменениях валютного курса в течении торговой сессии, обеспечивая ликвидность фьючерсных валютных операций.

Экономических механизм осуществления операций с валютными фьючерсами включает в себя пять элементов:

· Залог

· Открытая и закрытая позиции

· Курсы валют по открытой и закрытой позиции

· Вариационная маржа

· Стратегии торговли валютными фьючерсами

Залог.

Механизм торговли фьючерсами начинается с выставления клиентами залога. Залог это форма гарантии выполнения обязательств клиентами. Размер залога устанавливается биржевым советом как процент от фьючерсного контракта.

Залог дифференцирован. Он колеблется от 10% до 20% и зависит от суммы фьючерсного контракта и срока исполнения контракта (оба этих фактора влияют на залог прямо пропорционально). Часть залога (до 70%) может быть внесено ценными бумагами. Залоги хранятся у третьей стороны – у биржевой клиринговой палаты.

Открытая и закрытая позиция.

Внесение залога в клиринговую палату означает автоматическое открытие валютной позиции игрока.

Закрытие валютной позиции зависит от того, чего хотят участники: либо застраховать себя (позиция закрывается после исполнения всех обязательств), либо получить прибыль.

Еще один вид закрытой позиции наступает при наступлении обратной (офсетной) сделки.

Курсы валют по открытой и закрытой позиции.

Курсы отличаются по назначению фьючерсных валютных контрактов. Курс открытой позиции это курс ее открытия, если она открыта в текущий торговый день. Курс открытой позиции с другой стороны это курс позиции предыдущего торгового дня.

Курс закрытой позиции это курс фьючерса на конец торговой сессии. С другой стороны, курс закрытой позиции это курс исполнения контракта, то есть тот курс, который реально сложился на день закрытия.

Вариационная маржа

С одной стороны это разница между курсами валюты на день открытия и закрытия позиции. С другой стороны, вариационная маржа это разница между курсами заключения и исполнения контракта.

ВМ = +- (Q (Ко — Кз)) (2)

Q — объем сделки (сумма сделки)

Ко — курс открытия сделки (торгов)

Кз — курс закрытия сделки

Стратегии торговли валютными фьючерсами.

Для покупателей

Если участник покупает фьючерсный контракт дешевле котировочного курса, он получает прибыль. Если дороже котировочного курса убыток.

Для продавцов

Если участник продает фьючерсный контракт дороже котировочного курса, он получает прибыль. Если дешевле котировочного курса убыток.