Содержание

- Инвентаризация дебиторской и кредиторской задолженности

- Образец приказа на проведение инвентаризации дебиторской и кредиторской задолженности (2019 — 2020)

- Приказ об инвентаризации дебиторской (кредиторской) задолженности

- Порядок регистрации приказа на проведение инвентаризации дебиторской и задолженности

- ***

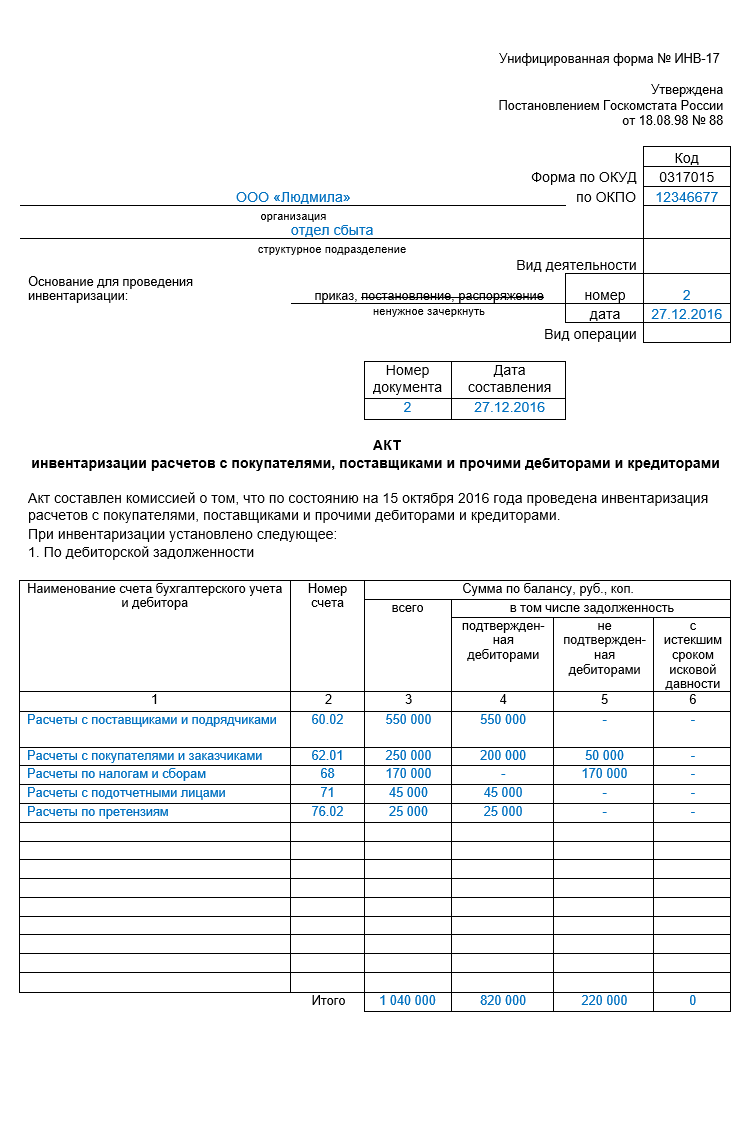

- Инвентаризация дебиторской и кредиторской задолженности (акт ИНВ-17)

- Инвентаризация расчетов: порядок и сроки проведения инвентаризации

- Инвентаризация дебиторской задолженности

- Инвентаризация кредиторской задолженности

- Инвентаризация дебиторской и кредиторской задолженности (образец акта ИНВ-17)

- Как проводится инвентаризация расчетов: 3 главных принципа

- Понятие и особенности инвентаризации расчетов

Инвентаризация дебиторской и кредиторской задолженности

Из этой статьи Вы узнаете:

Из этой статьи Вы узнаете:

1. Когда и зачем необходимо проводить инвентаризацию задолженности.

2. Какие документы и счета подлежат проверке в процессе инвентаризации дебиторской и кредиторской задолженности.

3. Как оформить проведение инвентаризации задолженности, чтобы наиболее эффективно использовать ее результаты.

Дебиторская и кредиторская задолженность, как часть активов и обязательств организации, подлежит обязательной инвентаризации, в соответствии со статьей 11 Закона № 402-ФЗ «О бухгалтерском учете». При этом не секрет, что значимость инвентаризации часто недооценивают и проводят ее лишь «для галочки» перед составлением годовой бухгалтерской отчетности, чтобы формально не нарушить закон. Однако в случае с долгами дебиторов и кредиторов такой поход неприменим и, более того, не выгоден самой организации. Главная причина, по которой инвентаризация дебиторской и кредиторской задолженности заслуживает особого внимания, в том, что эта процедура позволяет выявить сомнительные и безнадежные долги. Результаты инвентаризации используются в управленческом учете, как информационная база для работы с дебиторской задолженностью, а также в бухгалтерском и налоговом учете для создания резерва по сомнительным долгам и списания дебиторской задолженности, нереальной ко взысканию. Поэтому очень важно своевременно и качественно проводить инвентаризацию задолженности, а также правильно оформлять ее результаты. Как это сделать – узнаете из этой статьи.

Сроки и цель проведения инвентаризации задолженности

Инвентаризация дебиторской и кредиторской задолженности, или инвентаризация расчетов с дебиторами и кредиторами, что фактически одно и то же, должна обязательно проводиться в следующих случаях (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998 № 34н):

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц (например, главного бухгалтера);

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации.

! Обратите внимание: Перед составлением годовой бухгалтерской отчетности инвентаризация дебиторской и кредиторской задолженности должна проводиться по состоянию на 31 декабря отчетного года включительно (Письме Минфина России от 09.01.2013 № 07-02-18/01). Таким образом, работа по инвентаризации задолженности может и, скорее всего, будет проводиться уже после 31 декабря, соответственно, и документы, оформляющие проведение инвентаризацию будут датированы более поздней датой. Однако в учете результаты инвентаризации, например, списание задолженности с истекшим сроком исковой давности или не подтвержденной документально, должны быть отражены той датой, по состоянию на которую проводится инвентаризация, то есть 31 декабря отчетного года (п. 4 ст. 11 Закона № 402-ФЗ).

Помимо обязательной инвентаризации, организация вправе выверять дебиторскую и кредиторскую задолженность в те сроки и с такой периодичностью, которые максимально отвечают потребностям учета, менеджмента и т.д. Например, если в организации предусмотрено поквартальное составление и предоставление бухгалтерской отчетности собственникам, то вполне логично проводить инвентаризацию задолженности на последнее число каждого отчетного периода. При этом порядок проведения инвентаризации (периодичность, сроки, количество инвентаризаций, конкретное виды расчетов, подлежащие проверке и т.д.) должен быть закреплен в учетной политике организации (п. 4 ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина России от 06.10.2008 № 106н «Об утверждении положений по бухгалтерскому учету»).

Целью проведения как обязательной, так и добровольной инвентаризации дебиторской и кредиторской задолженности является:

- документальное подтверждение сумм задолженности, числящихся на счетах бухгалтерского учета;

- оценка дебиторской и кредиторской задолженности с точки зрения вероятности ее погашения, то есть выявление сомнительной и безнадежной задолженности.

Таким образом, инвентаризация задолженности предполагает не только «техническую» работу по сверке учетных данных с первичными учетными документами, но и последующий анализ полученных результатов.

Что и как проверять

На первоначальном этапе необходимо определить «фронт работ», то есть те счета бухгалтерского учета, которые подлежат проверке. В случае обязательной инвентаризации задолженности проверяться должны дебетовые и кредитовые сальдо на всех счетах расчетов. Если же инвентаризация проводится по инициативе самой организации, то перечень счетов может быть сокращен.

|

Счет бухгалтерского учета |

Что проверяется | |

| Дебиторская задолженность |

Кредиторская задолженность |

|

| 60 «Расчеты с поставщиками и подрядчиками» | Суммы авансов и предоплат, выданные поставщикам и подрядчикам | Задолженность по оплате приобретенных товаров, работ, услуг, в том по неотфактурованным поставкам |

| 62 «Расчеты с покупателями и заказчиками» | Задолженность покупателей и заказчиков за отгруженные товары, продукцию, выполненные работы, оказанные услуги | Суммы полученных от покупателей и заказчиков авансов и предоплат |

| 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» | — | Задолженность по непогашенным кредитам и займам, а также процентам по ним перед банками (организациями-заимодавцами) |

| 68 «Расчеты по налогам и сборам» | Суммы переплат по налогам и другим платежам в бюджет | Задолженность по уплате налогов и других обязательных платежей в бюджет |

| 69 «Расчеты по социальному страхованию и обеспечению» | Суммы переплат по взносам во внебюджетные фонды, задолженность ФСС РФ по возмещению расходов страхователя | Задолженность по страховым взносам перед внебюджетными фондами |

| 70 «Расчеты с персоналом по оплате труда» | Суммы переплат по заработной плате (с выяснением причин их возникновения), выданной заработной платы за первую половину месяца. | Суммы начисленной, не выплаченной работником заработной платы, больничных, отпускных и т.д. |

| 71 «Расчеты с подотчетными лицами» | Выданные под отчет суммы, не подтвержденные авансовыми отчетами; соблюдение сроков пользования подотчетными средствами | Суммы перерасходов по авансовым отчетам, подлежащие возмещению подотчетным лицам; целесообразность использования подотчетных средств |

| 73 «Расчеты с персоналом по прочим операциям» | Задолженность работников по возврату беспроцентных займов, по возмещению материального ущерба, причиненного результате недостач и хищений, брака, и т.п. | Задолженность перед работниками по выплате компенсации за использование личного автотранспорта (иного имущества) в служебных целях и т.п. |

| 75 «Расчеты с учредителями» | Задолженность участников ООО (акционеров АО) по оплате доли в ООО (акций АО и т.п.) | Задолженность перед участниками ООО (акционерами АО) по выплате доходов от участия в организации (дивидендов) |

| 76 «Расчеты с разными дебиторами и кредиторами» | Подлежащие получению доходов от участия в других организациях, суммы претензий, предъявленных поставщикам и подрядчикам, суммы НДС, начисленные при получении авансов и предоплат | Депонированные суммы заработной платы, суммы НДС, принятые к вычету при перечислении авансов и предоплат поставщикам и подрядчикам |

Суммы задолженности, числящиеся на счетах расчетов, должны быть подтверждены соответствующими документами:

- первичными учетными документами, на основании которых числится дебиторская и кредиторская задолженность (товарные накладные, акты выполненных работ, оказанных услуг, авансовые отчеты, платежные документы, бухгалтерские справки и т.д.),

- приказами руководителя (на выплату компенсации за использование личного имущества, о привлечении работника к материальной ответственности и т.д.),

- договорами (с поставщиками и подрядчиками, с покупателями и заказчиками, кредитные договоры с банками, договоры займа с другими организациями, договоры займа с работниками и т.д.).

При проверке документальной обоснованности дебиторской и кредиторской задолженности в процессе инвентаризации довольно часто возникает вопрос: обязательно ли составлять акты сверки расчетов с контрагентами? В соответствии с п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, «расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными». Это означает, что задолженность, отраженная в учете, должна быть подтверждена первичными документами, договорами, приказами, однако она необязательно должна совпадать с данными контрагента. Таким образом, составление и согласование актов сверки расчетов не является обязательным при проведении инвентаризации задолженности. Исключение составляют расчеты с банками и бюджетом.

! Обратите внимание: Сверка расчетов с банками и бюджетом должна проводиться в обязательном порядке перед составлением годовой отчетности. Об этом свидетельствует п. 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: «отражаемые в бухгалтерской отчетности суммы по расчетам с банками, бюджетом должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается».

Очевидно, что составлять акты сверки расчетов с покупателями и заказчиками, поставщиками и подрядчиками имеет смысл, даже несмотря на отсутствие такого требования в законодательстве. Во-первых, это поможет быстрее обнаружить ошибки в собственном учете, а во-вторых, это способ напомнить дебиторам об их задолженности. Кроме того, подписание дебитором акта сверки свидетельствует о признании им долга и продлевает течение срока исковой давности для взыскания задолженности, что, несомненно, в Ваших интересах. При этом нужно помнить, что акт сверки не является первичным учетным документом, и никакие записи в учете не могут быть сделаны только на основании акта сверки (например, корректировка суммы задолженности).

Документальное оформление инвентаризации задолженности

С 2013 года организации вправе самостоятельно разрабатывать формы первичных учетных документов, в том числе документов, оформляющих проведение инвентаризации дебиторской и кредиторской задолженности (ч. 4 ст. 9 Закона № 402-ФЗ). Принятые формы документов должны быть отражены в учетной политике организации и утверждены руководителем. Однако нет необходимости «изобретать велосипед», так как за основу можно взять формы документов, утвержденные Постановлением Госкомстата РФ от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»:

- Приказ о проведении инвентаризации (Форма ИНВ-22);

- Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами с приложением в виде справки (Форма ИНВ-17).

Поскольку инвентаризация задолженности проводится, в том числе, с целью выявления сомнительных и безнадежных долгов, в справку к акту инвентаризации расчетов целесообразно внести дополнительные сведения.

1. Для выявления сомнительной дебиторской задолженности:

- период просрочки задолженности в днях;

- наличие обеспечения.

Примечание: в графе «За что числится задолженность» необходимо указать: связана задолженность с реализацией товаров, работ, услуг или нет, поскольку это является одним из условий отнесения задолженности к сомнительной.

2. Для выявления безнадежной задолженности:

- начало исчисления срока исковой давности (может не совпадать с датой возникновения задолженности, устанавливается по условиям договора);

- сведения о прерывании срока исковой давности (дата, основание);

- сведения об истечении срока исковой давности (с учетом прерываний);

- основания для признания задолженности нереальной ко взысканию.

Перечисленные выше сведения помогут Вам без проблем определить сумму сомнительной дебиторской задолженности для создания резерва по сомнительным долгам, а также сумму безнадежной задолженности для ее дальнейшего списания. Кроме того, результаты инвентаризации задолженности вполне могут пригодиться в управленческих целях. Поэтому лучше тщательно продумать порядок оформления результатов инвентаризации задолженности с учетом потребностей Вашей организации, а также дальнейших учетных операций. Как Вы наверняка уже убедились, затраченное время и усилия на проведение инвентаризации дебиторской и кредиторской задолженности окупятся с лихвой.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:

1. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

2. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утверждено Приказом Минфина РФ от 29.07.1998 № 34н

3. Положение по бухгалтерскому учету 1/2008 «Учетная политика организации», утверждено Приказом Минфина России от 06.10.2008 № 106н

Федеральный закон и приказы Минфина РФ доступны на Официальном интернет-портале правовой информации http://pravo.gov.ru/

4. Постановление Госкомстата РФ от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»

5. Письмо Минфина России от 09.01.2013 № 07-02-18/01

Текст письма Минфина РФ можно найти на официальном правовом портале Минфина РФ http://mfportal.garant.ru/

Образец приказа на проведение инвентаризации дебиторской и кредиторской задолженности (2019 — 2020)

Приказ об инвентаризации дебиторской (кредиторской) задолженности

Порядок регистрации приказа на проведение инвентаризации дебиторской (кредиторской) задолженности

Приказ об инвентаризации дебиторской (кредиторской) задолженности

Приказ об инвентаризации дебиторской и кредиторской задолженности издается руководителем предприятия перед ее проведением.

Он может быть оформлен с использованием унифицированной формы ИНВ-22 «Приказ (постановление, распоряжение) о проведении инвентаризации», утвержденной постановлением Госкомстата России от 18.08.1998 № 88.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Форму ИНВ-22 можно скачать на нашем сайте:

Бланк унифицированной формы ИНВ-22

Бланк унифицированной формы ИНВ-22

В приказе указывается следующая информация:

- структурное подразделение, в котором проводится инвентаризация (в нашем случае это бухгалтерия и коммерческий отдел);

- члены инвентаризационной комиссии и ее председатель;

- характер обязательств, подлежащих пересчету;

- даты начала и конца проведения инвентаризации;

- ее причины и характер проведения;

- срок передачи данных в бухгалтерию.

В связи с тем, что эта форма не входит в число обязательных для применения унифицированных форм, приказ может быть издан на бланке, форма которого разработана самим предприятием и утверждена им в учетной политике.

Подпишитесь на рассылку

Скачать образец приказа на проведение инвентаризации дебиторской задолженности.

Скачать образец приказа на проведение инвентаризации дебиторской задолженности.

Порядок регистрации приказа на проведение инвентаризации дебиторской и задолженности

Подписанный приказ должен быть зарегистрирован в журнале учета и контроля приказов ИНВ-23, форма которого утверждена постановлением № 88, или в аналогичном ему журнале, форма которого разработана самой организацией. После этого он под расписку вручается председателю комиссии.

Проверка достоверности отражения дебиторской задолженности начинается с заполнения справки, прилагаемой к форме ИНВ-17 на основе данных бухгалтерского учета. Инвентаризация дебиторской задолженности проводится отдельно по каждому должнику и договору. Во время ее проведения проверяются:

- правильность отражения задолженности;

- наличие актов сверок;

- акты взаимозачетов;

- договоры новаций, переуступок требований, цессий;

- судебные решения;

- правильность отражения расчетов с внутренними дебиторами, в том числе по подотчетным операциям.

После завершения сверки всех расчетов, устранения выявленных ошибок и подведения итогов проделанной работы приказ со всеми инвентаризационными актами и ведомостями передается в бухгалтерию предприятия.

Эти документы должны храниться не менее 5 лет, начиная с года, следующего за годом проведения инвентаризации (п. 1 ст. 29 закона «О бухучете» от 06.12.2011 № 402-ФЗ).

***

Приказ о проведении инвентаризации задолженности — это изначальный распорядительный документ для процедуры проверки правильности отражения расчетов с дебиторами организации. Он регламентирует форму, порядок и глубину ее проведения. Порядок оформления приказа одинаков как для юридических лиц, так и для предпринимателей.

Еще больше материалов по теме — в рубрике «Бухгалтерские документы».

Инвентаризация дебиторской и кредиторской задолженности (акт ИНВ-17)

Инвентаризация расчетов: порядок и сроки проведения инвентаризации

Инвентаризация дебиторской задолженности

Инвентаризация кредиторской задолженности

Инвентаризация дебиторской и кредиторской задолженности (образец акта ИНВ-17)

Итоги

Инвентаризация расчетов: порядок и сроки проведения инвентаризации

По общему правилу перед составлением итоговой бухгалтерской отчетности за год организация обязана провести инвентаризацию совокупных активов и обязательств (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н), в частности расчетов с дебиторами и кредиторами.

Об инвентаризации перед формированием итоговой отчетности читайте статью «Как провести инвентаризацию перед годовой отчетностью».

Кроме того, инвентаризация по решению руководителя может быть проведена и в иных случаях. Таким случаем, к примеру, может стать подготовка отчетности для потенциального инвестора либо совета директоров, на котором будут решаться стратегические вопросы развития фирмы.

При этом компании важно объективно представлять, на какие объемы задолженности к получению можно рассчитывать и в какой срок, а также каковы действительные объемы кредиторки предприятия перед контрагентами. Иными словами, требуется корректно провести инвентаризацию расчетов с дебиторами и кредиторами.

Инвентаризация расчетов заключается в сверке величин, числящихся на соответствующих счетах бухгалтерского учета, оценке обоснованности их отражения, а также проверке задолженности на предмет просроченности.

Инвентаризация расчетов проводится в сроки, определенные во внутреннем документе (п. 2.1 Методических указаний по инвентаризации, утвержденных приказом Минфина России от 13.06.1995 № 49).

Чтобы провести инвентаризацию расчетов, компания по общему правилу должна сформировать специальную инвентаризационную комиссию, функционирующую на постоянной основе (п. 2.2 Методических указаний). В такую комиссию могут входить сотрудники административных подразделений фирмы, бухгалтерии, а также иных департаментов (юридического, финансового и т.д.). По своему усмотрению компания вправе включить в состав комиссии сотрудников аудиторских структур (как внутренних, так и внешних).

Инвентаризация расчетов оформляется приказом руководителя (форма ИНВ-22), в котором, в частности, указываются основания для ее проведения, сроки, а также состав комиссии.

ВАЖНО! Если хотя бы один член комиссии не присутствует при непосредственном проведении инвентаризации, результаты такой проверки будут считаться недействительными (п. 2.3 Методических указаний).

После проведения сверки расчетов с дебиторами и кредиторами и выявления актуальных масштабов задолженности компания должна корректно оформить результаты инвентаризации расчетов. Для этого в приложениях к Методическим указаниям предусмотрены унифицированные формы первичных документов.

Одной из таких форм (приложение 16) является акт инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами (форма ИНВ-17). Компании целесообразно оформить результаты проверки объемов задолженности именно этим актом.

Если инвентаризация расчетов проводится перед составлением годовой отчетности, то ее результаты нужно отразить в бухгалтерской отчетности за год. Если же инвентаризация расчетов проводится по другим основаниям, то ее результаты подлежат отражению в учете и отчетности того месяца, в котором была она была завершена (п. 5.5 Методических указаний, утвержденных приказом Минфина России от 13.06.1995 №49).

Инвентаризация дебиторской задолженности

Для того чтобы выявить действительные масштабы ДЗ организации, необходимо провести сверку расчетов по каждому должнику в разрезе отдельных договоров и оснований.

Традиционными для учета ДЗ являются счета, на которых отражаются расчеты с контрагентами (покупателями и поставщиками):

|

Счет |

Что анализируется |

|

Величина выплаченных поставщикам или подрядчикам авансов |

|

|

Задолженность покупателей за отгруженные товары или выполненные услуги |

|

|

Не оплаченная учредителями задолженность по взносам в уставный капитал |

|

|

Величина НДС, исчисленного при получении авансов; суммы претензий, предъявленные поставщикам; дебиторская задолженность прочих контрагентов |

Чтобы объективно оценить ДЗ контрагентов, лучше всего провести сверку взаиморасчетов с каждым из них. Если в ходе сверки будет выявлена какая-либо неточность в учете ДЗ по отдельному основанию, организация должна скорректировать отчетность и отразить исправление ошибки в учете (п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утвержденного приказом Минфина России от 28.06.2010 № 63н).

ВАЖНО! На практике бухгалтерские службы нередко забывают, что если организация регулярно подписывала акты сверки взаиморасчетов с контрагентом-должником, то такую ДЗ нельзя списать и включить в расходы по налогу на прибыль через 3 года после ее образования. Причина в том, что подписание акта сверки прерывает срок давности по ДЗ, и он начинает отсчитываться заново (письмо ФНС России от 17.07.2015 № СА-4-7/12693).

На данном этапе важно верно оценить объемы сомнительной и просроченной задолженности, а также определить, можно ли сформировать под нее резерв по сомнительным долгам и в каком размере. Каждую дебетовую сумму на указанных счетах (в разрезе конкретных оснований возникновения ДЗ) нужно анализировать на предмет ее сомнительности.

О том, как списать просроченную ДЗ в учете, читайте в статье «Порядок списания дебиторской задолженности».

ДЗ персонала по оплате труда, а также по выданным под отчет денежным средствам также необходимо оценить и объективно выявить. Для этого проводится инвентаризация по счетам 70, 71 и 73. Обычно проверяется, имеется ли у уволенных работников ДЗ перед фирмой, какие сотрудники не отчитались по выданным авансам, а также какие еще несоответствия имели место.

Кроме того, анализируются дебетовые остатки по счетам 68, 69 на предмет выявления переплаты в бюджет по налогам и сборам и во внебюджетные фонды.

Инвентаризация кредиторской задолженности

КЗ по аналогии с ДЗ может быть корректно выявлена по результатам сверки взаиморасчетов с контрагентами-кредиторами. Инвентаризация расчетов с поставщиками и подрядчиками предполагает анализ записей по кредитовому счету:

|

Счет |

Что анализируется |

|

Задолженность перед поставщиками и подрядчиками за полученные товары или услуги |

|

|

Величина полученных от покупателей авансов |

|

|

Задолженность перед учредителями бизнеса по выплате дивидендов |

|

|

Величина НДС, принятая к вычету при оплате авансов поставщикам, задолженность перед прочими контрагентами |

ВАЖНО! При этом есть плюс в плане налогообложения: если компания регулярно подписывала акты сверки, то КЗ по таким контрагентам не нужно включать в состав налогооблагаемых доходов после истечения 3 лет со дня образования задолженности.

Чтобы выявить действительные объемы задолженности перед бюджетом (по налогам), а также внебюджетными фондами (по страховым взносам), целесообразно обратиться в ФНС или в ФСС с запросом о выдаче справки о состоянии расчетов с налоговой службой, а также по страховым взносам. Кроме того, по инициативе любой из сторон может быть проведена совместная сверка расчетов. В настоящее время сверка по налогам и взносам (в части взносов, администрируемых налоговиками) проводится с ФНС России и оформляется бланком, утвержденным приказом ФНС от 16.12.2016 № ММВ-7-17-685@ (письмо ФНС России № БС-4-11/1304@, ПФ РФ № НП-30-26/947, ФСС РФ № 02-11-10/06-308-П от 26.01.2017).

Инвентаризация расчетов с кредиторами по оплате труда также имеет большое значение при выявлении действительных объемов ДЗ и КЗ организации, поскольку уровень КЗ по оплате труда напрямую влияет на коллектив и его работоспособность. В данном контексте счет 70 проверяется на предмет выявления случаев невыплаты заработной платы, а также причин этого (п. 3.46 Методических указаний).

ВАЖНО! Чтобы проверка была эффективной, организации следует провести анализ всех расчетных ведомостей, а также расходных кассовых ордеров и платежных поручений.

Поскольку нередко основную КЗ в организации составляет задолженность перед банками и иными финансовыми учреждениями, обязательна проверка кредитовых остатков по счетам 66 и 67. При этом важно правильно оценить, какие остатки представляют собой краткосрочную, а какие — долгосрочную КЗ. Выполнить задачу поможет анализ бухгалтерских регистров организации, а также полученных от банка документов (графика погашения КЗ, справок и выписок об уплате).

ВАЖНО! При анализе КЗ следует не забыть, что задолженность по каждому кредитору и каждому основанию должна быть проверена на предмет просроченности. Если окажется, что срок давности по КЗ истек либо, к примеру, кредитор был ликвидирован, такую КЗ необходимо списать в соответствии с действующим порядком.

Как правильно списать кредиторскую задолженность с истекшим сроком исковой давности, читайте .

См. также:

- «Списание кредиторской задолженности — проводки и сроки»;

- «Списание кредиторской задолженности при ликвидации кредитора».

Инвентаризация дебиторской и кредиторской задолженности (образец акта ИНВ-17)

Инвентаризация расчетов должна быть документально оформлена после того, как все операции по выявлению актуальных ДЗ и КЗ завершены. Для этой цели следует сформировать акт инвентаризации расчетов с покупателями и заказчиками, поставщиками и прочими дебиторами и кредиторами по форме ИНВ-17 или форме, самостоятельно разработанной организацией, а также справку – приложение к акту. Причем составить такой акт необходимо в двух экземплярах.

Акт инвентаризации расчетов по форме ИНВ-17 можно скачать на нашем сайте.

Заполненный акт инвентаризации расчетов должен быть подписан ответственными членами специально созданной комиссии.

Скачать заполненный акт инвентаризации

Инвентаризация расчетов требует детального анализа расчетов с каждым контрагентом в разрезе каждого отдельно взятого основания (к примеру, договора поставки, предоставленного займа и т. д.). Для этого бухгалтерская служба компании проводит проверку остатков на соответствующих счетах. Получить объективное представление об объемах имеющихся ДЗ и КЗ помогает сверка расчетов с контрагентами и бюджетом.

Обязательно помнить о том, что просроченные ДЗ и КЗ нужно списать и учесть такое списание должным образом при налогообложении прибыли. Кроме того, важно правильно составить документы, в которых будут отражены результаты инвентаризации.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Как проводится инвентаризация расчетов: 3 главных принципа

![]()

Каждая крупная компания должна тщательно вести бухгалтерский учет, чтобы учитывать основные нормы законодательства. Сюда относится не только формирование многочисленной отчетности, но и реализация инвентаризации расчетов.

Понятие и особенности инвентаризации расчетов

В ФЗ №402 указывается о том, что каждая организация должна осуществлять инвентаризацию. Во время этого действия непременно сопоставляются фактические объекты с теми сведениями, которые содержатся в бухучете. При этом непременно подвергаются проверке все расходы, понесенные фирмой при расчете с покупателями, контрагентами и разными государственными структурами.

Важно! Сами фирмы решают, когда и каким образом осуществляется инвентаризация, причем обычно для этого формируется специальный локальный акт, в котором указываются сроки выполнения процедуры, правила, порядок ее проведения и составления нужных документов.

Каждая фирма имеет возможность разработать формы документов, используемых в процессе инвентаризации. Также можно пользоваться уже унифицированными формами.

Как на практике проводится инвентаризация расчетов с контрагентами и контролирующими органами вы можете узнать тут:

Регулирование процесса

Инвентаризация расчетов прописывается в специальных Методических указаниях №49, утвержденных Минфином. Здесь указывается, каков порядок осуществления процедуры.

Дополнительно данный документ содержит сведения о том, при каких ситуациях ее проведение является обязательным.

Важно! Непременно процесс осуществляется перед непосредственным формированием годового отчета.

Особенности инвентаризации расчетов с кредиторами и дебиторами

Расчеты могут проводиться с поставщиками, покупателями или разными государственными органами. Соответственно, контрагентами могут быть:

- кредиторы, представленные обычно поставщиками, предоставляющими товары с пост оплатой;

- дебиторами, являющимися покупателями, которым поставляются товары с отсрочкой платежа.

Эти два вида расчетов противоположны друг с другом, причем значительное наличие как одного вида задолженности, так и другого, считается отрицательным моментом для работы любой организации.

Виды задолженности

При проведении инвентаризации всех расходов компании непременно учитываются все виды задолженности:

- Кредиторская. Сюда включаются долги компании перед поставщиками, от которых товары уже были получены, но деньги за них еще не были перечислены. Также сюда входят разные займы или кредиты, оформленные для развития или поддержания бизнеса. Такой вид задолженности может быть долгосрочным или краткосрочным. По долгам приходится ежемесячно перечислять определенные средства. Если нарушаются сроки, в течение которых требуется вернуть деньги, то это приводит к начислению пеней и штрафов, поэтому значительно увеличивается общий долг.

- Дебиторская задолженность. Она образуется, если фирма предоставляет товары с отсрочкой платежа. Покупатели в этом случае выступают дебиторами. Для возвращения денег дается конкретное количество времени, причем если не возвращаются средства вовремя, то начисляются пени. Такой долг может признаваться сомнительным или безнадежным, поэтому не рекомендуется предоставлять товары с отсрочкой ненадежным и непроверенным клиентам.

Важно! Вышеуказанные виды задолженности имеются у каждой крупной компании, причем, чем они меньше, тем более устойчивой и надежной считается фирма.

Порядок осуществления инвентаризации расчетов

Для выполнения данного процесса учитываются сведения, содержащиеся в Приказе №49. Для этого проверяются данные, имеющиеся на счетах бухгалтерского учета фирмы.

Важно! Допускается не формировать отдельно приказ, если процедура реализуется при инвентаризации всех объектов, принадлежащих фирме.

Бланк акта о проведении инвентаризации расчетов. Фото: groupmedia-s.ru

До инвентаризации надо регулярно осуществлять проверку и контроль над всей задолженностью. При этом непременно создаются подтверждения данного факта, представленные в виде документов.

Наиболее часто работники бухгалтерского отдела разных организаций в большей мере обращают внимание на возврат средств кредиторам, но возвращение денег от дебиторов считается важным моментом, так как нередко возникают проблемы с получением долга.

Инвентаризация расчетов предполагает выполнение последовательных действий:

- выявляются все документы, имеющие отношение к расчетам с разными контрагентами компании, причем все они должны быть представлены оригиналами, обладающими юридической силой;

- производится сверка имеющихся долгов с данными, прописанными в документации;

- выявляется сомнительная, просроченная и безнадежная задолженность.

Важно! Во многих компаниях проводится за небольшой промежуток времени действительно множество различных операций и действий, а также у них может иметься большое количество контрагентов, поэтому инвентаризация проводится всего лишь раз в год, так как чрезмерное осуществление этого процесса приводит к значительным тратам времени и средств.

Сроки и задачи процедуры

Инвентаризация расчетов считается важным процессом, который требуется для различных компаний. Он призван решить множество задач:

- предоставляется информация руководству о реальном положении дел в фирме, а также полученный отчет может использоваться для привлечения инвесторов или для формирования отчетной документации, изучаемой советом директоров, что позволит эффективно решать стратегические вопросы, имеющие отношение к развитию предприятия;

- определяется, на какие денежные поступления может рассчитывать организация в ближайшее время, так как тщательно изучается дебиторская задолженность;

- своевременно выявляется просроченный долг;

- снижается риск мошенничества со стороны работников фирмы.

Инвентаризация расчетов осуществляются в сроки, которые указываются в Методических указаниях №49, причем минимально процесс должен проводиться раз в год, но сами компании имеют возможность увеличить число данных проверок.

Для их осуществления требуется создать специальную инвентаризационную комиссию, которая работает постоянно. Также сроки, правила и особенности данного процесса указываются в специальном приказе о проведении инвентаризации, выпускаемом руководством фирмы перед каждой процедурой.

Создание инвентаризационной комиссии

Непременно в компании должна иметься постоянно действующая инвентаризационная комиссия. В нее входят разные работники подразделений фирмы, а также специалисты бухгалтерского отдела.

Важно! Руководство организации может по собственному решению пригласить в такую комиссию специалистов из аудиторских фирм, чтобы они выявляли какие-либо нарушения, которые могут скрываться внутренними работниками предприятия.

Именно люди, входящие в эту комиссию, занимаются проверкой всех документов, сверкой информации и другими действиями, призванными определить и выявить все расчеты фирмы.

Как оформляются документы

Основными документами для осуществления инвентаризации являются акт и приказ. На основании приказа назначается непосредственная инвентаризация. Его составлением занимается руководитель компании, причем важно указать в этом документе сведения:

- наименование организации;

- сроки проведения инвентаризации;

- состав комиссии;

- иные сведения о процедуре;

- подпись руководителя и дата составления приказа.

Комиссия после проведения процесса непременно оформляет ее результаты документально. Для этого составляется акт проверки, для чего надо пользоваться специальными бланками, имеющимися в Указаниях.

Важно! Итоги годовой инвентаризации дополнительно отражаются в бухгалтерской отчетности фирмы, поэтому разные несоответствия и ошибки учитываются в бухучете.

Образец заполнения акта инвентаризации.

Правила и особенности составления акта

Итоги проверки непременно оформляются с помощью акта. Для этого первоначально на каждого кредитора или дебитора делается справка, для чего используется форма N ИНВ-17.

В этом документе содержится информация:

- реквизиты контрагента;

- дата появления долга;

- причина его образования;

- его полная сумма.

На основании этих справок составляется акт инвентаризации расчетов, для чего используется форма N ИНВ-17.

Важно! Данный документ непременно формируется в двух экземплярах.

Один экземпляр передается в бухгалтерский отдел компании, а другой хранится у комиссии. В акте проведения инвентаризации непременно прописывается информация:

- полное название фирмы;

- подразделения, где осуществляется процедура;

- ссылка на приказ, на основании которого проводится процесс;

- номер документа и дата его формирования;

- дата непосредственной проверки долгов фирмы;

- наименование всех кредиторов и дебиторов с указанием их счетов, размеров долга и сроков возврата;

- полный размер дебиторской и кредиторской задолженности. вы можете узнать, что такое коэффициент оборачиваемости дебиторской задолженности;

- сумма долгов, по которым истек срок давности.

После формирования данного акта, руководство фирмы утверждает документ, после чего формируются резервы, предназначенные для сомнительных долгов, списываются безнадежные долги и планируются действия для будущего развития фирмы.

Какая информация дополнительно может вноситься в акт

В данный документ может вписываться другая информация, обнаруженная во время проверки. Для этого делаются специальные приложения. В них могут отражаться разные ошибки или нестыковки, выявленные членами комиссии.

Допускается в эти приложения вносить данные о разных кредиторах или дебиторах, если имеются от них различные уведомления или просьбы.

Как списываются долги

Списанию подвергается как дебиторская задолженность, так и кредиторская. Если дебитор не возвращает деньги, а при этом у него нет возможности для совершения этого процесса, то производится списание. Как составляется бухгалтерская справка о списании кредиторской задолженности вы можете прочесть в этой статье.

Первоначально надо выявить все сомнительные или безнадежные долги. Последние вернуть просто невозможно, поэтому выполняется списание, причем для этого дебиторский долг переносится в расходы, что позволит снизить налогооблагаемую базу.

Если кредитор отказывается от своих требований, то фирма может списать некоторую часть кредиторской задолженности. Она записывается в доход организации, поэтому с конкретной суммы денег придется уплатить налог.

Таким образом, инвентаризация расчетов считается важным процессом, который должен осуществляться компаниями ежегодно, но они могут проводить его большее количество раз.

Процедура реализуется специальной комиссией, а основным ее назначением является выявление дебиторских и кредиторских долгов. Важно не только грамотно провести процедуру, но и правильно ее оформить документально.

Как в программе 1С провести инвентаризацию расчетов вы можете посмотреть тут: