Содержание

- С каких доходов работника ИП должен удержать НДФЛ

- Как считается база для расчета налога и сам налог

- Как применять налоговые вычеты?

- Когда удерживать и перечислять НДФЛ?

- Куда и как перечислять НДФЛ

- Отчетность налогового агента по НДФЛ

- А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

- Доходы, облагаемые по ставке 35%

- Доходы, облагаемые по ставке 13%

- Доходы, облагаемые по ставке 9%

- Особенности учета операций, облагаемых по ставке 0 процентов

- Схема начисления дохода по простой процентной ставке

- Схема начисления дохода по сложной процентной ставке

- Налоговая ставка на доходы от операций с ценными бумагами

- Различия в ставке налогообложения дивидендов и дохода на прирост капитала по странам

- Ндфл 35 процентов в каких случаях

- Кто платит НДФЛ по ставке 35%?

- Кто платит налог по самой высокой ставке?

- Пример расчета НДФЛ при выигрыше

- Другие ставки

Какие налоги должен ИП платить за работников? Такой вопрос часто задают на нашем форуме. Как именно надо посчитать и перечислить НДФЛ при выплате дохода работникам по трудовым договорам будет объяснено в этой статье.

На самом деле никаких налогов за работников ИП не платит, он только удерживает налог на доходы физических лиц (НДФЛ) из зарплаты, которую выдает. Причем именно удерживает и перечисляет в бюджет, а не платит за свой счет. Это называется налоговое агентство. Основная ставка налога 13%. Есть и другие ставки, но они либо не касаются выплат работникам, либо для тех граждан, кто проводит в России менее 183 дней в году. Все ставки НДФЛ можно найти в статье 224 Налогового кодекса.

С каких доходов работника ИП должен удержать НДФЛ

Практически со всех выплачиваемых работнику доходов надо удержать налог. И зарплата, и премия, и отпускные, и даже пособия по временной нетрудоспособности (больничные) облагаются НДФЛ. Исключения перечислены в статье 217 НК, но работодателей там мало что касается, разве что пособия по беременности и родам и по уходу за ребенком. Но и их во многих регионах теперь ФСС выплачивает гражданам напрямую, минуя работодателей. 📌 Реклама Отключить

Как считается база для расчета налога и сам налог

База по налогу считается нарастающим итогом. Что такое нарастающий итог? Это когда в последующем месяце учитывается и итог предыдущего. Пример: зарплата у работника ИП 30000 рублей. Считаем налог за март: складываем зарплату за три месяца З0000 30000 30000=90000 руб.; умножаем базу на ставку налога 13% 90000×13%=11700 руб.; вычитаем ту сумму НДФЛ, которую удержали с зарплаты за январь и февраль и получаем налог, который надо перечислить в бюджет 11700-7800=3900 руб. Почему нельзя считать отдельно по месяцам, спросите вы? Потому что налоговый период по НДФЛ год, а выплачиваемые доходы далеко не всегда в таких круглых цифрах. С учетом того, что НДФЛ не исчисляется и не уплачивается с копейками, может туда-сюда «гулять рубль». Из-за этого не будет сходиться отчетность и перечисленный налог, что может повлечь начисления пеней, а это совершенно лишнее. 📌 Реклама Отключить

Обратите внимание! НДФЛ не бывает с копейками. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Как применять налоговые вычеты?

При расчете НДФЛ работнику могут быть положены вычеты — стандартный (ст. 218 НК), социальный (ст. 219 НК) или имущественный (ст. 220 НК). Чаще всего предоставляется стандартный вычет, на детей:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 2 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Стандартные вычеты предоставляются по заявлению работника и до того момента, пока его доход с начала года превысит 350 тыс. руб., либо пока его дети не достигнут возраста, который уже не дает права на вычет. Если к ИП пришел работник в середине года, у него надо запросить справку 2-НДФЛ с предыдущего места работы, чтобы знать, имеет право человек на вычеты или он уже получил доход 350 тыс. руб. и вычет больше не положен. 📌 Реклама Отключить Пример: заработная плата у работника составляет 30000 рублей. У него есть двое детей и он написал заявление на вычеты. Вычеты он сможет получить за январь-ноябрь. За декабрь вычет уже не будет положен, потому что доход за январь-декабрь составит 360 000 рублей. При расчете налога на вычет уменьшается налогооблагаемая база, причем тоже нарастающим итогом: Пример: считаем заработную плату за март месяц при наличии у работника двоих детей. Налогооблагаемая база за 3 месяца 90000 руб., стандартные вычеты за три месяца (1400 1400) х 3=8400 руб. 90000-8400=81600×13%=10608 руб. Вычитаете НДФЛ, удержанный у работника за январь и февраль и получаете сумму налога, которую надо удержать за март и перечислить в бюджет.

Когда удерживать и перечислять НДФЛ?

НДФЛ с зарплаты нужно удерживать и перечислять раз в месяц. С выплаты аванса (а зарплату надо платить минимум два раза в месяц!) налог не удерживается. 📌 Реклама Отключить

Расчет НДФЛ происходит на последний календарный день месяца, при этом считаются считается зарплата, положенная за весь месяц, включая выплаченный аванс. Исчисленный за истекший месяц НДФЛ удерживается при первой же выплате заработной платы.

По общему правилу НДФЛ нужно перечислить в бюджет не позже следующего рабочего дня после выплаты дохода.

Пример: оклад работника 30000 руб. 20 января ему был выплачен аванс в размере 13000 руб. НДФЛ 20 января не исчисляется и не перечисляется в бюджет. На дату 31 января рассчитывается налоговая база и НДФЛ с неё: 30000×13%=3900 руб. 5 февраля работнику выплачивается зарплата за январь с учетом ранее выплаченного аванса 30000-3900-13000=13100 руб. НДФЛ в размере 3900 перечисляется в бюджет не позднее следующего рабочего дня после выплаты. Обратите внимание! В Трудовом кодексе нет понятия аванс. Согласно нему, зарплата должна платиться не реже, чем каждые полмесяца. Просто слово аванс более привычно работодателям и самим работникам. 📌 Реклама Отключить

Перечислять НДФЛ раньше, чем он будет удержан нельзя. Уплата налога за счет налогового агента запрещена (кроме случая, когда НДФЛ доначислен налоговиками при проверке). Не стоит и рассчитывать НДФЛ раньше последнего дня календарного месяца.

Если ИП выплачивает отпускные и больничные, то НДФЛ с этих выплат удерживается в день их выплаты. Т.е. работник получает отпускные уже за минусом налога. А вот перечисляется НДФЛ в бюджет не позднее последнего числа календарного месяца, в котором такие выплаты производились

При этом и отпускные (больничные) и НДФЛ с них будут учитываться при расчете налога за этот календарный месяц:

Пример: работник в январе проболел три дня и ему выплачено пособие по временной нетрудоспособности 25 января в размере 668-87(НДФЛ)=581 руб. НДФЛ уплачен 26 января. Кроме того, работник получил 20 января аванс 13000. Считаем НДФЛ за январь: 24700 (зарплата за не полностью отработанный месяц) 668 (больничный)=25368×13%=3298 руб. 5 февраля работник получает зарплату 24700-13000-3211=8485 руб. 6 февраля в бюджет перечисляется удержанный НДФЛ 3211 руб. (3298 руб. минус ранее уплаченный 87 руб.)

Куда и как перечислять НДФЛ

ИП на ОСНО, УСН и ЕСХН уплачивает НДФЛ за работника по месту своей регистрации как ИП. И не важно, где он ведет деятельность. 📌 Реклама Отключить

ИП, которые работают на ПСН или ЕНВД, платят НДФЛ за работников по месту постановки на учет. Но только если эти работники участвуют в деятельности, которая облагается ПСН или ЕНВД.

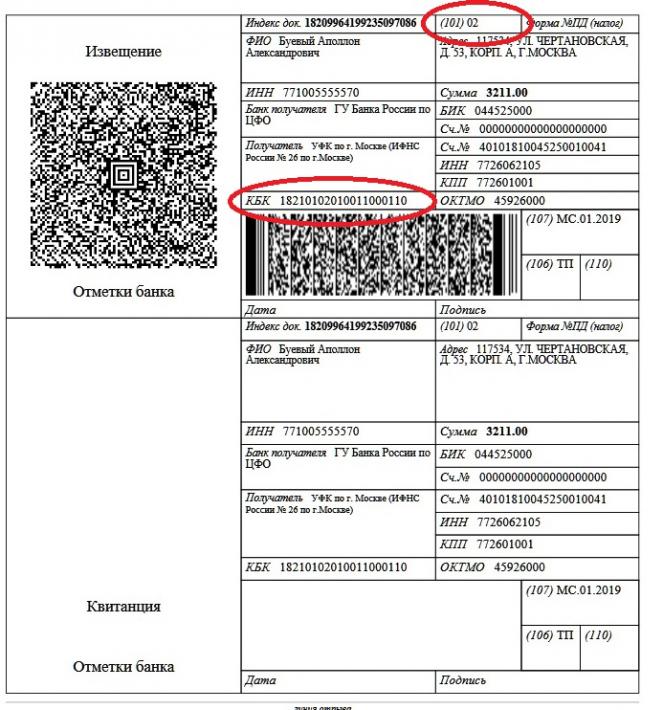

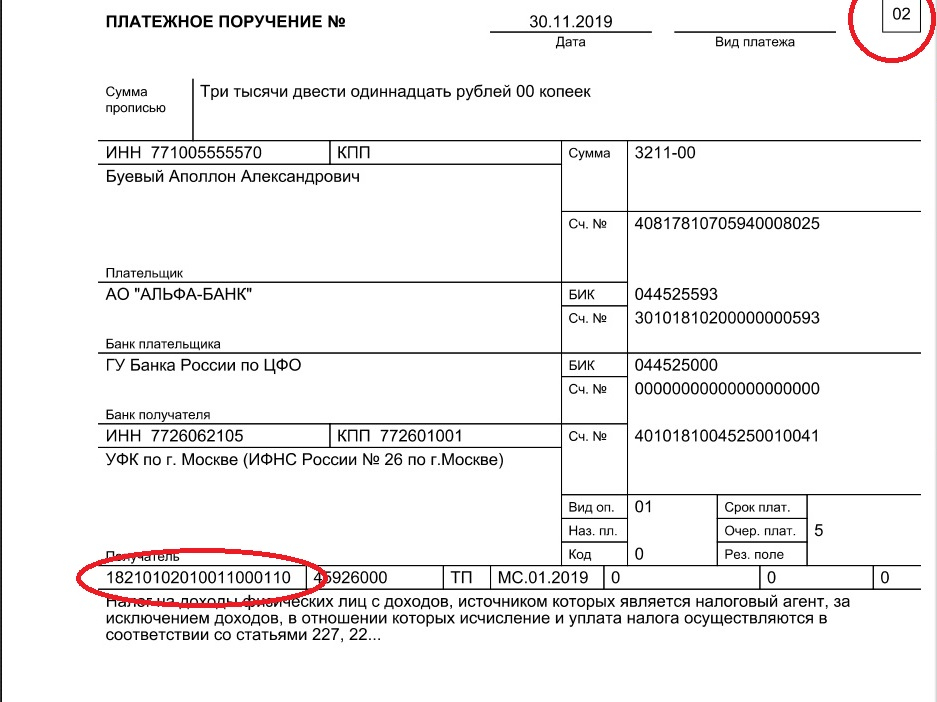

Пример: у ИП две системы налогообложения, УСН и ЕНВД. На учете как плательщик ЕНВД он стоит на территории другого города, т.е. не в том, где зарегистрирован как ИП. У него два работника, один занят в деятельности по ЕНВД, другой в деятельности по УСН. НДФЛ будет платится в две налоговые инспекции. Налог в бюджет можно перечислять безналичным путем с расчетного счета ИП, с личного счета ИП или вообще через кассу банка по квитанции. Правильно заполнить документы на оплату позволит сервис на сайте ФНС. Обратите особое внимание на статус плательщика, он обязательно должен быть 02, а не 09. 📌 Реклама Отключить

Образцы квитанции и платежного поручения, сформированные через сервис ФНС:

Отчетность налогового агента по НДФЛ

Налоговые агенты сдают две формы отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) и Справку о доходах и суммах налога физического лица (2-НДФЛ).

Обратите внимание! Справка 2-НДФЛ существует в двух вариантах. Работникам выдается справка вот на таком бланке. Сформировать справку можно в нашем инструменте.

📌 Реклама Отключить

6-НДФЛ сдается четыре раза в год: за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября и за год не позднее 1 марта (новый срок, действует с 2020 года).

2-НДФЛ сдается один раз в год, не позднее 1 марта (новый срок, действует с 2020 года)

Обе формы обязаны сдавать в электронном виде работодатели, имеющие 10 и более работников.

Сформировать отчетность можно в бесплатной программе налогоплательщик ЮЛ.

А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

Почти все, что выше написано касается и выплат по таким договорам. Единственное отличие, это сроки удержания и перечисления НДФЛ. Налог всегда начисляется и удерживается в день выплаты дохода физлицу и перечисляется в бюджет не позднее следующего рабочего дня.

Доходы, облагаемые по ставке 35%

-

Доходы, облагаемые по ставке 13%

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме. Определение налоговой базы доходам в денежной форме не вызывает никаких затруднений. НК РФ устанавливает особенности определения доходов в натуральной…

(НАЛОГОВЫЙ УЧЕТ И ОТЧЕТНОСТЬ) -

Доходы, облагаемые по ставке 9%

Налоговая ставка 9% применяется к налоговой базе от доходов налогоплательщика: — при получении процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г. (п. 5 ст. 224 НК РФ); — при получении доходов учредителями доверительного управления ипотечным покрытием (выданных управляющим…

(НАЛОГОВЫЙ УЧЕТ И ОТЧЕТНОСТЬ) -

Особенности учета операций, облагаемых по ставке 0 процентов

Объектами налогообложения по ставке 0% признаются (п. 1 ст. 164 НК РФ): • вывезенные с территории РФ в таможенном режиме экспорта; — работы (услуги), непосредственно связанные с производством и реализацией экспортируемых товаров; — товары (работы, услуги) для официального пользования иностранными…

(НАЛОГОВЫЙ УЧЕТ И ОТЧЕТНОСТЬ) -

Схема начисления дохода по простой процентной ставке

Эта схема характерна для начислении дивидендов по привилегированным акциям и процентов по облигациям, когда инвестиции в размере Х0 рублей под процентную ставку а на срок процентной выплаты через промежуток времени, равный т? процентным выплатам, приведут к тому, что инвестор будет обладать суммой…

(Биржевое дело) -

Схема начисления дохода по сложной процентной ставке

Данный случай отвечает начислению процентов по банковским вкладам. Такая схема выплат предполагает начисление процентов как на основную сумму, так и на предыдущие процентные выплаты. В этом случае инвестиции в размере Х0 рублей через п процентных выплат приведут к тому, что инвестор будет…

(Биржевое дело) -

Капитал и процентный доход. Ссудный процент и определение его ставки. Номинальная и реальная ставка процента. Формула сложных процентов и формула дисконтирования

Понятие «капитал» как ресурс в экономической теории включает в себя средства производства, созданные людьми. Использование капитала приносит доход его владельцам. Однако для получения в перспективе этого дохода необходимо в текущем периоде осуществить капиталовложения, инвестиции. Например,…

(Микроэкономика) -

Налоговая ставка на доходы от операций с ценными бумагами

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие налоговые ставки: 1) 0% – по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее…

(Рынок ценных бумаг. Теория и практика) -

Различия в ставке налогообложения дивидендов и дохода на прирост капитала по странам

В США до 1982 г. ставка налога на дивиденды равнялась 70%, а ставка налога на прирост капитала составляла 50%. Дифференциация в налоговых ставках на эти виды доходов сохранялась и в дальнейшем, хотя ставка налога на дивиденды постепенно снижалась. После 1982 г. ставка налога на дивидендный доход была…

(Корпоративные финансы) - (Справочник адвоката)

Ндфл 35 процентов в каких случаях

Налоговая ставка 35% применяется в следующих случаях:

— при получении выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг в части, превышающей 4000 руб.;

- — при получении процентных доходов по вкладам в банках в части их превышения над суммой процентов, рассчитанной следующим образом (ст. 214.2 НКРФ)Г

- • по рублевым вкладам — исходя из ставки рефинансирования ЦБ РФ, увеличенной на 5%; для этих целей берется ставка рефинансирования, действующая в течение периода, за который начислены указанные проценты;

НДФЛ, подлежащий уплате, составит 3 171,58 руб. = 9 061,65 х 35%.

действующей ставки рефинансирования ЦБ РФ на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя ив условий договора;

• превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в иностранной валюте, исчисленной исходя из 9% годовых, над суммой процентов, исчисленной исходя из условий договора.

Датой возникновения налоговой базы для расчета материальной выгоды от экономии на процентах является:

- — дата выплаты процентов;

- — даты выплаты основной суммы долга — при беспроцентном пользовании кредитом (см. письмо Минфина России от 25.07.2011 № 03-04-05/6-531).

Дата погашения долга

Сумма долга на дату выплаты, руб.

Ставка рефинансирования на дату выплаты долга

Сумма процентов для расчета материальной выгоды

Налоговая база и НДФЛ

НДФЛ = 509,59 х 35% =

НДФЛ = 328,77 х 35% =

НДФЛ = 169,86 х 35% =

Налоговая база не возникает при предоставлении кредитов (займов) на новое строительство либо приобретение жилья на территории РФ (при наличии права на имущественный вычет, подтвержденный налоговыми органами).

Кто платит НДФЛ по ставке 35%?

НДФЛ занимает ведущее место среди прямых налогов. Базой для его расчета считается совокупный доход за год с вычетом документально обоснованных расходов и вычетов. Налог обязателен для тех, кто находится и трудится не менее 183 дней в России в течение отчетного периода (года). Под уплату налога попадают все россияне и иностранцы, получающие доход на территории РФ.

Отчетность по НДФЛ формируется и сдается работодателем до 30 апреля следующего за отчетным года. Ставки налога определены в ст. 224 НК РФ. Самый высокий предел – 35% от дохода. Рассмотрим его подробнее.

Кто платит налог по самой высокой ставке?

Определяющим ставку фактором является не статус плательщика, а источник его дохода. Иными словами, ставка будет зависеть от того, каким путем и от кого получен доход. 35% от своего годового дохода в бюджет РФ перечисляют граждане, получившие доходы следующего характера.

- Проценты от банковских вкладов. Если доход получен в рублях и в валюте по меньшей, чем ставка рефинансирования ЦБ РФ, то за налоговую базу принимается только разница, а не вся сумма.

- Выигрыши и призы. Денежные призы, полученные путем участия в розыгрышах, лотереях и подобных мероприятиях, также облагаются НДФЛ по максимальной ставке. Но, налогообложению подлежит сумма выигрыша более 4 000 руб.

- Материальная выгода в виде сэкономленных процентов с займов и кредитов. Речь о ней идет при изменении валютного курса или досрочном погашении кредитного договора.

- Доход от использования средств пайщиков.

Помимо обязанности платить налог по повышенной ставке обладатели вышеперечисленных доходов обязаны своевременно сдавать декларацию о доходах. Все отраженные в ней суммы должны иметь документальное подтверждение.

Пример расчета НДФЛ при выигрыше

Обязанность по удержанию налога возложена не на получателя выигрыша, а на его инициатора. К сведению принимаются также особенности проведения акции, конкурса или розыгрыша. Так, если целью проведения мероприятия является продвижение конкретного бренда или производителя, то на выигрыш действует 13% ставка. Например, денежный приз в конкурсе за разработку лучшего слогана или логотипа компании.

Другие ставки

35% – это максимальная ставка по НДФЛ. Минимальная равна 13%. Ее платит подавляющее большинство плательщиков. По данной ставке исчисляются налоги при получении заработной платы и других видов доходов, включая сдачу в аренду имущество, недвижимость или транспортные средства.

Ставка 15% применяется для доходов лиц, не являющихся налоговыми резидентами РФ, в том случае, если они получают доход от российской организации.

9% – старая ставка для доходов физических лиц. Но с первого декабря 2015 г. она поднялась с 9 на 13%. 9%-ная ставка нынче действует только для налоговых резидентов РФ, если они получают доход в виде дивидендов от инвестиций в российские компании, также для вкладов, сделанных до 2015 г.

Какие доходы облагаются НДФЛ?

Налог на доходы физлиц взимается со всех видов заработков. Основные их виды:

- Заработная плата;

- Чистый доход от предпринимательской деятельности;

- Продажа недвижимого имущества. Под уплату налога попадает сделка по продаже недвижимости, находившейся в собственности менее 3 лет;

- Сдача недвижимости или транспортных средств в аренду;

- Дивиденды, вознаграждения и другие материальные поступления из других стран;

- Выигрыши и призы;

- Другие виды доходов.

Избежать уплаты НДФЛ с вышеперечисленных доходов можно при соблюдении ряда условий. Например, если продавать недвижимость по истечении 3-летнего срока. Иначе сделка рассматривается, как перепродажа с целью обогащения. Нет необходимости платить НДФЛ на унаследованное и подаренное имущество. Такие гарантии дает Семейный Кодекс РФ.

Налоговые вычеты

Вычеты помогают существенно снизить налогооблагаемую часть дохода. Они полагаются всем гражданам, чьи доходы в настоящем облагаются 13%-ной ставкой. То есть, для тех, кто трудится официально. Суть в том, что если в отчетном периоде гражданин потратился на обучение, лечение, покупку или ремонт жилья, то имеет право вернуть сумму НДФЛ, которую ранее сам заплатил. Налоговым законодательством предусмотрено несколько вычетов – имущественный, социальный, стандартного характера, профессиональный или инвестиционный.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Когда нужно платить НДФЛ по ставке 35%

НДФЛ по ставке 35 % является максимальной ставкой по НДФЛ. Согласно статьи 224 НК РФ НДФЛ по ставке 35 % облагаются выигрыши, проценты по вкладам в банках, а также материальная выгода.

Расчет НДФЛ с выигрыша

При налогообложении выигрышей и призов в проводимых конкурсах, играх в целях рекламы товаров, работ или услуг. При этом налог уплачивается только с сумм превышающих 4000 руб.

Расчет НДФЛ с процентов

При получение процентов по вкладам в банках, в том числе по срочным пенсионным вкладам. Этот расчет применяется как физическим лицам, так и к индивидуальным предпринимателям.

– по рублевым вкладам – в части превышения суммы процентов по вкладу над ставкой рефинанисорвания ЦБ, увеличенной на 5%. При этом ставка рефинансирования берется за весь период начисления процентов. Если ставка рефинансирования менялась, то нужно применять новую ставку с момента ее принятия.

— по вкладам в иностранной валюте в части доходов, превышающих 9% годовых.

Расчет НДФЛ с материальной выгоды

При получение доходы в виде материальной выгоды от экономии на процентов за пользовании е кредитными (заемными средствами. При этом сумма доходов, подлежащая обложению налогом расситывается следующим образом:

— по рублевым кредитам займам – исходя процент по кредиту (займу) больше 2/3 ставки рефинансирования ЦБ, действующей на момент погашения процентов.

— по валютным кредитам – если процент по кредиту займу больше 9% годовых на момент уплаты процентов.

Для пайщиков кредитного потребительского кооператива или сельскохозяйственного кредитного потребительского кооператива при получении следующих доходов:

— дохода в виде платы за использование потребительским кооперативом денежных средств, внесенных пайщиками;

— процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых от пайщиков в форме займов.

НДФЛ необходимо рассчитать с части превышения размеров указанных доходов над суммой процентов, исчисленной исходя из ставки рефинансирования ЦБ РФ, увеличенной на 5% (п. 2 ст. 224 НК РФ)

Обратите внимание, что в отношении доходов, облагаемых по ставке 35%, никакие налоговые вычеты не применяются.

Обязанность удержать и уплатить НДФЛ возложена на налогового агента (организации, в которой вы получили доход или материальную выгоду)

Налоговые ставки в целях исчисления НДФЛ установлены в ст. 224 НК РФ.

Примечание

Согласно ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

В соответствии с п. 5 ст. 224 НК РФ налоговая ставка в размере 9% установлена для доходов:

— полученных в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

— учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

Центральные требования

Что указано в кодексе

В налоговом кодексе Российской Федерации НДФЛ посвящена отдельная статья.

В нем присутствуют пять пунктов:

- Основная ставка НДФЛ равна 13-ти процентам, за исключением случаев, перечисленных во втором пункте.

- Налоговая ставка НДФЛ принимает значение в 35% в отношении следующих видов доходов:

- денежная сумма, полученная в результате выигрыша где-либо (лотереи, рекламные акции, различные спонсорские мероприятия и т.д.);

- полученные проценты по вкладам в банке, в случае превышения их размера, который указан во втором пункте 214-ой статьи Налогового кодекса РФ;

- денежные суммы, полученные в результате экономии на процентах;

- доход, полученный в результате использования финансами лиц, входящих в состав потребительского кооператива кредитного типа.

- НДФЛ в размере 30% взимается с доходов лиц, не являющихся резидентами нашего государства, за исключением следующих типов:

- доходы в форме дивидендов, полученные в результате участия нерезидентов в деятельности отечественных организаций, компаний, предприятий и т.д. (взимается налог в размере 15-ти процентов);

- прибыль, полученная в результате ведения деятельности, виды которой указаны в первом пункте 227-ой статьи НК РФ;

- доходы, полученные нерезидентом, который является специалистом высокого уровня квалификации на основании федерального закона 115-Ф3 (налоговая ставка принимает значение в 13%);

- денежные суммы, полученные в результате участия в государственной программе переселения соотечественников, проживающих за рубежом (ставка равна 13-ти процентам).

- 9% — такая налоговая ставка устанавливается в отношении доходов, полученных за счет долевого участия в деятельности компаний в виде дивидендов.

- Ставка НДФЛ в размере 9-ти процентов взимается с доходов, полученных в виде процентов по операциям с облигациями, ипотечными кредитами, а также по прибыли, полученной учредителями доверительного управления в результате приобретения сертификатов на ипотеку.

Установленный период по закону

Налоговый период – это календарный год или же другой промежуток времени, применяющийся к отдельным видам налогов, до конца которого определяется налоговая база и устанавливается сумма налога, подлежащая уплате.

В 216-ой статье Налогового кодекса РФ, налоговый период НДФЛ равен с 1-го января по 31-ое декабря. В случае если компания была зарегистрирована в течение налогового периода, то его срок начинается отсчитываться со дня ее создания.

Пятый пункт 55-ой статьи НК РФ содержит в себе информацию принцип исчисления налогового периода в случае ликвидации организации. Он отсчитывается с 1-го января, по день полной ликвидации компании.

В случае открытия организации и ее закрытия в течение одного календарного года, то налоговый период отсчитывается со дня регистрации по день ликвидации.

Особенности и базы

В процессе определения налоговой базы каждого физического лица учитываются все его доходы, вне зависимости от формы получения. В случае если из доходов физического лица на основании суда или других уполномоченных органов осуществляются только те удержания, которые не будут влиять на размер налоговой базы. Размер налоговой базы определяется по каждому виду дохода. В зависимости от размера используемой ставки, размер налоговой базы определяются по определенным принципам.

Кратко, их содержание выглядит следующим образом:

- если используется стандартная ставка в 13%, то налоговая база определяется в виде денежного выражения доходов, которые подлежат налогообложению, уменьшенного на сумму налоговых вычетов согласно статьям 218-221 НК РФ;

- в случае, если сумма налоговых вычетов превышает фактический размер полученных доходов, то к данному налоговому периоду применяется нулевая налоговая база, на следующий период разница не переносится;

- при применении иных ставок, отличных от основной, налоговая база – это денежное выражение всех доходов, с которых взимается налог, при этом налоговые вычеты не используются;

- все доходы, которые применяются к вычету, выраженные в иностранной валюте, перечитываются в рубли согласно курсу, установленному Центральным Банком России.

Нужна ли декларация

Подавать налоговую декларацию об уплате НДФЛ должны физические лица, получившие следующие виды доходов:

- вознаграждение от физических или юридических лиц, которые не являются налоговыми агентами;

- прибыль, полученная в результате продажи имущества, которое было в собственности менее трех лет;

- прибыль, полученная с источников различного типа, находящихся за пределами нашего государства;

- любые виды доходов, с которых не был удержан НДФЛ налоговыми агентами;

- вознаграждения, полученные в статусе наследника;

- прибыль в виде транспортных средств, акций, недвижимости, долей, паев, подаренных кем-либо.

Помимо физических лик, декларация об уплате налогов также подается индивидуальными предпринимателями, нотариусами и физическими лицами, которые претендуют на возврат уплаченного НДФЛ.

Уточнения в расчетах

В 218-ой статье налогового кодекса Российской Федерации перечислены четыре стандартных вычета:

| В размере 3000 тысяч рублей | Им могут воспользоваться граждане с какой-либо степенью инвалидности, ветераны, люди, основная трудовая деятельность которых связана на данный момент или же раньше с атомными электростанциями, участники Великой Отечественной Войны, лица, получившие ранения в течение воинской службы. |

| В размере 500-от рублей | Им могут воспользоваться ветераны ВОВ, военнослужащие и т.д. (полный список перечислен в 218-ой статье налогового кодекса нашего государства). В случае если гражданин подходит под условия первого и второго вычета одновременно, то он вправе воспользоваться только первым в размер трех тысяч рублей. |

| В размере 1400-от рублей | Этот вычет предоставляется при рождении первого и второго ребенка, родителем (опекуном) которого является работник организации. Этим вычетом можно воспользоваться до того момента, пока сумма всех заработных плат в течение одного налогового периода не достигнет отметки в 280 тысяч рублей. Если же воспользоваться им не удалось, то такое право сохраняется на следующий налоговый период. |

| В размере 3000 тысяч рублей | Этот вычет предоставляется тем работникам, которые являются родителем (опекуном) третьего, четвертого и т.д. ребенка. Также как и третий вычет, им можно воспользоваться до того момента, пока суммарная заработная плата в течение одного налогового периода не превысит отметку в 280 тысяч рублей. |

Помимо четырех описанных стандартных вычетов, также существуют социальные, имущественные и профессиональные. Они подробно описаны в статьях с 219-ой по 221-ую НК РФ соответственно.

Процент по займу

Отношения по договора займа между кредитной организаций и физическим лицом регламентируются 42-ой статьей гражданского кодекса. В положениях отсутствуют какие-либо ограничения для составления договора. Следовательно, при учете размера ставок за временное пользование кредитными денежными средствами в течение времени действия договора займа при погашении не возникнет долг (при указании соответствующего пункта в договоре).

В момент нахождения на больничном работнику начисляются определенные выплаты. Суммы, перечисленные лицу, считаются его доходом. Поэтому подоходный налог с больничного листа взимается.

В момент нахождения на больничном работнику начисляются определенные выплаты. Суммы, перечисленные лицу, считаются его доходом. Поэтому подоходный налог с больничного листа взимается.

Когда будут налоговые каникулы для самозанятых в 2020 году — можно узнать .

Порядок получения и возврата денежных средств не зависит от типа лица, выдавшего кредит. Возвращенный заем не считается прибылью, так как прибыль – это полученные проценты.

Сумма будет облагаться НДФЛ по различным ставкам, в зависимости от того, является ли физическое лицо резидентом или нет. Уплата налога осуществляется по месту регистрации налоговых агентов в уполномоченных структурах, согласно седьмому пункту 226-ой статьи.

Изъятие с иностранцев

Представители других государств, осуществляющих свою трудовую деятельность (безвизового типа) на территории Российской Федерации, обязаны каждый календарный месяц выплачивать налог в размере 1216 рублей.

Граждане, трудящиеся на физическое лицо, определяют размер НДВЛ на основании вырученной прибыли. Из полученной суммы вычитается перечисленные авансы за текущий налоговый период.

С прибыли граждан других стран, трудящихся на территории нашего государства на юридическое лицо или же индивидуального предпринимателя, налог уплачивается из активов работодателя. В свою очередь из заработной платы вычитываются авансовые платежи. Они рассчитываются в процессе вычисления налога. Те суммы, которые невозможно зачесть, не считаются переплатой, следовательно, они не подлежат возврату.

Налоговые ставки НДФЛ для резидентов и нерезидентов

Для вычисления суммы НДФЛ плательщику или же налоговому агенту необходимо вычислить произведения облагаемого дохода на установленную ставку. Как уже было сказано, основная ставка равняется 13-ти процентам, однако существуют исключения, при которых используется большая ставка.

Налоговые ставки для резидентов нашего государства:

| Тип дохода | Размер ставки |

| Заработная плата, премии и другие виды доходов от трудовой деятельности | 13% |

| Продажи какого-либо имущества | |

| Дивиденды | |

| Прибыль в виде процентов по вкладу | 35% |

| Прибыль, полученная за счет экономии на процентах | |

| Различные выигрыши, призы и т.д. |

Ставки НДФЛ для нерезидентов Российской Федерации:

Удержание НДФЛ из заработной платы и его возврат

Для детального рассмотрения этой темы разобьем ее на несколько разделов:

Для детального рассмотрения этой темы разобьем ее на несколько разделов:

- удержание из заработной платы НДФЛ;

- возврат излишне удержанного НДФЛ;

- сроки возврата излишне удержанного НДФЛ.

Удержание из заработной платы НДФЛ

При начислении заработной платы работодатель обязан начислить, удержать и уплатить в бюджет налог на доходы физического лица (НДФЛ), т. е. своего работника. Согласно законодательству РФ, расчет с работником за работу производится не реже двух раз в месяц. Но НДФЛ удерживается из зарплаты только один раз в месяц по результатам работы и результатам начислений зарплаты за весь месяц.

![]()

Это признание Минфин РФ сделал в своем письме № 03-04-06/13294 от 18.04.2014 года, ссылаясь, на НК РФ статья 223 п.2.: «датой получения дохода в виде заработной платы является последний день месяца, за который этот заработок начислен. Авансы, которые были выплачены до последнего дня месяца, доходом работника не являются, соответственно, с них удерживать НДФЛ не нужно».

Налоговая ставка НДФЛ составляет 13% от начисленной заработной платы (НК РФ ст.224). Причем данная ставка одинакова как для резидентов, так и для нерезидентов РФ. Налоговым резидентом считается физическое лицо, фактически находящееся в России не менее 183 календарных дней в течение 12 месяцев подряд.

![]()

Небольшой, но важный нюанс для работодателей, принявших на работу иностранных граждан. Работодатель удерживает и оплачивает НДФЛ за иностранных работников в полном объеме, исходя из налоговой ставки 13%. Исключение составляют лица, получившие трудовой патент. Дело в том, что они оплачивают подоходный налог авансом, при получении патента. Поэтому работодатель уменьшает размер начисленного НДФЛ, на авансовый платеж НДФЛ.

Размер заработной платы работника, облагаемый подоходным налогом, определяется локальным нормативным актом организации (Положением об оплате труда, коллективным договором, Положением о премировании и т. д.). Размер заработной платы может включать в себя:

- оклад, базовый оклад, тарифная ставка;

- различные надбавки за сложность, выслугу лет, уровень квалификации и т. д.;

- выплаты — премии, материальная помощь и т. д.

На начисление НДФЛ с заработной платы также влияют налоговые вычеты. Налоговый вычет — это сумма, на которую уменьшается налоговая база перед исчислением суммы налога. Это отдельная большая тема для разговора, с которой можно ознакомиться в этом материале.

Возврат излишне удержанного НДФЛ

Когда работодатель не предоставил работнику положенный налоговый вычет или ошибочно удержал из зарплаты НДФЛ больше положенного размера, возникает переплата по НДФЛ. Если ИП удержал лишнюю сумму НДФЛ, ее можно вернуть или зачесть в счет уплаты НДФЛ в следующем отчетном периоде.

Во-первых, работник — физическое лицо должен написать заявление на имя работодателя, в произвольной форме. Главное — в заявлении должны быть указаны реквизиты расчетного счета или карточки работника, на которые будет перечислена излишне удержанная сумма НДФЛ. Это связано с тем, что в Налоговый Кодекс РФ внесены изменения, и теперь возврат НДФЛ может осуществляться только по безналичному расчету.

Во-вторых, существует два варианта возврата удержанного НДФЛ, подлежащего возврату:

1. Налоговый период, установленный для НДФЛ, а налоговым периодом является год — завершен. Расчеты с работником по итогам года завершены, и предприниматель не может самостоятельно произвести возврат излишне удержанного НДФЛ. В этом случае работник обращается в налоговую инспекцию по месту деятельности работодателя. Работники налоговой выполнят перерасчет НДФЛ и возвратят деньги на счет работника. Налоговая инспекция будет производить расчет излишне удержанного НДФЛ на основании документов, которые обязан предоставить работник:

- заявление;

- декларация;

- документы, подтверждающие право заявителя на возврат.

Возврат денег через налоговую инспекцию происходит также в случае, если у работодателя заблокирован или арестован расчетный счет в банке.

2. Налоговый период по НДФЛ не завершен. Работодатель может самостоятельно рассчитаться с работником за излишне удержанный НДФЛ. Для этого работодатель должен:

- проверить заявление работника;

- провести перерасчет подоходного налога (НДФЛ);

- составить бухгалтерскую справку;

- произвести возврат НДФЛ работнику;

- внести соответствующие изменения в налоговую карточку работника.

О том, что индивидуальный предприниматель, обнаружил, что с работника удержан излишний НДФЛ, он обязан в течение 10 дней сообщить об этом работнику и обозначить сумму, подлежащую возврату.

Как узнать о переплате налога?

Для того, чтобы определить есть ли переплата по НДФЛ, необходимо ознакомиться со справкой 2-НДФЛ. Работник может получить 2-НДФЛ в бухгалтерии по месту работы или в налоговом органе.

Сроки возврата излишне удержанного НДФЛ

Срок для возврата излишне удержанного НДФЛ — три месяца со дня получения от работника заявления о возврате. Если ИП не выплатил надлежащую сумму в отведенные сроки, то работник может потребовать начисление процентов в свою пользу на эту сумму.

Статья отредактирована в соответствии с действующим законодательством 04.06.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

![]()

ОтменитьДобавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

![]()