Содержание

- Коэффициент маневренности (формула по балансу)

- Коэффициент маневренности — что это?

- Что показывает коэффициент маневренности

- Отраслевая интерпретации коэффициента

- Интерпретация коэффициента маневренности в динамике

- По какой формуле вычислить коэффициент маневренности

- Итоги

- Значение коэффициента маневренности

- Что представляет собой коэффициент

- Формула для расчета

- Значения, используемые в формуле

- Что означает тот или иной коэффициент

- Расшифровка коэффициента исходя из специфики отрасли

- Расшифровка коэффициента исходя из динамики

- Коэффициент маневренности

- Еще найдено про коэффициент маневренности

- Коэффициент маневренности собственного капитала. Формула и пример расчета в Excel для ОАО “Газпром”

- Коэффициент маневренности собственного капитала. Формула

- Коэффициент маневренности капитала. Норматив

- Коэффициент маневренности собственного капитала. Пример расчета в Excel

- Коэффициент маневренности функционирующего капитала

- Еще найдено про коэффициент маневренности функционирующего капитала

Коэффициент маневренности (формула по балансу)

Коэффициент маневренности — что это?

Что показывает коэффициент маневренности

Отраслевая интерпретация коэффициента

Интерпретация коэффициента маневренности в динамике

По какой формуле вычислить коэффициент маневренности

Итоги

Коэффициент маневренности — что это?

Данный коэффициент является одним из показателей финансово-хозяйственной эффективности предприятия, поскольку отражает, насколько независимой с точки зрения наличия собственных оборотных средств является фирма. Обладание значимыми объемами собственных оборотных средств — одно из ключевых условий развития бизнеса, поскольку данные ресурсы часто выступают основным источником инвестиций в расширение и модернизацию производства.

Исчисляется он довольно просто: необходимо разделить сумму собственных оборотных средств фирмы на показатель, соответствующий объему собственного капитала.

Что показывает коэффициент маневренности

Данный коэффициент дает возможность судить:

- во-первых, о том, какая часть собственных средств фирмы находится в обороте;

- во-вторых, насколько компания финансово независима.

Как оценить эффективность бизнес-модели компании исходя из значения коэффициента:

- Если коэффициент маневренности ниже 0,3, это может свидетельствовать о серьезных проблемах в развитии фирмы, высоком уровне ее зависимости от заемных средств, и, скорее всего, низкой платежеспособности. Не исключено, что в такой ситуации кредиторы будут отказывать ей в предоставлении значительных заемных сумм, а инвесторы — подвергать сомнению перспективы вложений в данный бизнес.

- Если коэффициент маневренности находится в интервале между 0,3 и 0,6, это значение можно считать вполне оптимальным.

- Если коэффициент маневренности превышает 0,6, то его интерпретация будет зависеть от структуры текущих займов, а также степени ликвидности собственных оборотных средств фирмы.

Если взятые компанией кредиты преимущественно долгосрочные (от 1 года и более), то коэффициент, превышающий 0,6, может свидетельствовать о сильной зависимости фирмы от займов, так как в этом случае значительная часть прибыли на протяжении долгого времени может уходить на компенсацию процентов. Следовательно, инвестиции в расширение и модернизацию производства могут быть затруднены.

Но если кредиты преимущественно краткосрочные (в пределах 1 года), то при коэффициенте маневренности выше 0,6 фирму можно охарактеризовать как вполне независимую от займов и имеющую достаточное количество свободных средств для инвестирования в производство.

В свою очередь, высокий коэффициент маневренности при низкой ликвидности собственных оборотных средств фирмы будет считаться приемлемым только при условии значительного превышения значения 0,6. Если же он будет равен 0,6 либо немного больше, фирма может испытывать сложности со своевременной конвертацией собственных оборотных средств в инвестиционные средства, направленные на расширение или модернизацию производства.

Отраслевая интерпретации коэффициента

Практика показывает, что интерпретировать коэффициент маневренности следует не только исходя из его значения, но и в соотнесении с отраслевой спецификой бизнеса. Например, в промышленности, строительстве, торговле и иных областях, считающихся относительно низкорентабельными, оптимальным будет более высокое значение данного коэффициента, чем в IT-сфере, консалтинге, или индустрии красоты — видах деятельности, рассматриваемых как относительно высокорентабельные.

Интерпретация коэффициента маневренности в динамике

Часто отдельно взятый коэффициент, к примеру за месяц, может ничего не сказать о положении дел в бизнесе. Однако в годовой динамике он будет несравнимо больше информативен. Как интерпретировать изменение данного коэффициента в динамике?

Если в течение нескольких месяцев коэффициент маневренности растет, это может свидетельствовать о том, что:

- фирма успешно рассчитывается с имеющимися долгами и не увеличивает собственную кредитную нагрузку;

- фирма имеет ресурсы для оперативного расширения и модернизации производства;

- у фирмы есть ресурсы для финансирования текущих операций в случае закрытия доступа к кредитным рынкам;

- фирма может успешно диверсифицировать свою деятельность.

Если же коэффициент маневренности на протяжении значительного срока падает, это показывает, что:

- увеличивается закредитованность компании либо общая платежная нагрузка (что говорит о том, что у данного бизнеса слишком низкая прибыльность либо не самое эффективное управление);

- компания не может эффективно инвестировать в производство, равно как и диверсифицировать свою деятельность.

Аналогичные выводы позволяет сделать анализ динамики коэффициента маневренности, который на протяжении длительного периода остается низким — менее 0,3.

По какой формуле вычислить коэффициент маневренности

Есть несколько основных формул коэффициента маневренности, в которых используются данные из бухгалтерского баланса предприятия.

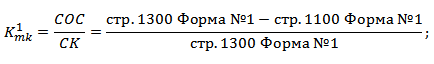

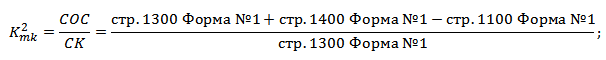

Рассмотрим самый простой вариант формулы коэффициента маневренности по балансу. Для того чтобы ею воспользоваться, понадобятся данные из строк 1100 и 1300 баланса.

Разница между значениями из строк 1300 и 1100 составляет величину собственных оборотных средств фирмы. Показатель из строки 1300 — это величина капитала компании.

Таким образом, 1-я формула коэффициента маневренности (КМ) будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1100) / Стр. 1300.

В случае если в структуре пассивов фирмы есть значительные объемы долгосрочных обязательств, формула определения коэффициента маневренности по балансу будет дополнена показателями по строке 1400 бухгалтерского баланса. Их нужно будет суммировать с цифрой из строки 1300.

В итоге 2-я формула будет иметь следующий вид:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

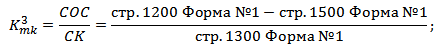

Фирмам, имеющим значительный объем краткосрочных обязательств, рекомендуется подсчитывать коэффициент маневренности с помощью формулы, в которой величина собственных ОС определяется как разница между строками 1200 и 1500 баланса.

В результате получается 3-я формула определения показателя:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

В анализе хоздеятельности распространена еще одна формула. В ней задействуются также показатели из строки 1530 бухгалтерского баланса. Выглядит она так:

КМ = ((Стр. 1300 + Стр. 1400 + Стр. 1530) — Стр. 1100) / (Стр. 1300 + Стр. 1530).

Итоги

Коэффициент маневренности указывает на размер собственных оборотных средств фирмы, находящихся в движении, а в конечном итоге позволяет судить, насколько зависимо либо автономно предприятие от внешних займов. Если показатель менее 0,3, бизнес-модель фирмы можно охарактеризовать как не самую эффективную. Если он приближается к 0,6, это может свидетельствовать о высокой финансовой устойчивости компании.

Коэффициент маневренности желательно интерпретировать не только в чистом виде, но и с учетом отраслевой специфики бизнеса. Кроме того, он будет еще более информативен при наблюдении за ним в динамике.

Изучить специфику иных коэффициентов, используемых при анализе финансово-хозяйственной эффективности организации, вы можете в статьях:

- «Что показывает коэффициент автономии — формула по балансу?»;

- «Коэффициент текущей ликвидности (формула по балансу)».

Значение коэффициента маневренности

Коэффициент маневренности капитала используется в рамках анализа финансовой устойчивости. Он нужен для определения зависимости предприятия от заемных денег. Также значение позволяет определить потенциальную платежеспособность.

Что представляет собой коэффициент

Коэффициент маневренности – это значение эффективности деятельности компании.

Он определяет степень независимости фирмы от кредиторов. При этом учитываются оборотные средства. Высокий коэффициент обеспечивает большой объем оборотных средств.

Эти денежные средства – одно из условий активного развития фирмы. За их счет происходит расширение компании, модернизация ее составляющих. Для определения коэффициента нужно разделить оборотные средства на размер капитала. Этот показатель отображает данные аспекты:

- Какой процент средств компании имеется в обороте.

- Уровень финансовой независимости организации.

Независимость компании принципиальна для ее развития, предотвращения банкротства.

Формула для расчета

Коэффициенты маневренности рассчитываются по различным формулам. Информация для расчетов берется из бухгалтерского баланса компании. Данные, используемые при расчетах, должны быть максимально точными. Только в этом случае можно получить достоверный результат. Рассмотрим самую простую формулу для расчетов (строки берутся из бухгалтерского баланса):

(Строка 1300 – строка 1100) / строка 1300

Строка 1300 – это размер собственного капитала организации. Первый этап расчетов (строка 1300 – строка 1100) помогает определить размер собственных оборотных средств. Эта формула используется в стандартных условиях.

Если большая часть пассивов компании включает в себя долгосрочные обязательства, имеет смысл использовать другую, более сложную формулу. При расчетах используется дополнительный показатель – строка 1400. Рассмотрим вид второй формулы:

((Строка 1300 + строка 1400) – строка 1100) / строка 1300

Другая формула нужна в том случае, если большую часть структуры составляют краткосрочные обязательства:

(Строка 1200 – строка 1500) / строка 1300

Также для расчетов может быть использована эта формула:

((Строка 1300 + строка 1400 + строка 1530) – строка 1100) / (строка 1300 + строка 1530)

ВАЖНО! Формулу следует подбирать в соответствии с особенностями компании. Это обеспечит более точные результаты.

Значения, используемые в формуле

В формуле используются следующие значения:

- Строка 1100 – внеоборотные активы.

- Строка 1200 – оборотные активы.

- Строка 1300 – капитал.

- Строка 1500 – обязательства краткосрочного вида.

Соответствующие показатели берутся из баланса.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться.

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Расшифровка коэффициента исходя из специфики отрасли

При интерпретации коэффициента нужно учитывать особенности отрасли, в которой работает компания. Разные отрасли предполагают различную норму рентабельности.

Промышленные, строительные предприятия, субъекты торговли являются низкорентабельными. В данном случае нормой считается более высокий коэффициент.

Для консалтинговых компаний, фирм, работающих в индустрии красоты, нормальной будет высокая рентабельность. В данном случае нормален относительно пониженный коэффициент.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов. Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения. Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Коэффициент маневренности

Еще найдено про коэффициент маневренности

- Коэффициент маневренности собственных средств Коэффициент маневренности собственных средств Коэффициент маневренности собственных средств Коэффициент маневренности собственных средств — определение Коэффициент маневренности собственных средств —

- Коэффициент маневренности собственного оборотного капитала Коэффициент маневренности собственного оборотного капитала Коэффициент маневренности собственного оборотного капитала Коэффициент маневренности собственного оборотного капитала — определение Коэффициент маневренности собственного

- Коэффициент маневренности функционирующего капитала Коэффициент маневренности функционирующего капитала Коэффициент маневренности функционирующего капитала Коэффициент маневренности функционирующего капитала — определение Коэффициент маневренности функционирующего капитала —

- Коэффициент маневренности оборотного капитала Коэффициент маневренности оборотного капитала Коэффициент маневренности оборотного капитала Коэффициент маневренности оборотного капитала — определение Коэффициент маневренности оборотного капитала —

- Нормативы финансовой устойчивости российских предприятий: отраслевые особенности Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях Коэффициент маневренности собственных оборотных средств Кмсос является следующим рассмотренным коэффициентом Рекомендации № 118 устанавливают нормативное

- Особенности финансового анализа на предприятиях сельскохозяйственной отрасли Сосновка 0,46 0,73 0,72 0,13 0,69 2 Коэффициент маневренности собственного капитала табл 8 Коэффициент маневренности характеризует какая доля источников собственных средств находится

- Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий Нормативное значение соотношения должно быть меньше 0,7 Коэффициент маневренности собственных оборотных средств характеризует способность предприятия поддерживать уровень собственного оборотного капитала и пополнять

- Финансовая устойчивость организации и критерии структуры пассивов Коэффициент финансовой устойчивости п 4 п 5 п 3 0,8-0,9 0,559 0,872 0,313 10 Коэффициент маневренности собственного капитала п 7 п 4 0,2-0,5 0,078 -0,240 -0,318 11 Коэффициент концентрации

- Как оценить финансовую устойчивость предприятия? Нормативы финансовой устойчивости для предприятий строительной отрасли и сельского хозяйствa Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях 6 Коэффициент маневренности собственных оборотных средств Кмсос указывает на гибкость использования собственных оборотных средств в специальной

- Финансовый анализ предприятия — часть 5 Коэффициент соотношения привлеченных и собственных средств 2,855 0,626 Коэффициент маневренности собственного капитала — 1,252 0,075 Коэффициент имущества производственного назначения 0,913 0,861 Коэффициент стоимости

- Финансовый анализ предприятия — часть 4 Коэффициент соотношения привлеченных и собственных средств 1,262 4,488 2,855 Коэффициент маневренности собственного капитала 0,522 — 2,177 — 1,252 Коэффициент имущества производственного назначения 0,420 0,826

- Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях 6.Коэффициент маневренности собственных оборотных средств КМСОС указывает на гибкость использования собственных оборотных средств в специальной

- Оценка финансовой устойчивости коммерческой организации и мероприятия по ее повышению Лишь коэффициент маневренности на конец 2011 г находится в пределах рекомендуемой нормы 0,2 0,5 Низкие показатели

- Ранжирование предприятий в группе У2 Коэффициент маневренности собственных средств У3 Коэффициент маневренности У4 Коэффициент мобильности всех средств У5 ОАО Арсенал

- Финансовые коэффициенты Коэффициент капитализации Коэффициент маневренности Коэффициент маневренности собственных средств Коэффициент обеспеченности материальных запасов собственными средствами Коэффициент обеспеченности собственными

- Актуальность коэффициентного метода оценки финансовой устойчивости СОС Такие как коэффициент маневренности и коэффициент обеспеченности собственными средствами Величина собственного капитала в оборотных средствах рассчитывается по

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 4 Коэффициент финансовой независимости в части формирования запасов и затрат ≥ 0,6-0,8 0,259 0,266 0,305 0,007 0,039 Коэффициент маневренности собственного капитала ≥ 0,5 0,583 0,611 0,637 0,028 0,026 Коэффициент финансовой устойчивости ≥

- Анализ финансового состояния в динамике У2 45.256 45.362 45.359 45.405 45.83 0.574 Коэффициент маневренности собственных средств У3 456.319 456.388 456.373 456.429 456.562 0.243 Коэффициент маневренности У4 0.311

- Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный В качестве такого интегрального показателя можно использовать следующие коэффициенты финансовой устойчивости коэффициент автономии коэффициент маневренности мобильности собственного капитала уровень финансового левериджа коэффициент обеспеченности процентов к уплате коэффициенты обеспеченности

- О нормативных значениях коэффициентов при формировании рейтинговой оценки финансово-экономического состояния предприятия П3 П4 0,04 0,04 0,17 0,75 0,3 &bullet коэффициент маневренности собственных оборотных средств Кмсос А1 А2 А3 П1 П2 П3 П4 0,44 —

Коэффициент маневренности собственного капитала. Формула и пример расчета в Excel для ОАО “Газпром”

В статье мы рассмотрим коэффициент маневренности собственного капитала, который отражает финансовую устойчивость и независимость предприятия.

Коэффициент маневренности собственного капитала. Формула

Коэффициент маневренности собственного капитала (аналог: коэффициент маневренности) – показывает финансовую устойчивость и отражает долю собственных средств, используемых для финансирования деятельности предприятия. Данный показатель отражает долю собственных оборотных средств в структуре собственного капитала и рассчитывается как отношение собственных оборотных средств к размеру собственного капитала. Собственные оборотные средства представляют собой разницу между собственным капиталом и внеоборотными активам предприятия. Формула расчета коэффициента маневренности собственного капитала следующая:

Если предприятие имеет в балансе долгосрочные пассивы (долгосрочные обязательства), то формула оценки собственных оборотных средств модифицируется в следующий вид:

Еще одним вариантом расчета коэффициента маневренности является использования альтернативного варианта формулы оценки собственных оборотных средств, представляющего разницу между оборотными активами и краткосрочными обязательствами. Формула оценки коэффициента следующая:

Коэффициент маневренности капитала. Норматив

Чем выше показатель маневренности, тем выше финансовая устойчивости и платежеспособность предприятия. Но в тоже время, сверхвысокие значения коэффициента маневренности могут достигаться при резком увеличении долгосрочных обязательств (стр. 1400), что снижает финансовую независимость предприятия. В таблице ниже показана классификация предприятий по уровню коэффициента маневренности.

| Коэффициент маневренности капитала | Оценка финансового состояния |

| К<0.3 | Предприятие финансово зависимо, высокий риск неплатежеспособности |

| 0.3<K<0.6 | Оптимальные значения коэффициента предприятие финансово независимо |

| K>0.6 | Предприятие финансово зависимо, высокий риск неплатежеспособности перед кредиторами |

Для того чтобы определить оптимальный показатель маневренности капитала выбранного предприятия необходимо сопоставить его значения со средними показателями по отрасли, потому что для каждой отрасли могут быть свои оптимальные диапазоны коэффициента. Среднеотраслевой показатель рассчитываются как среднеарифметическое значение коэффициентов предприятий, занимающихся одним видом деятельности (объединенных по коду ОКВЭД). Как правило, на практике коэффициент маневренности оценивается в динамике, это позволяет оценить результативности стратегии и политики управления на предприятии собственными оборотными средствами.

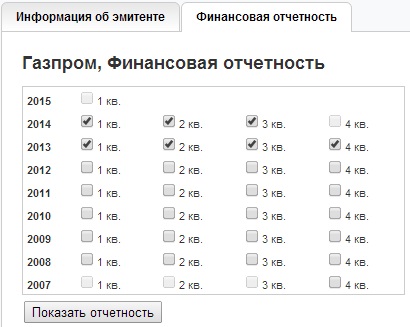

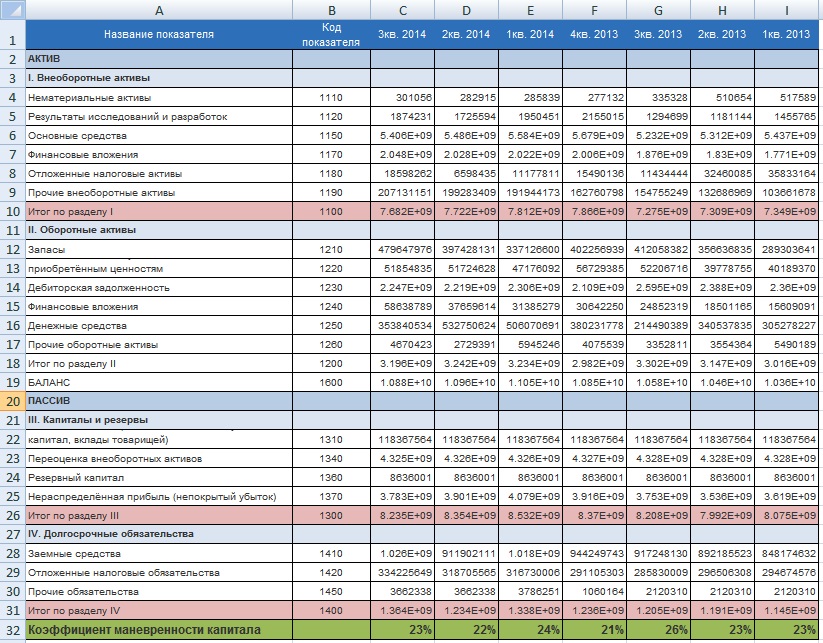

Коэффициент маневренности собственного капитала. Пример расчета в Excel

Рассмотрим пример расчета коэффициента маневренности собственного капитала для предприятия ОАО «Газпром» в Excel. Для этого необходимо получить финансовую отчетность о деятельности предприятия за исследуемый период. Для этого можно воспользоваться сервисом (Investfunds.ru).

Финансовая отчетность ОАО Газпром с сайта Investfunds

Выбрав период рассмотрения два года, мы получаем бухгалтерский отчет компании, представленный ниже и экспортированный в Excel. Для того чтобы рассчитать коэффициент маневренности собственного капитала необходимо использовать строки 1100, 1300 и 1400. Формула расчета в Excel будет иметь следующий вид:

Коэффициент маневренности собственного капитала =(C26+C31-C10)/C26

Пример расчет коэффициента маневренности собственного капитала предприятия в Excel

Коэффициент маневренности капитала для ОАО «Газпром» ниже нормативного , но в тоже время устойчив на протяжении всего рассматриваемого периода. Данный коэффициент ниже норматива, из-за высокого значения нераспределенной прибыли предприятия. Для более детального анализа предприятия следует использовать другие коэффициенты оценки финансовой устойчивости. Кроме этого необходимо учитывать какую роль занимает предприятие в национальной экономике. ОАО «Газпром» является одним лидеров по вкладу в ВВП страны и является стратегически важным предприятием, которые даже в случае кризисов будет получать финансирование и поддержку государства.

к.э.н. Жданов Иван Юрьевич

Коэффициент маневренности функционирующего капитала

Еще найдено про коэффициент маневренности функционирующего капитала

- Коэффициент маневренности оборотного капитала Синонимы коэффициент маневренности функционирующего капитала Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности

- Особенности финансового анализа на предприятиях сельскохозяйственной отрасли Допустимым значением рекомендуется принимать значение от 1,5 до 1,6, но при условии что бизнес будет финансироваться в основном за счет собственных средств и субсидий коэффициент маневренности функционирующего капитала Значение этого показателя в отрасли будет достаточно высоким так как на

- Оценка финансовой устойчивости организации по данным годовой бухгалтерской отчетности Чем выше этот коэффициент тем выше возможность предприятия рассчитаться с наиболее срочными обязательствами Коэффициент маневренности функционирующего капитала К ман фк характеризует долю собственного капитала в сумме запасов и

- Сравнительный анализ российских и зарубежных подходов к анализу финансового состояния организации П3 — долгосрочные пассивы долгосрочные обязательства доходы будущих периодов оценочные обязательства Коэффициент маневренности функционирующего капитала Донцова Л В Васильева Л С Казакова НА 6, 9, 18

- Показатели финансового состояния рассчитанные по методике ОАО «Связьинвест» Коэффициент текущей ликвидности 0.556 0.738 0.182 7 Коэффициент маневренности функционирующего капитала -0.477 -0.104 0.373 8 Коэффициент обеспеченности собственными оборотными средствами -1.714 -0.536

- Ранжирование предприятий в группе Л4 Коэффициент маневренности функционирующего капитала Л5 ОАО Митинский консервный кобинат пример 1.225 0.022 0.038 1.617 2.559 ОАО КАСКАД … Показатель Коэффициент обеспеченноcти собственными средствами У1 Коэффициент обеспеченности материальных запасов собственными средствами У2 Коэффициент маневренности собственных Коэффициент общей оборачиваемости капитала Д1, обороты Продолжительность оборота капитала Д2, дни Коэффициент оборачиваемости мобильных средств Д3, обороты Продолжительность

- Анализ финансового состояния в динамике Рыночная устойчивость предприятия это его способность функционировать и развиваться сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде … Для обеспечения рыночной устойчивости предприятие должно обладать гибкой структурой капитала уметь организовать его движение таким образом чтобы обеспечить постоянное превышение доходов над расходами с … Отклонение 01.01.2015 от 01.01.2011 Коэффициент обеспеченноcти собственными средствами У1 124.119 124.156 124.188 124.245 124.459 0.34 Коэффициент обеспеченности материальных запасов Коэффициент маневренности собственных средств У3 456.319 456.388 456.373 456.429 456.562 0.243 Коэффициент маневренности У4 0.311 0.379

- Финансовые коэффициенты Коэффициент маневренности функционирующего капитала Коэффициенты оборачиваемости Коэффициент оборачиваемости активов Коэффициент оборачиваемости мобильных средств Коэффициент оборачиваемости оборотных средств Коэффициент маневренности Коэффициент маневренности собственных средств Коэффициент обеспеченности материальных запасов собственными средствами Коэффициент обеспеченности собственными средствами

- Функционирующий капитал Далее коэффициент маневренности функционирующего капитала Страница была полезной

- Влияние оборачиваемости активов и обязательств на платежеспособность организации Коэффициент маневренности подвижности оборотных активов — Коэффициент маневренности подвижности функционирующего капитала — Продолжительность финансового цикла — Н П Любушин Коэффициент абсолютной

- Ликвидность предприятия Существуют следующие показатели ликвидности предприятия коэффициент быстрой ликвидности коэффициент срочной ликвидности коэффициент критической ликвидности коэффициент промежуточной ликвидности коэффициент текущей ликвидности коэффициент общей ликвидности коэффициент абсолютной ликвидности коэффициент покрытия коэффициент восстановления платёжеспособности коэффициент утраты платежеспособности коэффициент маневренности функционирующего капитала Управление ликвидностью предприятия Для роста ликвидности предприятия принимают следующие меры 1.

- Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный МанСК — коэффициент маневренности собственного капитала Кобесп сос — коэффициент обеспеченности собственными оборотными средствами Кфу — коэффициент финансовой … В целом функционирование любой социально-экономической системы к которым относится и действующее предприятие происходит в условиях сложного взаимодействия … Внутренние факторы включают следующие компетенцию и профессионализм менеджеров предприятия их умение учитывать изменения внутренней и внешней среды слаженность работы коллектива состав и структуру выпускаемой продукции и оказываемых услуг оптимальный состав и структуру активов в том числе размер оплаченного уставного капитала а также правильный выбор стратегии управления ими состав и структуру состояние имущества финансовых ресурсов

- Проблема управления финансовым состоянием сельскохозяйственной организации в рамках повышения рентабельности собственного капитала Важным показателем финансового состояния организации выступает коэффициент маневренности собственного капитала СК который показывает какая часть функционирующего капитала обездвижена в производственных запасах

- Классификация организаций по уровню их финансового состояния Эти организации рентабельно функционируют Таблица 1. Распределения баллов в зависимости от значения показателей финансового состояния и эффективности осуществления … Показатели имеющие нормативные значения Коэффициент обеспечен- ности оборотных активов собственными средствами 0,1 за сокращение показателя на 0,01 снимается по Коэффициент маневренности собственного капитала 0,5 за сокращение показателя на 0,05 снимается по 1 баллу Коэффициент реальной

- Как оценить финансовую устойчивость предприятия? Нормативы финансовой устойчивости для предприятий строительной отрасли и сельского хозяйствa Кмсос указывает на гибкость использования собственных оборотных средств в специальной литературе их иногда еще называют функционирующим или работающим капиталом для финансирования текущей деятельности В работах Савицкой Г В 7 норматив … Кмсос > 0,2-0,5. В целом и общем можно отметить что в отечественных методиках внимание фокусируется на работу собственных средств к примеру коэффициент обеспеченности собственными оборотными средствами коэффициент маневренности СОС или коэффициент оборачиваемости собственного капитала в то

- Нормирование собственного оборотного капитала как важнейший инструмент обеспечения финансовой устойчивости аграрных предприятий Таблица 1 — Влияние обеспеченности аграрных предприятий собственным оборотным капиталом на рыночные коэффициенты характеризующие финансовое состояние предприятий Воронежской области по непрерывно функционирующим в течение … Соотношение дебиторской и кредиторской задолженности автономии маневренности плечо финансового рычага оборотного капитала активов собственного капитала продаж абсолютной промежуточной текущей Менее 0,1

- Финансовая устойчивость компании: проблемы и решения Запасы и затраты организации не покрывались с помощью собственного оборотного и функционирующего капиталов только за счет общих источников финансирования а значит включая краткосрочные рискованные обязательства Динамика … Оптимальное Коэффициент автономии 0,4811 0,3001 0,4082 0,5-0,6 Коэффициент финансовой устойчивости 0,7405 0,6984 0,7393 0,8-0,9 Коэффициент маневренности

- Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности КМСОС указывает на гибкость использования собственных оборотных средств в специальной литературе их иногда еще называют функционирующим или работающим капиталом для финансирования текущей деятельности В работах Г В Савицкой норматив принимает … МСОС В целом можно отметить что в отечественных методиках внимание фокусируется на работе собственных средств к примеру коэффициент обеспеченности собственными оборотными средствами коэффициент маневренности или коэффициент оборачиваемости собственного капитала в то время

- Мониторинг и анализ оборотных средств на основе бухгалтерской (финансовой) отчетности коммерческих предприятий Чем выше этот коэффициент и имеет тенденцию роста тем предприятие финансово-устойчивое и мало зависимое от кредиторской задолженности Определить … Этот показатель принято также называть маневренностью капитала чем больше доля собственных средств в обороте тем маневреннее капитал предприятия и средства … Исключив из суммы собственных оборотных средств просроченную дебиторскую задолженность получим так называемый показатель функционирующий капитал ФК т е средства которые действительно функционируют работают и обращаются По данным таблицы

- Финансовая отчетность для управления предприятием На основе этой информации анализируется рентабельность один из важнейших показателей эффективности деятельности любого предприятия не зависимо от отрасли в которой оно функционирует Отталкиваясь от данных такого анализа можно разрабатывать стратегию управления финансовыми результатами Здесь уже на … По данным бухгалтерского баланса дается оценка имеющихся собственных финансовых ресурсов сравниваются темпы прироста собственного капитала с темпами прироста активов и объемом реализуемой продукции оценивается динамика соотношения собственных ресурсов в … Он предусматривает определение собственных средств в обороте расчет коэффициентов финансовой независимости зависимости инвестирования постоянного актива маневренности собственного капитала соотношения внешних и внутренних источников