Содержание

- Может ли ИП нанимать сотрудников

- Ограничения по штату наемных работников

- Правила найма

- Оформление документов и отчеты ИП

- Подведем итоги

- Как ИП нанять первого сотрудника: подробная инструкция

- Найти сотрудника в 10 этапов

- 1. Составьте текст вакансии

- 2. Опубликуйте вакансию

- 3. Определитесь с вопросами, которые будете задавать на собеседовании

- 4. Работа с поступающими резюме

- 5. Определитесь, как будете оформлять сотрудника — по трудовому договору или договору ГПХ?

- 6. Подготовьте необходимые документы для оформления

- 7. Получите согласие работника на обработку персональных данных

- 8. Оформите трудовую книжку работнику, впервые поступающему на работу

- 9. Подайте сведения в Фонд социального страхования

- 10. Не забывайте о налогах, взносах и отчетах

- Оформление сотрудников как ИП: выгода и риски

- Как ИП оформить на работу сотрудника

- Какой договор выбрать

Может ли ИП нанимать сотрудников

Ограничения по штату наемных работников

Любой ИП может нанимать сотрудников, заключив с ними трудовой договор. Сделать это можно на начальном этапе или через некоторое время. Загвоздка кроется лишь в количестве наемников. Существует «градация» количества рабочих мест, которая определяется масштабами деятельности ИП. Иначе говоря, чем серьезнее организация, тем больше штат:

- Наименьшее количество работников может иметь ИП, работающий по патенту. Допустимо 5 наемных сотрудников, независимо от полноты занятости.

- Мелким организациям, зарегистрированным как ИП, позволен штат до 100 единиц. Такое же право имеет индивидуальный предприниматель, находящийся на ЕНВД. Если перешагнуть этот порог даже на одну единицу, ИП лишается льготных условий и организация переходит в разряд средних предприятий (согласно требованиям Налогового кодекса № 346.29, пункт 2).

- В средней компании одновременно может быть занято от 101 до 250 наемных сотрудников.

- Все, что выше 250 единиц, имеет отношение только к крупным компаниям.

Существует «градация» количества рабочих мест, которая определяется масштабами деятельности ИП.

Перед принятием решения о найме дополнительной рабочей силы стоит подумать, сколько сотрудников будет вам достаточно, чтобы бизнес развивался.

Помните, что количество сотрудников – это среднесписочная численность людей за отчетный период перед налоговой. Учитываться должны даже те сотрудники, кто работает неполный рабочий день или по совместительству. Максимальное количество не должно быть выше определенных параметров.

Правила найма

Индивидуальный предприниматель, пожелавший привлечь к своей деятельности наемных работников, приобретает статус работодателя, который обязывает исполнять требования Трудового законодательства (ТЗ) и Гражданского кодекса (ГК).

Нанятое физическое лицо не является работником, пока не начата трудовая деятельность (исполнение определенных обязанностей) и не заключен трудовой договор (ТД) по правилам, установленным статьей № 57 ТК. Если ИП использует рабочую силу без ТД, он нарушает права человека и законы РФ.

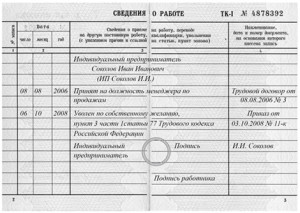

Чтобы оформить трудовые отношения с претендентом, соискатель должен написать заявление с просьбой о приеме на работу, указав должность. На основании такого заявления ИП предпринимает следующие шаги:

- Издает приказ о приеме физического лица на определенную должность, согласно ст. 68 ТК.

- Заключает ТД в 3 экземплярах.

- В течение 30 дней с момента оформления ТД уведомляет Пенсионный фонд (ПФР) о том, что ИП стал работодателем (согласно Порядку № 296п Управления ПФР).

- В течение 10 дней после первого ТД подает данные в Фонд социального страхования (ФСС) (согласно Регламенту № 574Н Минтруда).

После этих процедур индивидуальный предприниматель становится работодателем. Он обязан вовремя подавать отчеты и платить взносы в фонды и налоговую за каждого сотрудника. Даже человек, находящийся на испытательном сроке, должен быть оформлен по правилам.

Если физическое лицо приступило к работе без оформления трудового соглашения, на ИП может быть наложен штраф. В 2018 году эти суммы варьируются от 1 000 до 300 000 рублей, в зависимости от нарушений. Иногда наказание имеет не денежный характер:

- Блокировка деятельности ИП до 90 дней.

- Привлечение к уголовной ответственности.

- Лишение права коммерческой деятельности на конкретный период.

Поэтому лучше всего принимать на работу сотрудника по правилам.

Оформление документов и отчеты ИП

ИП может нанимать сотрудников и обязан иметь на каждую штатную единицу, помимо трудового договора, следующие документы:

- Инструкция о правилах работы для наемного сотрудника, подписанная последним.

- Трудовая книжка, оформленная по правилам.

- Личная карточка работника по форме Т2.

- График отпусков.

- Договор о материальной ответственности работника.

- Расписание штата.

Возможно, понадобятся и другие документы, которые считаются необходимыми для оформления трудовых отношений для конкретного ИП.

Получив официальный статус, ИП-работодатель принимает на себя обязательства по отчетам за каждого сотрудника в налоговую и фонды.

- Перечисление подоходного налога с зарплаты работников.

- Выплата страховых взносов в фонды.

- Квартальные отчеты по взносам в ПФР, ФСС, налоговую.

- Подтверждение вида деятельности для ФСС единожды в год.

- Справка о среднесписочном штате сотрудников один раз в год.

Не стоит забывать о задачах, которые могут решать квалифицированный бухгалтер и кадровик, чтобы не возникло просрочек по документации.

Подведем итоги

ИП может нанимать сотрудников в любой период своей деятельности. Индивидуальный предприниматель должен учитывать оборотистость бизнеса, чтобы понять, сколько человек должно быть в его штате. Особо следует обращать внимание на количество тем, кто выбрал ЕНВД или патент.

Любой наемный сотрудник должен быть оформлен по трудовому договору, и информация должна быть передана во все фонды. Соблюдая правила трудового законодательства и ТК, можно нанимать работников себе в помощь для полноценного развития бизнеса. Расширение – это всегда хорошо.

Как ИП нанять первого сотрудника: подробная инструкция

В больших компаниях процесс найма персонала — хорошо отлаженный процесс, потому что им занимаются специально обученные люди — HR-менеджеры. А вот ИП, чтобы нанять первого сотрудника, придется потратить немало времени и сил.

Почему тщательная подготовка к найму так важна? Потому что первый сотрудник, которого вы примете на работу, станет именно тем человеком, который «задаст тон» всему будущему коллективу. Именно он станет отражением корпоративной культуры и компании в целом.

Найти сотрудника в 10 этапов

1. Составьте текст вакансии

Уже на этом этапе большинство ИП, как правило, теряются, а потому пишут скучные и не интересные для соискателей объявления. Такие предложения о работе сильно проигрывают на фоне остальных.

В хорошо составленном тексте вакансии описываются навыки и компетенции, которые необходимы для выполнения должностных функций, определяется место специалиста в иерархии компании, а также описываются преимущества компании-работодателя. Составляя текст объявления, помните о том, что именно оно станет фильтром для кандидатов, отправляющих резюме на вакансию.

Любая вакансия обязательно должна включать:

- название должности

Должность в свою очередь должна точно отражать характер задач и обязанностей. Важно, чтобы это было ключевое слово, по которому вакансию без труда могли бы найти соискатели.

- требования и обязанности

При перечислении требований к соискателю необходимо помнить, что любые дискриминационные ограничения, которые не связаны с деловыми качествами соискателя на вакансию (указание пола и возраста в тексте объявления о работе), недопустимы и могут повлечь за собой штраф (ст. 13.11.1 КоАП «Распространение информации о свободных рабочих местах или вакантных должностях, содержащей ограничения дискриминационного характера»).

В описании должностных обязанностей укажите результаты, которые хотели бы видеть в работе будущего сотрудника. Например, «составление ежемесячных отчетов, которые позволяют контролировать бюджет».

- навыки и компетенции

Навыки — это то, что кандидат может выполнить на основе полученного опыта или квалификации (например, готовить презентации, писать посты для корпоративных соцсетей). Компетенции — то, что кандидат проявит на должности, которую вы ему предлагаете (например, сильные коммуникативные навыки, умение эффективно работать в команде и т.д.).

- условия

Не забудьте описать, где располагается компания, график работы, выплаты премий, бонусов. Упомяните о продолжительности испытательного срока. Если вы готовы оплачивать мобильную связь, питание, медицинскую страховку, то обязательно укажите эти преимущества.

- зарплату

Лучше указывать не конкретную зарплату, а диапазон. В этом случае мы сможете отталкиваться от уровня профессионализма кандидата. При этом зарплата должна быть конкурентоспособна по отношению к похожим предложениям в других организациях. Это важно, если вы хотите привлечь в компанию действительно достойного профессионала.

- контактную информацию

2. Опубликуйте вакансию

Создав объявление о работе, вы наверняка задумаетесь о том, где его лучше разместить. Помимо классических работных сайтов вроде SuperJob и HeadHunter есть профессиональные сообщества и группы по поиску работы в социальных сетях Facebook, LinkedIn, Профессионалы.ru. Также имеет смысл присмотреться к отраслевым форумам и ресурсам. Например, если вы ищете кадровика, то смело размещайте свое объявление на форуме Neo HR, а если вам нужен ИТ-специалист, идите на «Мой круг».

Бесплатные сервисы, с помощью которых можно искать персонал и публиковать объявления, — Общероссийская база вакансий «Работа в России» и «Город работ». Их функционал схож с возможностями известных сервисов по поиску работы.

Если ваш личный аккаунт в соцсетях раскручен, опубликуйте пост о вакансии в нем. Попросите людей, которые находятся у вас в контактах, порекомендовать кандидатов и сделать репост. Не забудьте также разместить вакансию в группе вашей организации.

3. Определитесь с вопросами, которые будете задавать на собеседовании

Эти вопросы должны проверять квалификацию человека, определять его мотивацию. Что вы должны прежде всего видеть в резюме и на собеседовании? Ту ценность, которую потенциальный кандидат может принести в вашу компанию. Выяснить это можно, задав, например, следующие вопросы:

- Каковы ваши сильные профессиональные качества?

- Что вы можете делать такого, чего не могут другие кандидаты?

- Каковы были ваши обязанности на предыдущей работе?

- Каким проектом вы больше всего гордитесь?

- Чему вы научились в профессиональном плане на последнем рабочем месте?

Если вы хотите оценить мотивацию и цели кандидата, то можете его спросить:

- Что вы ожидаете в плане развития карьеры?

- Какие профессиональные цели вы бы поставили перед собой, получив эту работу?

- Чем вам интересна эта работа?

4. Работа с поступающими резюме

Опубликовав объявление с вакансией, приготовьтесь к работе с входящими резюме. Оценивая соискателей, обращайте внимание на следующие моменты:

- Насколько образование соответствует вакансии? Где соискатель работал до этого?

- Какие проекты подтверждают опыт кандидата? В резюме должны быть видны необходимые навыки, которые человек освоил на предыдущей работе, и ценность, которую он, как специалист, принесет в компанию. В качестве примера должны быть приведены реализованные проекты, в которых кандидат достиг определенных результатов.

- В чем проявляется индивидуальность кандидата? Вполне возможно, что помимо образования и компетенций в резюме будут указаны личные интересы, которые для вас важны. Например, ваша компания занимается продажами экологически чистых продуктов, а кандидат серьезно интересуется этой темой, хотя профессионально никогда не был с ней связан (подписан на тематические сообщества в соцсетях, ведет личный блог на эту тему и т.д.).

5. Определитесь, как будете оформлять сотрудника — по трудовому договору или договору ГПХ?

Вообще с этим вопросом нужно разобраться еще в самом начале, чтобы указать необходимую информацию в объявлении о работе. Для некоторых соискателей специфика оформления играет ключевую роль.

Давайте вспомним, чем отливаются трудовой договор и договор ГПХ:

| Трудовой договор | Договор ГПХ | |

|---|---|---|

| Чем регулируется | Трудовой кодекс | Гражданский кодекс |

| В каких случаях заключается | Работник устраивается на определенную должность, предусматривающую постоянное выполнение трудовых обязанностей. | В договоре приводится конкретный перечень работ или услуг, которые необходимо выполнить. Результат их выполнения фиксируется двусторонним актом. Оформление на должность не предусматривается. |

| Как организуется работа | Распоряжения руководства выполняются по мере их поступления. | Важен результат, а не процесс. Могут привлекаться третьи лица для выполнения работы. Заказчик не вмешивается в процесс, но имеет право проверять промежуточные результаты. |

| Кто обеспечивает условия для работы | Работодатель | По соглашению сторон |

| Условия вознаграждения | Зарплата должна быть установлена в трудовом договоре, действует строгая норма по порядку ее выплаты — своевременно, не реже двух раз в месяц. Месячная заплата не может быть ниже установленного МРОТ. | Гибкий подход: стороны определяют, каким образом будет выплачиваться вознаграждение. |

| Гарантии | Предусмотрен ряд гарантий, которые действуют в отношении работника: оплачиваемый отпуск, выплата пособий по временной нетрудоспособности и др. | По соглашению |

| Порядок выполнения работы | Обязательно соблюдение правил внутреннего распорядка. ТК предусматривает работу по определенному графику, который закрепляется внутренними документами. | В договоре ГПХ предусматриваются даты начала и окончания работ, но исполнитель может работать в удобное для него время. Важен результат, за который ему платят деньги. |

| Документы для трудоустройства | Необходимо оформление трудовой книжки, приказов, личных карточек Т-2. | Для устройства сотрудников нужен только договор. Договор закрывается актами выполненных работ/оказанных услуг. |

| Сроки заключения договора | Договоры могут заключаться на неопределенный срок или на определенный срок (не более 5 лет (срочный трудовой договор), если иной срок не установлен ТК РФ и иными федеральными законами). | Всегда устанавливаются конкретные сроки исполнения договора. |

| Взносы | В налоговую — на медицинское страхование, на пенсионное страхование, на нетрудоспособность; в ФСС на травматизм. | В налоговую — на медицинское страхование, на пенсионное страхование. В ФСС на травматизм — если прямо предусмотрено в договоре. |

Важно помнить, что желание замаскировать трудовой договор договором ГПХ с целью экономии на взносах может привести к неприятностям. Подробности читайте в статье Договор ГПХ без ошибок: правила оформления, налоги и взносы.

6. Подготовьте необходимые документы для оформления

Алгоритм действий на этом этапе включает несколько шагов.

Запросите у лица, поступающего на работу, следующие документы:

- паспорт или иной документ, удостоверяющий личность;

- трудовую книжку (исключения: трудовой договор заключается впервые, работник поступает на работу на условиях совместительства);

- страховое свидетельство государственного пенсионного страхования;

- документы воинского учета — для военнообязанных и лиц, подлежащих призыву на военную службу;

- документ об образовании, квалификации или наличии специальных знаний (если работа требует специальных знаний или специальной подготовки).

— Ознакомьте нового сотрудника под роспись с правилами внутреннего трудового распорядка, иными локальными нормативными актами, непосредственно связанными с его трудовой деятельностью, коллективным договором.

С 2017 года вступил в силу Федеральный закон от 03.07.2016 № 348-ФЗ, который дает право микропредприятиям не утверждать правила внутреннего трудового распорядка, положение об оплате труда, положение о премировании, график сменности и другие кадровые локально-нормативные акты. Так что роспись необходима в тех случаях, когда такие документы утверждены.

— Заключите трудовой договор

Трудовой договор заключается в письменной форме в двух экземплярах, каждый из которых подписывается сторонами. Один экземпляр отдается работнику.

Трудовой договор, не оформленный в письменной форме, считается заключенным, если работник приступил к работе с ведома или по поручению работодателя или его представителя. При фактическом допущении работника к работе необходимо оформить трудовой договор в письменной форме не позднее трех рабочих дней со дня фактического допущения работника к работе.

Работодатель может воспользоваться типовой формой трудового договора, которую утвердило правительство РФ.

— Издайте приказ о приеме на работу на основании заключенного трудового договора

Содержание приказа должно соответствовать условиям, прописанным в трудовом договоре.

— Ознакомьте работника с приказом о приеме на работу

Ознакомить нужно под роспись в трехдневный срок со дня фактического начала работы. Заверенная копия приказа выдается работнику по требованию.

Подробнее о процедуре приема на работу читайте в статье Прием на работу: 15 ошибок, которые допускают работодатели.

7. Получите согласие работника на обработку персональных данных

Федеральный закон № 152-ФЗ требует получить согласие на использование данных работников. Чтобы избежать штрафов при проверке Роскомнадзора и правильно подготовить документы, воспользуйтесь сервисом Контур.Безопасность.

8. Оформите трудовую книжку работнику, впервые поступающему на работу

На титульном листе трудовой книжки указываются:

- ФИО полностью;

- дата рождения (записывается полностью);

- образование;

- профессия и/или специальность (в соответствии с документом об образовании).

Работник заверяет правильность внесенных сведений подписью на титульном листе, после указания даты заполнения трудовой книжки.

Свою подпись на титульном листе также ставит лицо, ответственное за выдачу трудовых книжек. Ранее необходимо было на титульном листе ставить печать организации, в которой впервые заполнялась трудовая книжка. Однако с 27 ноября 2016 года вступил в силу Приказ Минтруда от 31.10.2016 № 588н, который внес изменения в Инструкцию по заполнению трудовых книжек и дал работодателям разрешение не заверять круглой печатью записи в трудовых книжках работников. Печать нужно проставлять в трудовой книжке, только если она есть у АО или ООО.

9. Подайте сведения в Фонд социального страхования

ИП сообщает о найме первого сотрудника в ФСС, если оформляет работника по трудовому договору или нанимает его по договору ГПХ, в котором предусмотрены взносы на травматизм. Уложиться следует в 30 календарных дней после оформления договора. Просрочка в 90 дней грозит штрафом в размере 5000 руб., а если затянете на более долгий срок, то в 10 000 руб. (регламент утвержден Приказом Минтруда РФ от 25.10.2013 N 574Н).

Для регистрации в качестве страхователя необходимы: заявление о регистрации, копия документа, удостоверяющего личность, и копии трудовых книжек нанятых работников или трудовых договоров, заключенных с работниками. Чтобы зарегистрировать ИП в ФСС в качестве страхователя-работодателя удаленно, воспользуйтесь инструкцией.

10. Не забывайте о налогах, взносах и отчетах

Сдавать всю необходимую отчетность можно через интернет и без помощи бухгалтера. На основании ежемесячных выплат сотрудникам вы сможете сформировать всю необходимую отчетность по формам. При этом вам не придется следить за их актуальностью — эксперты сами отследят все изменения законодательства и своевременно внесут обновления.

Помогаем вести бизнес и сдавать всю необходимую отчетность через интернет

Чтобы узнавать о самых важных изменениях, касающихся бизнеса, присоединяйтесь к нашему каналу в Telegram!

Оформление сотрудников как ИП: выгода и риски

.jpg)

Максим Гладких-Родионов

Генеральный директор аудиторской компании «Уверенность»

специально для ГАРАНТ.РУ

Расходы на оплату труда для многих организаций представляют собой весьма ощутимую статью расходов. Особенно остро этот вопрос стоит в тех компаниях, которые используют высококвалифицированный, следовательно, высокооплачиваемый труд, и доля зарплаты в себестоимости велика. Собственно, проблема даже не в самих суммах зарплат работников, а в связанной с этими зарплатами налоговой нагрузке. Естественно, что желание «сэкономить» на зарплатных налогах (употребляю этот термин вполне осознанно, поскольку взносы во внебюджетные фонды, уплачиваемые работодателями, обладают всеми признаками налогов), порождало и продолжает порождать всевозможные конструкции, призванные как-то уменьшить величину выплат с фонда оплаты труда.

Раньше, когда «теневой» оборот был сравним с легальным, задача решалась просто – работникам устанавливались минимально возможные оклады, с которых платились взносы и НДФЛ, а остальное выдавалось «в конверте». Однако, в результате усилий государства по «обелению» бизнеса, зарплату «в конвертах» становилось платить все труднее и опаснее. Поэтому сначала появились стратегия «аутсорсинга работников», когда работники числились в одной компании, а трудились, по договору о предоставлении персонала, в другой. Достоинством такой стратегии принято было считать практически полную замену расходов на оплату труда расходами за «услуги производственного характера». Это означало, помимо избавления от взносов во внебюджетные фонды, также и экономию на НДС (для тех компаний, которые применяли ОСНО), поскольку расходы на зарплату это расходы «без НДС», а за предоставление персонала платили уже с учетом НДС, принимая его к вычету. Однако в этих компаниях возникали, в общем-то, те же проблемы, от которых и пытались уйти «оптимизаторы» – зарплаты работников были минимальны, чтобы выплатить реальные зарплаты и при этом получить «зачетный» НДС, приходилось работать с «однодневками», что порождало все более значительные риски. Работники, как и прежде, фактически получали деньги «в конверте», да еще и вынуждены были переходить «гуртом» из одной компании в другую, занимающуюся тем же самым, когда компанию, из-за накопившихся проблем, приходилось менять.

И тогда, вполне закономерно, стратегия эволюционировала. Вместо какой-то сомнительной компании, предоставляющей персонал, появилось оформление «сотрудников», как ИП. На первый взгляд, достоинства очевидны – при применении предпринимателем УСН с объектом налогообложения «доходы», стоимость выплаты фактической зарплаты составит 6% (единый налог) плюс взносы на обязательное страхование: в 2018 году – 26 545 руб. на пенсионное страхование, 5840 руб. – на медицинское страхование, и еще 1% от суммы превышения, если доходы ИП превысят 300 тыс. руб. в год.

ПРИМЕР

Для сравнения возьмем работника с окладом в размере 50 тыс. руб. в месяц. Ежемесячно работодатель будет платить за него 22% на обязательное пенсионное страхование, 5,1% на медицинское страхование, 2,9% на социальное страхование. Есть еще и страхование от несчастных случаев и профессиональных заболеваний, размер взносов на него зависит от вида деятельности (от 0,2% до 8,5% от ФОТ), поэтому представим, что работодатель – компания, занимающаяся оптовой торговлей и ставка в этом случае 0,2%. Итак, в месяц работодатель заплатит соответственно: 11 000, 2550, 1450 руб. и 100 руб. Итого в месяц взносов наберется на 15,1 тыс. руб. НДФЛ составит 13% от оклада, т.е. 6,5 тыс. руб. Следовательно, всего налогов и взносов – 21,6 тыс. руб. в мес. или 259,2 тыс. руб. в год. На руки при этом работник получит 43,5 тыс. руб. (50 тыс. руб. – 6,5 тыс. руб.) или 522 тыс. руб. в год.

И никаких «однодневок» при этом! На таких условиях работодатели даже готовы платить указанные суммы за работников, увеличивая их вознаграждение так, чтобы после уплаты на счете ИП оставалась фактическая сумма оговоренной зарплаты.

Но, применяя такую стратегию, работодатель должен весьма взвешенно подойти к оценке рисков. Для этого нужно правильно понимать позицию государства – любые действия налогоплательщика должны иметь явную, объяснимую и понятную деловую цель, причем оптимизация налогов не может быть такой целью. Данная позиция, устанавливая фактически презумпцию виновности налогоплательщика, привела к появлению понятия необоснованной налоговой выгоды – то есть выгоды, полученной искусственно, не вследствие обычной хозяйственной деятельности (например, предприятие продавало продукцию в России, вдруг нашло клиента за рубежом, и получило право на применение ставки 0% по НДС), а благодаря ухищрениям менеджмента (для того, чтобы получить налоговые послабления, предприятие совершило какие-либо действия, не имеющие никакой иной цели, кроме снижения налогов). Соответственно, прежде чем заменить всех работников ИП – подрядчиками, неплохо было бы все же найти весомое обоснование. Зачем нужны именно подрядчики? Почему эту работу нельзя поручить штатным сотрудникам?

Одним из таких оснований может служить, например, следующее. Представим себе компанию, занимающуюся, допустим, поставкой какого-либо оборудования в регионы РФ. Оборудование требует монтажа и пусконаладочных работ, в дальнейшем понадобится обслуживание и ремонт данного оборудования, в том числе и по гарантии. Для производства этих работ необходим специалист. Предприятие заключает с клиентами договоры на монтаж, гарантийное обслуживание, ремонт и т. п. Как предприятие может выполнить свои обязательства перед клиентами? Либо бесконечно направлять сотрудников в командировки, что может привести к нарушению обязательств перед клиентом – специалист уехал на один объект, а тут возникли проблемы с оборудованием на другом объекте – специалиста нет, оборудование простаивает, клиент недоволен и может предъявить неустойку. Либо открыть обособленные подразделения в каждом месте, где работает оборудование, приняв туда работников в штат – это вызовет рост расходов, что скажется на цене и самого оборудования, и сервиса, что сделает продукцию неконкурентоспособной, поскольку платить зарплату придется независимо от загруженности специалиста. Либо, что вполне логично и объяснимо, найти на месте подрядчика – ИП, который и будет заниматься обслуживанием и ремонтом. Деловая цель очевидна.

Еще один пример – крупная торговая компания поставляет товары в розничные торговые сети в различные регионы страны. Возникают проблемы с выкладкой, необходимо взаимодействие с администрациями торговых сетей, нужен представитель хотя бы для того, чтобы присутствовать для составления актов при приемке очередной партии товара. Вполне обоснованно для этих целей привлечь ИП по договору подряда. Может быть и так – допустим, владельцы ресторана хотят нанять управляющего. При этом, желая увеличить свои доходы, принимают решение не нанимать работника, а поручить это управляющему – ИП. Вознаграждение ИП устанавливается исходя из прибыли ресторана, при этом ИП – управляющий сам определяет тактику ведения дел, принимая на себя часть рисков – ведь при отсутствии прибыли управляющий не получит вознаграждения. Или владелец парикмахерской предоставляет рабочие места ИП в аренду – владелец собирает арендную плату за помещение и оборудование, он может также рекламировать парикмахерскую, тем самым увеличивая приток клиентов, что приводит к росту доходов как мастеров – ИП, так и самого владельца. Что объединяет все эти примеры? Целью сотрудничества с ИП является не экономия на налогах, а снижение издержек, повышение качества обслуживания клиентов, увеличение прибыльности бизнеса и т.д.

Итак, если деловая цель сотрудничества с ИП определена, можно приступать к оформлению этого сотрудничества. Надо понимать, что ИП – лицо самостоятельное, работающее с организацией по договору подряда (оказания услуг). Следовательно, ИП не может брать больничный, ходить в отпуск, подчиняться правилам внутреннего трудового распорядка, ему не может быть установлен режим рабочего времени, обеденный перерыв, заработная плата, к нему нельзя применить меры дисциплинарного взыскания, у него не может быть должностной инструкции – взаимоотношения организации и ИП не регулируются трудовым законодательством. А это означает, что включение подобных положений в договор с ИП чревато признанием такого договора фактически трудовым (ст. 19.1 Трудового кодекса) со всеми вытекающими из этого последствиями – доначислением взносов и НДФЛ (ведь налоговый агент несет те же обязанности, что и налогоплательщик), и, в случае крупного размера недоимки (а это свыше пяти миллионов рублей за три последовательно идущих финансовых года, при условии, что сумма недоимки превышает 25% от общей суммы налогов, сборов, взносов, подлежащих уплате организацией) – и уголовной ответственностью (ст. 199 Уголовного кодекса). Причем отношения будут переквалифицированы в трудовые с момента начала таких отношений.

Допустим, ничего такого в договорах нет. Означает ли это, что налоговики не смогут переквалифицировать договор подряда с ИП в трудовой? Во всяком случае, попытаются. Здесь им могут оказать помощь сами работники – ИП. К примеру, при проведении допроса свидетеля в рамках мероприятий налогового контроля, такому ИП обязательно будут заданы вопросы: «Как он стал ИП?», «Кто занимается подготовкой отчетности и расчетом сумм налогов для ИП?», «В чем именно заключаются его обязанности?», «Какая ответственность предусмотрена, скажем, за опоздание или прогул?», «У кого он отпрашивается с работы?» и еще целый ряд подобных каверзных вопросов, имеющих целью собрать доказательства фиктивности договора подряда и фактическое наличие трудовых отношений организации и ИП. Если же, например, в ходе осмотра помещения бухгалтерии организации будут обнаружены бухгалтерские базы ИП, системы «клиент-банк» по их расчетным счетам, печати ИП, а кто-то из бухгалтеров скажет, что в его обязанности входит ведение учета у этих ИП, то ситуация осложнится еще больше. Следующая неприятность – установление факта использования одного и того же IP-адреса организацией и ИП – эту информацию проверяющие могут получить как в банках, так и у операторов телекоммуникационных систем для сдачи отчетности. Также косвенным доказательством послужит и наличие доверенностей на представителя ИП, в случае, если эти доверенности выданы всеми ИП одному или нескольким лицам, работающим в организации (или ИП – бухгалтерам, к примеру, особенно при отсутствии договора оказания услуг на ведение учета между ИП – бухгалтером и другими ИП). Доказательствами могут стать и установление ежемесячного вознаграждения вне зависимости от проделанной ИП работы; и формальные, не содержащие информации о работах (услугах) первичные учетные документы (акты выполненных работ (оказанных услуг), свидетельствующие о том, что фактически оплачивается рабочее время, а не объем работ предпринимателя; и ежемесячные (или дважды в месяц) перечисления одинаковых сумм на счет ИП – в общем, все, что так или иначе позволить трактовать отношения, как трудовые.

Резюмируя вышесказанное, можно сказать – отсутствие деловой цели вкупе с недостаточным пониманием как руководством организации, так и самими ИП особого статуса их взаимоотношений – залог переквалификации договоров с ИП в трудовые договоры. Однако если все же решение заменить сотрудников предпринимателями принято, рассмотрим наиболее часто встречающиеся способы такой замены.

1

Существующие работники организации становятся ИП, трудовые договоры расторгаются, заключаются договоры подряда (оказания услуг).

Это, пожалуй, самый рискованный способ. Внятно объяснить массовую тягу работников к предпринимательству будет очень трудно. Ведь характер работы, обязанности, распорядок не меняются, иерархические отношения начальник-подчиненный сохраняются (а это недопустимо), регистрация зачастую проходит «централизованно», силами самой организации, учет ИП ложится на плечи бухгалтерии. Помимо этого, предприятие внезапно перестает платить НДФЛ и взносы, что сразу заметно налоговикам и, с большой долей вероятности, вызовет у них интерес.

2

При приеме на работу новых сотрудников компания предлагает им стать ИП.

Представитель организации осуществляет помощь в регистрации, затем новоиспеченный предприниматель заключает с предприятием договор. При этом способе риск меньше, но все равно велик. Факторы риска – регистрация, ведение учета, предоставление отчетности, уплата налогов ИП силами сотрудников организации. Но главное – непонимание самим работником сути происходящего и его убежденность в том, что он устроился именно на работу. Еще один немаловажный фактор – необходимость совершенно разного подхода к работникам и к ИП со стороны, к примеру, кадровой службы. На предприятии есть и работники, и ИП. Добросовестный кадровик, не понимая разницы между ними и желая правильно выполнить свою функцию, может собрать сведения, ознакомить нового человека под подпись с различными внутренними положениями компании, – в общем, сделать все то, что полагается делать при приеме на работу, а не при заключении договора подряда со сторонним лицом. И этих аккуратно подшитых в папку «Кадры» документов будет вполне достаточно для доказательства факта трудовых взаимоотношений (Определение Верховного Суда Российской Федерации от 27 февраля 2017 г. № 302-КГ17-382).

3

Заключение договора с ранее зарегистрированным ИП.

Этот способ, особенно если человек уже действительно является предпринимателем, наиболее безопасен. Отсутствует скоропалительная регистрация ИП, у самого человека есть понимание своего статуса. Однако риски, указанные выше, все же присутствуют. Это вновь ведение учета ИП, внутренние положения и инструкции и т.п

Есть и еще одна, общая для всех способов, проблема – увольнение, вернее, расторжение договора с ИП. Если фактический работник стал предпринимателем помимо своего желания, а компания, сделавшая его ИП, при расставании с ним не позаботится о «закрытии» ИП, то вполне возможна следующая ситуация – бывший работник, незнакомый со своими обязанностями, налагаемыми на него статусом предпринимателя, рано или поздно попадет в поле зрения налоговиков – хотя бы за неуплату фиксированных взносов на пенсионное и медицинское страхование. Получив требование с суммой 32 385 руб. (26 545 + 5840), такой бывший работник вряд ли обрадуется и захочет платить. Скорее, предполагая, что он сможет избежать уплаты данной суммы, он сам отправится в налоговую инспекцию и даст объяснения, что на предыдущей работе его заставили подписать «какие-то документы», а он, не понимая сути этих документов, подписал их, потому что ему сказали, что так надо, и в дальнейшем просто работал, никакой предпринимательской деятельности не вел. Что будут делать с этой информацией налоговики, вполне понятно.

В заключение хотелось бы сказать следующее – оформление фактических работников в качестве ИП – весьма рискованное противозаконное действие, направленное, по сути, на уклонение от уплаты взносов с организации. И, если настоящей деловой цели заключения договоров с ИП не существует, лучше воздержаться от этого.

Как предпринимателю принять на работу сотрудников и во сколько они ему обойдутся?

Как предпринимателю принять на работу сотрудников и во сколько они ему обойдутся?

Наемные работники увеличивают расходы предпринимателя на зарплату, налоги и страховые взносы, а также прибавляют обязанности по отчетности перед государством.

Как ИП оформить на работу сотрудника

- Для официального трудоустройства человека на работу предпринимателю надо заключить с ним договор. Договора бывают трудовые и гражданско-правого характера (ГПХ). Подробнее о видах договоров ниже.

- Затем необходимо встать на учет в ПФР и в ФСС в качестве работодателя.В соответствии с пп. 2 п. 1 ст. 11 Закона № 167-ФЗ ИП-работодатель начиная с 2017 года не должен подавать заявление на регистрацию в качестве работодателя в ПФР:»физические лица, заключившие трудовые договоры с работниками, подлежат регистрации в территориальном органе ПФР в срок, не превышающий трех рабочих дней со дня представления налоговыми органами в территориальные органы страховщика содержащихся в едином государственном реестре налогоплательщиков сведений о постановке на учет или снятии с учета данных физических лиц. Порядок передачи данных сведений определяется соглашением между страховщиком и налоговыми органами».Теперь у ИП нет обязанности подавать заявления в ПФР. Постановка на учет проводится в автоматическом режиме.Обязанность по постановке на учет в ФСС сохранилась.

Срок для постановки на учет в ФСС в 2019 году — 30 дней с даты заключения договора с работником (ст. 6 ФЗ от 24-07-1998 № 125-ФЗ): Регистрация страхователей осуществляется в территориальных органах страховщика:страхователей — физических лиц, заключивших трудовой договор с работником, по месту жительства страхователя на основании заявления о регистрации в качестве страхователя, представляемого в срок не позднее 30 календарных дней со дня заключения трудового договора с первым из принимаемых работников;

- Далее надо оформить документы о приеме на работу сотруднику (если был заключен трудовой договор, а не ГПХ):

- приказ о приеме на работу

- личная карточка сотрудника

- запись в трудовой книжке

Какой договор выбрать

Вид заключаемого договора зависит от задач, которые выполняет работник. Если работа носит разовый характер и сотрудник привлечен для выполнения конкретной, ограниченной по времени задачи, то заключается договор ГПХ (ремонт, создание сайта, рекламная кампания и т.д.)

Если сотрудник привлекается для постоянной работы, то такие отношения закрепляются трудовым договором (продавец, водитель, охранник и т.д.).

Ссылки на законодательство

Трудовой договор:

Глава 48.1. Особенности регулирования труда лиц, работающих у работодателей — субъектов малого предпринимательства, которые отнесены к микропредприятиям.

Микропредприятием считается юридическое или физическое лицо, отвечающее критериям, установленным Федеральным законом от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»:

Типовая форма трудового договора, заключаемого между работником и работодателем — субъектом малого предпринимательства, который относится к микропредприятиям (скачать по ссылке Постановление Правительства РФ от 27.08.2016 N 858).

Договора гражданско-правового характера:

По трудовому договору предприниматель должен обеспечить своего сотрудника социальными гарантиями. Это:

- Регулярная выплата заработной платы

- Предоставление оплачиваемых отпусков

- Оплата больничных

- Выплата выходного пособия при увольнении по инициативе работодателя

- Обеспечение условий работы.

По договору ГПХ сотруднику предоставляется только то, о чем договорились при заключении договора.

По трудовым договорам платятся страховые взносы в полном объеме: взносы в ПФР, ФОМС, ФСС. По договорам ГПХ — только ПФР и ФОМС (без ФСС).

Несмотря на очевидную финансовую выгоду для предпринимателя от заключения договоров ГПХ, не стоит заключать с работником такой договор, если по сути отношения с нанятым человеком являются трудовыми. В случае проверки трудовая инспекция может признать такой договор трудовым со всеми последствиями — начислением взносов в ФСС, предоставлением отпуска и всех причитающихся выплат.

Как зарегистрироваться в ФСС в качестве работодателя

Для регистрации нужно обратиться в фонды с заявлениями и комплектом документов. Сделать это надо не позднее 30 дней с даты заключения договора в ФСС. Штраф за просрочку регистрации в ФСС составляет 20 тыс. руб.

7. Регистрация страхователей, указанных в подпункте 2 пункта 3 настоящего Порядка, осуществляется территориальными органами Фонда по месту жительства физического лица на основании заявления о регистрации в качестве страхователя — физического лица (далее — заявление о регистрации физического лица), форма которого предусмотрена приложением N 2 к Административному регламенту Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — физических лиц, заключивших трудовой договор с работником, утвержденному приказом Министерства труда и социальной защиты Российской Федерации от 25 октября 2013 г. N 574н (зарегистрирован Министерством юстиции Российской Федерации 21 марта 2014 г., регистрационный N 31687), представляемого не позднее 30 календарных дней со дня заключения трудового договора с первым из принимаемых работников.

Документы для регистрации в ФСС

Порядок регистрации в ФСС и список документов установлен Приказом Минтруда 202н:

Для регистрации в качестве страхователя физических лиц, указанных в подпункте 2 пункта 3 настоящего Порядка, помимо заявления о регистрации физического лица необходимы копии документа, удостоверяющего личность физического лица, и трудовых книжек принятых работников или трудовых договоров, заключенных с этими работниками.

- заявление о регистрации ИП в ФСС в качестве страхователя;

- паспорт физического лица (ИП);

- копия свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя;

- копия свидетельства о постановке на учет в налоговом органе (при наличии);

- копии трудовых договоров или трудовых книжек;

Заявление о регистрации в ФСС можно отправить электронно через ГосУслуги (понадобится электронная подпись).

Документы для регистрации в ПФР <- Регистрация в ПФР отменена с 01.01.2017

- Заявление о регистрации ИП в ПФР в качестве работодателя

- Свидетельство о регистрации в качестве ИП

- Паспорт ИП

- Свидетельство о постановке ИП на учёт в налоговой (ИНН)

- Договор с работником.

В течение пяти дней фонды выдадут предпринимателю уведомления с номерами.

Регистрироваться в фондах в качестве работодателя нужно только когда впервые принимаешь сотрудника на работу, по всем следующим работникам дополнительной регистрации не требуется.

Как найти свое отделение ПФР для постановки на учета в качестве работодателя

С 1 января 2017 года НЕ НУЖНО вставить на учет в качестве работодателя в ПФР (ФНС).

С 1 января 2017 года лицам, производящим выплаты физическим лицам, в том числе организациям, индивидуальным предпринимателям, физическим лицам; индивидуальным предпринимателям (в том числе главам КФХ), адвокатам, арбитражным управляющим, нотариусам, занимающимся частной практикой, иным лицам, занимающимся частной практикой и не являющимся индивидуальными предпринимателями; организациям по месту нахождения их обособленных подразделений, имеющим расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц не требуется обращаться в ПФР для регистрации и снятия с регистрационного учета.

Как оформить прием на работу сотрудника

Согласно ст. 68 ТК РФ необходимо сделать Приказ о приеме на работу по форме Т-1, утвержденной Постановлением Госкомстата № 1. Приказ оформляется датой трудового договора или более поздней, согласно условиям договора. В приказе обязательно должна присутствовать подпись работника.

По договорам ГПХ не нужно делать приказ о приеме на работу, заводить личную карточку сотрудника и делать запись в трудовой книжке. Оформляем сотрудника только по трудовым договорам.

Затем оформляется личная карточка сотрудника по унифицированной форме Т-2.

После вносится запись в трудовую книжку о приеме на работу. Запись в трудовую книжку вносится в течение недели от начала работы.

Если у сотрудника это первое место работы, то трудовую должен завести работодатель. Кроме этого, на работодателе лежит обязанность завести работнику карточку пенсионного страхования (СНИЛС). При заключении трудового договора или договора гражданско-правового характера работодатель в течение двух недель отправляет данные сотрудника и заполненную анкету в территориальный орган Пенсионного фонда России. Страховое свидетельство со СНИЛС оформляется в течение трех недель, передается сначала работодателю, который выдает его сотруднику. СНИЛС работник может получить самостоятельно. Для этого в ПФР работнику нужно предъявить паспорт и заполнить анкету.

Ниже видео Как оформить работника

Какую отчетность сдавать по сотруднику в 2018 году

Отчитываться по сотруднику предпринимателю придется наравне с организациями, никаких преимуществ у ИП нет. Отчеты и налоговые расчеты по работникам сдаются в налоговую, ФСС и ПФР на протяжении всего года. Есть ежемесячные, квартальные и годовые.

Что сдавать по работникам в налоговую

Отчет о среднесписочной численности

В налоговую по сотрудникам необходимо сдавать отчет о среднесписочной численности. Этот отчет сдаётся один раз в год в январе до 20 числа за прошедший год (за 2018 год до 20 января 2019 г.).

2-НДФЛ и 6-НДФЛ

По НДФЛ за сотрудников подается Справка о доходах 2-НДФЛ по каждому работнику раз в год до 1 апреля. Кроме справки каждый квартал сдаем Расчет 6-НДФЛ по начисленным и оплаченным суммам налога. Срок сдачи последнее число первого месяца следующего квартала.

Срок подачи Расчета 6-НДФЛ в 2019 году:

- за 2018 год до 1 апреля 2019 г.

- за 1 квартал 2019 г. до 30 апреля 2019 г.

- за полугодие 2019 г. до 31 июля 2019 г.

- за 9 месяцев 2019 г. до 31 октября 2019 г.

- за 2019 год до 1 апреля 2020 г.

Расчет по страховым взносам

Расчет по страховым взносам ежеквартально сдается в налоговую. Срок подачи – не позднее 30-го числа месяца, следующего за отчетным периодом.

Срок подачи Расчета по страховым взносам в 2019 году:

- за 1 квартал 2019 до 30 апреля 2019 г.

- за полугодие 2019 г. до 30 июля 2019 г.

- за 9 месяцев 2019 г. до 30 октября 2019 г.

- за 2019 год до 30 января 2020 г.

Отчетность ИП по сотрудникам в ПФР

СЗВ-СТАЖ

В ПФР ежегодно сдается отчет СЗВ-СТАЖ в срок до 1 марта. За 2018 год сдаем до 1 марта 2019 г. Форму СЗВ-СТАЖ за 2018 год нужно будет подать до 1 марта 2019 года.

СЗВ-М

Отчет по форме СЗВ-М ежемесячный. Его ИП сдают по сотрудникам каждый месяц в срок позднее 15-го числа следующего месяца.

Отчетность ИП в ФСС по сотрудникам

4-ФСС

В соцстрах каждый квартал сдается отчет по форме 4-ФСС. В 2019 году срок сдачи бумажного отчета не позднее 20-го числа месяца, следующего за отчетным кварталом (до 20 января, 20 апреля, 20 июля и 20 октября). Электронно сдать отчет можно до 25 числа этих же месяцев.

Если у ИП в течение года нет работников, сдавать РСВ и 4-ФСС не нужно.

Отчёты 2-НДФЛ и 6-НДФЛ сдаем только при наличии выплат з/п по сотруднику в отчетном периоде. Нулевых 2-НДФЛ и 6-НДФЛ не бывает. Поэтому не отчитывайтесь, если весь год не платили физикам.

Какую зарплату платить работнику ИП

Размер заработной платы устанавливается с учетом региональных требований. Так по Москве с 2019 года минимальная зарплата составляет 18 781 руб. (ПП г.Москвы от 19.09.18 № 1114-ПП).

Для Московской области МРОТ установлен не ниже 14 200 руб. (cт. 1 закона от 19.06.2000 № 82-ФЗ о МРОТ). В отдельных районах могут быть установлены свои размеры МРОТ. Так, в городе Мытищи Московской области минимальная зарплата в 2019 году не может быть меньше 18 460 руб. Эта величина установлена на период с 2018 по 2020 гг. начиная с 1 апреля 2018. Прочитать об этом можно в п.п. 2.4.1 Мытищинского территориального трехстороннего соглашения г.о.Мытищи.

Какую зарплату платить, если ИП зарегистрирован в Москве, а работник трудится в Московской области?

Следует применять областной МРОТ, т.к. работник осуществляет свою трудовую деятельность на территории Московской области. В данном случае не важно где находится работодатель (см. ч. 2 ст. 133.1 ТК РФ).

Сколько платить за сотрудника

Кроме самой зарплаты предпринимателю нужно удерживать и перечислять в бюджет налог с доходов физических лиц за своих сотрудников 13% от оклада. Т.е. при окладе в 15 тыс. руб. на руки работник получит 13 050 руб.

Дополнительно нужно заплатить взносы в фонды: в ПФР 22%, ФСС 2,9% + травматизм, ФОМС 5,1% — эти платежи ИП платит дополнительно к з/п работника за свой счет.

Для примера расчет налогов и взносов от з/п в 15 тыс. руб.

Зарплату положено выплачивать два раза в месяц равными частями (аванс и з/п) и перечислять налоги и взносы один раз в месяц.

И видео на закуску: Как ИП отчитываться за работников

Как оформить сотрудника на работу в ИП — какие нужны документы

Люди занимаются коммерцией, работают «на себя». Они становятся индивидуальными предпринимателями (далее ИП), то есть регистрируют ИП без образования юридического лица. Самостоятельно работать трудно, поэтому они нанимают сотрудников.

Имеет ли право ИП нанимать работников

Закон разрешает взять работников с условием оформления трудовых отношений.

Внимание! Существуют нюансы для каждого вида коммерческой деятельности. Они касаются ограничений по штату. Перед тем, как нанять работников, рассчитывают их численность, чтобы это было выгодно предприятию.

Законодательно разработана градация рабочих мест. Она зависит от масштабов деятельности ИП. Чем крупнее организация, тем больше штат:

- самый маленький штат у ИП, работающего по патенту – 5 человек;

- мелкие – 100 сотрудников;

- средние – от 101 до 250 единиц;

- крупные – свыше 250 человек.

Трудоустройство к ИП

Это важно учитывать, так как налогообложение зависит от количества нанятых рабочих. Так, небольшие ИП имеют льготы, которых лишаются, если превышают штат хотя бы на одну единицу.

Как оформить сотрудника на работу в ИП

Чтобы не нарушить законы РФ, действуют согласно пошаговой инструкции, приведенной далее:

- Оформляется трудовой договор (далее ТД) в 3 экземплярах с помощью юриста или самостоятельно (стандартная форма шаблона ТД).

- Издается приказ о приеме на работу с указанием должности.

- Предпринимателем подаются документы в Фонд социального страхования (далее ФСС), в течение 10 дней, а также в Пенсионный Фонд (далее ПФР) в течение 30 суток.

- Проводится инструктаж сотрудника по правилам работы.

- Нанятый работник под роспись соглашается с условиями договора.

- Оформляется личная карточка работника (стандартная форма шаблона Т2).

- Обновляется график отпусков на текущий год с учетом нового сотрудника.

- Оформляется трудовая книжка наемного рабочего по установленному образцу (образец).

- Составляется штатное рабочее расписание.

- С сотрудником заключается договор об индивидуальной, а при необходимости и коллективной материальной ответственности, перед тем, как трудоустроить работника в ИП.

Внимание! Если сфера деятельности ИП связана с коммерческой тайной, то с новым работником заключается договор о неразглашении.

Когда непосредственные обязанности штатного сотрудника требуют специального допуска, то подготовка пакета документов по данному вопросу – прерогатива ИП.

Особое место занимает техника безопасности (далее ТБ) предприятия. Это касается пользования электроприборами, работ с горючими и взрывоопасными веществами. Инструктаж по ТБ и ПБ (пожарной безопасности) проводят под роспись. Если нужно, соискатель сдает экзамен на знание правил ТБ, ПБ и охраны окружающей среды.

Только так можно добиться такого результата, как устроить сотрудника в ИП официально. После этого гражданину можно начать работать и выполнять свои обязанности.

Дополнительная информация!Правильный алгоритм приема на работу в ИП мало чем отличается от аналогичного приема на должность в государственное учреждение.

Требования к соискателю

Он должен быть совершеннолетним, дееспособным гражданином России. Образование и квалификация учитываются на усмотрение работодателя. Но, если таковые имеются, кандидатом на должность предоставляется диплом.

Требования к соискателю

Несовершеннолетние и люди с ограниченными возможностями могут быть приняты на работу в ИП на особых условиях. Предприниматель обязан, приняв их в штат, соблюдать законодательство по защите социальных прав граждан особой категории.

Внимание! Соискатель дает расписку, что с условиями ознакомлен, соглашается на сотрудничество с индивидуальным предпринимателем.

Перед тем, как официально оформить работника в рамках ИП, соискателю нужно собрать следующие документы:

- паспорт российского образца;

- трудовую книжку;

- СНИЛС;

- военный билет (если военнообязанный);

- диплом об образовании или аттестат;

- медицинское заключение о здоровье (если предполагаемая деятельность связана с детьми или продуктами питания, то предоставляют санитарную книжку);

- справку из полиции о не привлечении к уголовной или административной ответственности;

- справку от нарколога и психиатра, если работать придется с несовершеннолетними детьми.

Так выглядит шаблонный пример пакета необходимых документов.

Работодатель имеет право уточнить:

- состав семьи кандидата на вакансию;

- сумму его доходов;

- зарплату на предыдущем месте работы.

Может попросить копии свидетельств о рождении детей.

Важно! Требовать документы сверх приведенного перечня незаконно.

Особенности договора найма к ИП

Устраиваются к ИП в том же порядке, что и на работу в бюджетную организацию. Трудовой договор имеет, однако, свои особенности. Как ИП оформить работника?

Заключить договор найма

В типовой образец вносят данные о нанимателе:

- фамилию, имя, отчество;

- сведения об удостоверении личности;

- ИНН;

- свидетельство о регистрации ИП;

- юридический и фактический адрес предприятия;

- если договор составляет не сам бизнесмен, а уполномоченное лицо, то указывают его данные.

Подписание трудового договора

Другие особенности контракта с ИП:

- Бланк ТД индивидуального предпринимателя с новым сотрудником содержит графу с описанием места работы. В ней четко обозначены требования к выполнению обязанностей наемного рабочего (хотя можно просто написать, что до заключения договора человек ознакомлен с должностными инструкциями под роспись).

- Срок действия договора по согласию сторон может быть ограничен пятью годами, но сотрудник вправе требовать бессрочных трудовых отношений. Отказ работодателя контролирующие органы считают нарушением статьи 64 Трудового Кодекса РФ.

- Основанием для увольнения штатного сотрудника могут быть разные причины, кроме дискриминационных. Закон обязывает работодателя соблюдать все дисциплинарные взыскания и только потом расторгать соглашение.

Виды трудового договора с ИП

Работодатель, который принимает на работу сотрудника, обязан оформить один из двух договоров:

- Срочный.

- На неопределенный срок.

Срочный

Если человека берут на сезон или временно, на место отсутствующего сотрудника (декретный отпуск, длительное лечение), то заключается срочный договор.

Продолжительность сотрудничества зависит от даты выхода на работу заменяемого человека. В ситуации, когда трудовой договор не расторгнут в назначенный день, он автоматически становится бессрочным.

Внимание! По срочному договору оформляют пенсионеров, студентов.

На неопределенный срок

Договор такого типа бывает с испытательным периодом или без него.

Если предприниматель намерен использовать работника постоянно, он заключает контракт на неопределенный срок действия.

Как оформить трудовой договор

ИП-работодатель должен соблюдать законодательную основу при составлении контракта. Обязательным считают:

- составление трудового договора по типовой форме;

- оформление приказа о приеме на работу, доведение сведений до работника под расписку;

- организация допуска к работе со дня подписания заинтересованными лицами трудового договора.

Требование к контракту:

- для работодателя и соискателя оформляют по одному экземпляру;

- на обоих следует сделать печать ИП;

- документ подписывают обе стороны;

- один экземпляр передают наемнику на руки, второй – в личное дело.

Трудовой договор

За сохранность личного дела отвечает отдел кадров.

Внимание! Заявление на прием потенциальный сотрудник пишет в произвольной форме, прикладывает требуемые справки.

Бланк трудового соглашения имеется у предпринимателя. Подписанный документ ИП регистрирует в органе местного управления. На нового сотрудника заводят личную карточку. В нее вносится информация о сотруднике, его реквизиты. Заполнением трудовой книжки занимаются, если человек вышел на работу 5 дней подряд (даже если он устроен на половину ставки). Используют синюю или черную ручку, пишут разборчиво, без сокращений. Как принять ИП на работу в ИП? Так же, как и обычного гражданина. Это следует помнить.

Можно ли работать у ИП без трудовой книжки

Коммерсант использует свое законное право трудоустраивать работников. В таком случае обе стороны вступают в официально оформленные трудовые отношения. Деятельность без оформления – нарушение законодательства. Ответственность лежит и на сотруднике, и на нанимателе. Это влечет за собой взыскания.

Закон наказывает предпринимателя, потому что он не выполняет свои обязательства:

- не составил трудовой договор с сотрудником;

- не оформил документов пенсионного страхования;

- не оплатил страховые взносы;

- не оплачивал отпуска и больничные.

Бизнесмен нарушает ТК, а сотрудник работает без уплаты налогов. Оба виновны и отвечают перед государством.

Оплата налогов за сотрудников

Ответственность за работу без трудовой книжки

Есть люди, которые сами не стремятся оформить официальные отношения с ИП, по следующим причинам:

- личные убеждения;

- нет регистрации;

- нет разрешения заниматься некоторыми видами деятельности.

Перечня разрешенных нелегальных работ нет, поэтому каждый работающий гражданин обязан оформиться официально, чтобы:

- платить налоги;

- получать социальные пакет: отпуск, больничный, выплаты по травматизму, профзаболеванию;

- заработать пенсию;

- иметь юридическую защиту, когда возникают материальные споры с работодателем.

Внимание! Государство с каждым годом ужесточает ответственность за наем в обход закона. Трудоустроиться неофициально становится невыгодно не только самому соискателю, но и его работодателю.

Люди имеют право работать только 3 дня, далее следует наказание, если наем не оформлен официально:

- стороны не заключили трудовой договор – штраф 5-10 тыс. рублей;

- неправильно оформили трудовые отношения – 5-10 тыс. рублей;

- подменили трудовые отношения гражданскими – 5-10 тыс. рублей;

При повторении нарушений ИП имеет шанс получить штраф до 40 тыс. рублей.

Оформление трудовой книжки

Гражданско-правовой договор у ИП

ИП вправе заключать гражданско-правовые договоры:

- на оказание услуг;

- на выполнение подряда (получается аренда конкретной услуги ИП).

Компетентные органы тщательно проверяют эти договоры, ведь они могут быть уловкой, чтобы платить меньше налогов. Недобросовестные бизнесмены гражданско-правовым договором маскируют полноценные трудовые отношения.

Гражданско-правовой договор у ИП

С них не начисляют взносы в ФСС и на травматизм, потому что наниматель в таком случае не выполняет функцию работодателя, и ему по закону нет необходимости иметь дело с ФСС, ПФР.

Отличие такой формы договора в том, что по нему исполняют конкретное индивидуальное задание. Предмет договора – результат труда. Именно его оплачивают. Эту выплату (вознаграждение) подрядчику считают его доходом и облагают НДФЛ.

Потеря трудоспособности и материнство не оплачиваются по данному договору, так как не облагаются страховыми взносами. Травматизм оплачивают, если специально прописывают эту обязанность в контракте.

Подобные договоры заключают по типовым формам. Они подразумевают равноправные отношения между нанимателем и исполнителем. Нет деления на начальника и подчиненного. Предприниматель при трудоустройстве (фактическом, но не юридическом) не предоставляет социального пакета, но и не вправе требовать от подрядчика соблюдения внутреннего распорядка.

Если стороны заключили гражданско-правовой договор, а по факту между ними наступают рабочие отношения, сам работник легко может это доказать. Он может потребовать социальных гарантий, и закон будет на его стороне. Предпринимателя ждут неприятности:

- его заставят компенсировать сотруднику социальные гарантии;

- налоговые органы расценят это как уклонение от налогов.

Индивидуальный предприниматель имеет право нанимать сотрудников, когда сочтет нужным. При этом он учитывает объем своего бизнеса, чтобы нанять нужное количество людей. Особое внимание на штатные единицы обращают те ИП с сотрудниками, которые работают по патенту, упрощенке или выбрав ЕНВД (единый налог на вмененный доход).

Важна информация, которую ИП стоит держать в голове:

- Сотрудники оформляются официально.

- О приеме их на работу работодатели информируют все фонды и необходимые госслужбы.

- Любую юридическую консультацию по оформлению бизнеса можно получить в МФЦ.