Содержание

- МБП — что это? Учет малоценных и быстроизнашивающихся предметов. Что важно помнить для корректного заполнения акта

- Какой лимит стоимости ОС в 2016 году в бухгалтерском учете

- Какой лимит стоимости ОС в налоговом учете

- Как отразить разницу

- МБП в бухгалтерии

- Что относится к МБП в бухгалтерии: перечень и критерии

- Учет МБП в 2017 году

- Как контролировать наличие МБП после списания стоимости

- Особенности списания МБП

- Когда следует составлять акт на списание малоценных предметов

- Что важно помнить для корректного заполнения акта

- Итоги

- Лимит основных средств в 2016 году в целях НУ и БУ

- Последствия введения нового стоимостного лимита

- Порядок применения лимита стоимости основных средств для ОСНО и УСНО

- МБП расшифровка в бухгалтерии

- Какие товары относятся к МБП

- Варианты работы с МБП

- О действующем ПБУ для МБП

МБП — что это? Учет малоценных и быстроизнашивающихся предметов. Что важно помнить для корректного заполнения акта

Лимит стоимости ОС в 2016 году в бухгалтерском учете прежний — 40 тыс. руб. А вот в налоговом учете другая граница. Там с 1 января к основным средствам относят активы дороже 100 тыс. руб. Все, что дешевле, списывают в расходы сразу.

Какой лимит стоимости ОС в 2016 году в бухгалтерском учете

В бухучете списывайте через амортизацию имущество, которое обладает признаками ОС и стоит дороже 40 тыс. руб.

Признаками ОС обладает актив, который:

Предназначен для производственной, управленческой деятельности или для сдачи в аренду;

Компания не планирует перепродавать;

Способен приносить в будущем доход.

Лимит стоимости ОС в 2016 году в бухгалтерском учете компания должна закрепить в учетной политике. 40 тыс. — это максимальная граница. Организация вправе выбрать и меньшую сумму. Но не большую. Имущество дороже 40 тыс. руб. в бухучете можно списать только через амортизацию.

Какой лимит стоимости ОС в налоговом учете

Служат больше 12 месяцев;

Стоят дороже 100 тыс. руб.

Раньше в налоговом учете амортизировали имущество от 40 тыс. руб.

Начали использовать ОС раньше? Тогда руководствуйтесь прежними правилами. Амортизируйте имущество стоимостью от 40 тыс. руб.

Как отразить разницу

Итак, лимит стоимости ОС в 2016 году в бухгалтерском учете — 40 тыс., а в налоговом — 100 тыс. руб. Допустим, компания купит объект стоимостью от 40 тыс. до 100 тыс. руб. В бухучете такой актив будет амортизироваться, а в налоговом — нет. Поэтому тем компаниям, что применяют ПБУ 18/02, придется учитывать разницы.

Пример. Как учесть имущество стоимостью от 40 тыс. до 100 тыс. руб.

В декабре 2015 года компания купила компьютер. А в январе 2016 года ввела его в эксплуатацию. Стоимость покупки 70 800 руб., в том числе НДС — 10 800 руб.

Ежемесячная амортизация по компьютеру — 2000 руб.

В январе бухгалтер запишет:

ДЕБЕТ 08 субсчет «Приобретение объектов ОС» КРЕДИТ 60

— 60 000 руб.(70 800 — 10 800) — приобретен компьютер;

ДЕБЕТ 19 КРЕДИТ 60

— 10 800 руб. — отражен входной НДС;

ДЕБЕТ 01 КРЕДИТ 08 субсчет «Приобретение объектов ОС»

— 60 000 руб. — ввели в эксплуатацию компьютер;

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19

— 10 800 руб. — приняли к вычету НДС;

ДЕБЕТ 68 субсчет «Налог на прибыль» КРЕДИТ 77

— 12 000 руб. (60 000 руб. х 20%) — учли отложенное налоговое обязательство.

В налоговом учете компания спишет стоимость компьютера в расходы в момент покупки. А вот в бухучете он будет амортизироваться. Возникнет отложенное налоговое обязательство (ОНО).

С февраля и каждый месяц по мере амортизации объекта разница и ОНО будут погашаться проводками:

ДЕБЕТ 20 (25,26) КРЕДИТ 02

— 2000 руб. — начислена ежемесячная амортизация;

ДЕБЕТ 77 КРЕДИТ 68 субсчет «Налог на прибыль»

— 400 руб. (2 000 руб. х 20%) — погашена часть ОНО.

В любой компании имеется довольно солидный запас активов, именуемых малоценными быстроизнашивающимися предметами (МБП). Расшифровка в бухгалтерии этой группы активов именно в такой аббревиатуре сегодня не используется и не упоминается в Плане счетов , однако малоценка не исчезла из оборота компаний, и бухгалтеры по-прежнему учитывают ее. Рассмотрим, какие группы имущества относятся к МБП, для чего служат и как осуществляется учет МБП на предприятии.

МБП в бухгалтерии

До недавних пор МБП учитывались на сч. 12 «МБП», но в настоящее время его не используют в бухгалтерском учете. МБП – расшифровка в бухгалтерии применяемая давно и дающая точное определение данным предметам. Относят к ним инвентарь, приспособления, инструмент и специальную оснастку, используемые в процессе производства.

Несмотря на то, что эти ресурсы соответствуют характеристикам основных средств , учитывать их в составе этих активов невозможно из-за мизерной стоимости, несопоставимой с ценой объектов ОС. Поэтому к МБП относят активы, заготовленные или приобретенные непосредственно для нужд производства и способствующие увеличению получаемого дохода. Критерии, по которым приобретенные материалы отражаются в составе МБП, таковы:

- Срок службы до года или двух;

- Стоимость единицы не больше 40 т. р. Компании вправе закрепить в УП такое понятие, как максимальная стоимость МБП;

- Не подлежат последующей перепродаже.

Что относится к МБП в бухгалтерии: перечень и критерии

МБП — составляющая оборотных средств компании. В балансе предприятия стоимость их остатков на отчетную дату указывается в строке 1210 вместе со стоимостью производственных запасов. Учитываются МБП на счете 10 «Материалы» по отдельным субсчетам:

- 10/9 «Инвентарь и хозпринадлежности» для учета движения инвентаря, инструментов, других принадлежностей, обращающихся в компании;

- 10/10 «Спецоснастка и спецодежда на складе» обобщает учетную информацию о поступлении и динамики спецприспособлений, инструмента, оборудования и спецодежды на складах компании;

- 10/11 «Спецоснастка и спецодежда в эксплуатации» предназначен для учета этих активов в эксплуатации.

Отметим, что спецодежда/спецобувь не входит в группу МБП, так как подпадает в категорию активов, учитываемых особо.

Учет МБП в 2017 году

Первоначальная стоимость МБП включает затраты, понесенные компанией в процессе закупа или изготовления, т. е. оценивается малоценка по фактической себестоимости.

Поступление МБП отражается по д/ту сч. 10/9, 10.

МБП сроком эксплуатирования свыше года, отражаются на сч. 01/02. Проводки:

|

Операция |

Счета |

|

|

Поступили МБП сроком службы выше года |

||

|

Передача МБП в пользование |

||

|

Зачтен НДС |

||

|

Начислена амортизация (полностью или частями поквартальной разбивкой) |

||

|

Списание МБП (обязательно не ранее, чем объект будет полностью изношен) |

||

В бухучете МБП можно списать сразу же после оприходования:

- полностью при сроке эксплуатирования до 1 года;

- частями при 2-летнем использовании.

Стоимость МБП списывается и переносится в д/т счетов 20, 26, 44 в зависимости от того, где и на каком производстве (основном или вспомогательном) используются актив. Оприходование инвентаря производится по сч. 10/9. Он числится на счете, пока не перейдет в пользование. В это же время стоимость его списывается.

Списание МБП – проводки:

|

Операция |

Корреспонденция счетов |

|

|

Инвентарь принят к учету |

||

|

Списание |

||

Как контролировать наличие МБП после списания стоимости

Несмотря на то, что стоимость МБП списывается сразу или частично, она отражается в бухучете до полного износа. К тому же в компании за движением малоценных предметов должен быть установлен контроль, обеспечивающий их сохранность: количество единиц МБП (без суммы) регистрируют на забалансовом счете 012. Часто практикуют ведение учетных карточек по наименованиям объектов для отслеживания их наличия.

Ведение забалансового количественного учета позволяет:

- Контролировать движение МБП после списания стоимости;

- Обосновывать и подтверждать целесообразность расходования МБП;

- Владеть информацией о том, какие сотрудники отвечают за эксплуатацию инвентаря.

Особенности списания МБП

Для списания малоценных предметов со сроком службы до года применяют типовую форму № МБ-8. Обычно составлением этого документа оформляют ликвидацию имущества, эксплуатация которого стала невозможной в силу полной изношенности или порчи. Решение о ликвидации принимает и фиксирует в акте комиссия, созданная по распоряжению руководителя. Документ заверяется комиссионно, утверждается главой компании и является подтверждением списания МБП в бухучете.

представляет интерес для любой организации, особенно для малых фирм, у которых большая часть имущества не имеет значительной стоимости. О том, в каких случаях составляется такой документ, а также как его корректно оформить, пойдет речь в данной статье.

Когда следует составлять акт на списание малоценных предметов

В любой компании присутствует то или иное имущество, которое она использует в своей деятельности, но не отражает в бухучете в качестве основного средства (ОС), поскольку стоимость такого имущества не превышает 40 000 руб. Это могут быть, к примеру, компьютеры, сканеры, принтеры, некоторая офисная мебель и т. д.

О критериях отнесения к основным средствам подробнее читайте в статье «Методические указания по бухгалтерскому учету основных средств» .

Несмотря на то что такие объекты не считаются ОС, у них существует определенный срок службы, по истечении которого фирма больше не может их эксплуатировать. В такой ситуации возникает необходимость списания указанных объектов имущества.

Для этих целей составляется специальный акт.

ОБРАТИТЕ ВНИМАНИЕ! В настоящее время единой, обязательной для всех фирм формы рассматриваемого акта не установлено. Вместе с тем до 2013 года таковым выступал шаблон МБ-8, утвержденный постановлением Госкомстата РФ от 30.10.1997 № 71а.

Поэтому при списании малоценного имущества в 2017 году фирма может использовать типовую форму акта МБ-8 или оформить акт списания, разработанный самостоятельно. Решение о том, какая форма будет применяться для этой цели, закрепляют в учетной политике.

Скачать типовую форму МБ-8 вы можете у нас на сайте.

Документальному оформлению факта списания должно предшествовать решение специальной комиссии о том, что конкретный малоценный объект далее нецелесообразно использовать в работе.

Рассматриваемый документ оформляется в 1 экземпляре. Как только акт составлен, а списанное имущество передано в кладовую как утиль, такой документ следует передать в бухгалтерию компании.

О процедуре, применяемой при списании ОС, читайте в материале «Унифицированная форма № ОС-4 — акт о списании объекта ОС» .

Что важно помнить для корректного заполнения акта

Заполнение акта по форме МБ-8 не представляет каких-либо сложностей. В нем, в частности, требуется указать:

- наименование списываемого объекта;

- его номенклатурный и инвентарный номера;

- единицу измерения;

- стоимость и количество списываемых объектов (если они однотипны);

- номер паспорта списываемого предмета;

- дату, когда начата эксплуатация объекта;

- дату и причину списания.

После того как акт заполнен и оформлен, в конце документа ставят свои подписи как председатель комиссии, так и все ее члены, указывая инициалы и должности.

Завершает процедуру оформления акта кладовщик, который проставляет дату приема на склад списываемого малоценного имущества.

Аналогичным должен быть и состав сведений, отражаемых в акте, разработанном самостоятельно.

Скачать заполненный образец, основанный на форме МБ-8, можно на нашем сайте.

ВАЖНО! Если одновременно решено списать сразу несколько предметов, акт МБ-8 необходимо оформить по отдельности на каждый такой предмет, если они относятся к разным видам. Общим акт может быть для нескольких однотипных предметов.

Итоги

Акт на списание малоценных и быстроизнашивающихся предметов составляется в тех случаях, когда компания решила списать переставшие быть пригодными к использованию предметы, необходимые для осуществления процесса работы, но в силу их незначительной стоимости не принимавшиеся в состав ОС. Составляется такой акт либо по типовой форме МБ-8, либо по собственному шаблону, также содержащему все необходимые сведения о выбывающем из использования объекте.

Малоценные и быстроизнашивающиеся предметы (МБП) — неприменяемая ныне в бухгалтерском учете категория имущества. К МБП относились хозяйственной инвентарь, инструменты и приспособления общего и специального назначения и другие средства труда, которые включались в состав средств в обороте.

В настоящее время применяется близкое понятие: — основные средства, стоимостью менее установленного законодательством предела, которые могут учитываются в расходах единовременно, а не через амортизацию.

Малоценные и быстроизнашивающиеся предметы (МБП) — неприменяемая ныне категория имущества в бухгалтерском учете. К МБП относились хозяйственной инвентарь, инструменты и приспособления общего и специального назначения и другие средства труда, которые включались в состав средств в обороте.

Те активы, которые ранее относились к МБП ныне признаются либо Основными средствами, либо материально-производственными запасами.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998 N 34н в редакции 1998 года определяло (п. 50):

50. Не относятся к основным средствам и учитываются в организациях в составе средств в обороте, а в бюджетных организациях — в составе малоценных предметов и других ценностей:

а) предметы со сроком полезного использования менее 12 месяцев, независимо от их стоимости;

б) предметы стоимостью на дату приобретения не более 100-кратного размера (для бюджетных организаций — 50-кратного) установленного законодательством Российской Федерации минимального размера месячной оплаты труда за единицу (исходя из их стоимости, предусмотренной в договоре) независимо от срока их полезного использования, за исключением сельскохозяйственных машин и орудий, строительного механизированного инструмента, оружия, а также рабочего и продуктивного скота, которые относятся к основным средствам независимо от их стоимости.

Руководитель организации имеет право установить меньший лимит стоимости предметов для принятия к бухгалтерскому учету в составе средств в обороте;

в) следующие предметы независимо от их стоимости и срока полезного использования:

орудия лова (тралы, неводы, сети, мережи и другие);

специальные инструменты и специальные приспособления (инструменты и приспособления целевого назначения, предназначенные для серийного и массового производства определенных изделий или для изготовления индивидуального заказа); сменное оборудование (многократно используемые в производстве приспособления к основным средствам и другие вызываемые специфическими условиями изготовления продукции устройства — изложницы и принадлежности к ним, прокатные валки, фурмы воздушные, челноки, катализаторы и сорбенты твердого агрегатного состояния и т.п.);

специальная одежда, специальная обувь, а также постельные принадлежности;

форменная одежда, предназначенная для выдачи работникам организации; одежда и обувь в организациях здравоохранения, просвещения и других, состоящих на бюджете;

временные (нетитульные) сооружения, приспособления и устройства, затраты по возведению которых относятся на затраты строительных работ в составе накладных расходов;

предметы, предназначенные для сдачи в аренду по договору проката;

молодняк животных и животные на откорме, птица, кролики, пушные звери, семьи пчел, а также служебные собаки, подопытные животные;

многолетние насаждения, выращиваемые в питомниках в качестве посадочного материала;

г) бензомоторные пилы, сучкорезки, сплавной трос, сезонные дороги, усы и временные ветки лесовозных дорог, временные здания в лесу сроком полезного использования до 24 месяцев (передвижные обогревательные домики, котлопункты, пилоточные мастерские, бензозаправки и т.д.).

Для учета МБП применялся отдельный счет бухгалтерского учета СЧЕТ 12 «МАЛОЦЕННЫЕ И БЫСТРОИЗНАШИВАЮЩИЕСЯ ПРЕДМЕТЫ» («План счетов бухгалтерского учета финансово — хозяйственной деятельности предприятий и Инструкция по его применению» (утв. Приказом Минфина СССР от 01.11.1991 N 56)):

«Счет 12 «Малоценные и быстроизнашивающиеся предметы» предназначен для обобщения информации о наличии и движении принадлежащих предприятию малоценных и быстроизнашивающихся предметов, хозяйственного инвентаря, инструментов и приспособлений общего и специального назначения и других средств труда, которые в соответствии с установленным порядком включаются в состав средств в обороте. Здесь же учитываются эксплуатируемые предприятием временные (нетитульные) сооружения, приспособления и устройства. Готовая форменная одежда, предназначенная для выдачи работникам предприятия, подлежит учету на счете 12 «Малоценные и быстроизнашивающиеся предметы»; материалы для пошива указанной одежды учитывают на счете 10 «Материалы».»

Основные средства в 2016 году — минимальная стоимость их увеличена законодателем в налоговом учете (НУ). Вместе с тем для бухгалтерского учета (БУ) лимит основных средств в 2016 году оставлен прежним.

Лимит основных средств в 2016 году в целях НУ и БУ

В НУ начиная с 01.01.2016 объекты стоимостью до 100 000 руб. включительно относятся к материалам и могут быть списаны в расходы в момент их приобретения (при использовании налогоплательщиком ОСНО) или в момент оплаты и оприходования (при применении компанией УСНО). Указанные новшества утверждены законом от 08.06.2015 № 150-ФЗ, вносящим изменения в ст. 256, 257 НК РФ.

ВНИМАНИЕ! Гл. 25 НК РФ не позволяет регулировать учетной политикой лимит стоимости основных средств . Эта норма является императивной.

По смыслу БУ лимит отнесения объектов к материалам оставлен в размере 40 000 руб. включительно (п. 5 ПБУ 6/01; письмо Минфина России от 17.02.2016 № 03-03-07/8700).

ВНИМАНИЕ! В отличие от НУ, законодатель разрешил компаниям указанный норматив регулировать учетной политикой, но в пределах закрепленных законодательством ограничений. Эта норма является диспозитивной.

Таким образом, и до 01.01.2016 в учете организации могли возникнуть налогооблагаемые временные разницы (далее — НВР) и соответствующие им отложенные налоговые обязательства (далее — ОНО), при условии закрепления в бухгалтерской учетной политике лимита признания основных средств, отличного от такого лимита в НУ (пп. 12, 15, 18 ПБУ 18/02).

Последствия введения нового стоимостного лимита

1. В НУ списывать в расходы подавляющую часть офисной мебели и техники, инструмента и производственного инвентаря, прочего можно теперь значительно быстрее, что позволит компаниям получить значительную налоговую экономию и даст возможность налогоплательщику ускорить обновление парка основных средств, как это и предусматривалось законодателем.

Как учесть производственный инвентарь, см. в материале .

2. Разница между лимитами признания основных средств в НУ и БУ, разрешенная законодателем для урегулирования учетной политикой, после 01.01.2016 возникает для объектов основных средств стоимостью более 40 000 тыс. руб. в любом случае.

Таким образом, компаниям уже не удастся избежать возникновений НВР и применения ПБУ 18/02 в отношении объектов, стоимостью от 40 000 до 100 000 руб., что значительно усложнит ведение учета.

Как решить проблему сближения НУ и БУ в новых условиях, см. в материале .

3. Для организаций, имеющих незначительную налоговую прибыль, увеличение лимита списания стоимости основных средств для целей НУ приведет к возможному возникновению налоговых убытков, что негативно воспринимается налоговыми органами на местах. При этом возможность регулирования указанных налоговых расходов учетной политикой при прогнозировании будущих убытков организациям законодатель не предоставил.

Порядок применения лимита стоимости основных средств для ОСНО и УСНО

Для организаций, применяющих ОСНО, вопрос о применении указанного лимита при налогообложении не возникает; лимит признания основных средств действует в отношении объектов, введенных в эксплуатацию в 2016 г.

Однако для организаций, использующих УСНО, вопрос о применении нового лимита стоимости не так однозначен, поскольку списание:

- основных средств согласно п. 3 ст. 346.16 и п. 2 ст. 346.17 НК РФ производится равными долями;

- материальных расходов — в соответствии с подп. 5 п. 1 ст. 346.16 НК РФ производится в полной сумме

только после их оплаты.

При этом в обоих случаях правила учета одинаковы для организаций, применяющих ОСНО и УСНО: новый лимит применяется к объектам основных средств, введенным в эксплуатацию после 01.01.2016. Условия фактической оплаты для организаций на УСНО в этом случае являются второстепенными.

Увеличение лимита стоимости основных средств по смыслу НУ с 2016 года, бесспорно, дает компаниям большие преимущества с точки зрения налоговой экономии, при этом утяжеляя ведение и без того сложного в российских реалиях учета.

В отношении же указанной проблемы стоит отметить, что Департаментом регулирования бухгалтерского учета вопрос увеличения минимальной стоимости основных средств для целей БУ обсуждается.

ВНИМАНИЕ! Проекты НПА по бухгалтерскому учету размещены на официальном сайте Минфина РФ.

МБП расшифровка в бухгалтерии

Для тех, кто знаком с бухгалтерским учетом, известно, что учет малоценных быстроизнашивающихся предметов (МБП) является одним из самых значимых разделов. Любое предприятие сталкивается с этим понятием во время своего существования. К сожалению, не все знают, что же представляют собой МБП.

Существует категория продуктов, отнесение которых к основным средствам невозможно. Их и выделили в особую группу под названием МБП.

Какие товары относятся к МБП

Под МБП понимают те средства труда, стоимость которых относится к запасам организации. Чтобы выявить, является тот или иной товар МБП, определяют:

- его закупочную цену;

- срок его службы.

Нельзя забывать, что часть МБП входит в группу материально-производственных запасов, которым присущи следующие особенности:

- стоимость их не принимается во внимание;

- использовать их на предприятии можно не больше года.

Нередко складывается ситуация, когда ответственное лицо затрудняется отнести тот или иной предмет к МБП. Существует максимальная стоимость этой категории товаров. Это позволяет отнести к МБП спецовки, технику, посуду, различные бытовые предметы и прочее. Иногда на срок службы не обращают внимания. Это относится к бензопилам, узкоспециализированным приспособлениям и инструментам, сменным деталям. По сути, к МБП можно отнести товары, удовлетворяющие одной из совокупности критериев:

- срок эксплуатации превышает 12 месяцев, а цена ниже установленной стоимости;

- цена товара входит в стоимостной диапазон, а его срок службы составляет менее года;

- цена выше заявленной, как и срок службы (частные случаи);

- цена и срок эксплуатации входят в установленные рамки.

Варианты работы с МБП

Существует два способа работы с МБП, которые были выработаны на практике и использовались длительное время:

- Учет на 12 счете. При этом оприходование осуществлялось по полной стоимости, а уже каждый месяц списывалась 1/12 этой цены. Такой механизм использовался вне зависимости от их срока годности. Товар мог стать уже негодным, а на бумаге он все еще числился на учете.

- Товар приходовался с уже 50% износа. Оставшаяся часть износа начислялась в момент списания МБП.

Чаще всего использовали все-таки именно второй вариант, так как он был проще с бухгалтерской точки зрения. И все же, у обоих методов были существенные недостатки.

Была еще одна категория товаров, цена которых была очень мала. Бухгалтер их учитывал в качестве расхода сразу же, считая, что амортизацию и износ в данной ситуации начислять не имеет смысла. Это тоже очень сомнительный факт. Все вместе это натолкнуло на мысль о необходимости разработки более четкого руководства работы с МБП. В какой-то момент эту категорию даже вычеркнули, хотя, по факту, проблема никуда не ушла.

О действующем ПБУ для МБП

Сегодня работа бухгалтера с МБП ведется в соответствии с ПБУ 5/98 «Учет материально-производственных запасов». В нем определено, что все МБП имеют следующие стадии:

- поступление;

- эксплуатация;

- выбытие.

В зависимости от жизненного цикла товаров их учитывают одним из таких способов:

- поступление;

- выдача;

- переход в эксплуатацию;

- износ;

- списание.

При этом при поступлении и выдаче МБП учитываются точно также как и материалы. Эксплуатация данной категории товара в учете отображается по-своему. Тут важную роль играет разновидности используемого учета и списания. Особенности учета таковы:

- Если стоимость МБП не превышает 1/20 имеющегося ценового лимита, то списание этих товаров происходит во время их выдачи в эксплуатацию.

- Если цена МБП выше 1/20 установленной стоимости, то проводится амортизация. При этом берется во внимание объем выпускаемой готовой продукции.

Во втором случае амортизация может начисляться следующими способами:

- Процентным. Тут могут воспользоваться такими вариантами – амортизировать сразу же во время перехода в производство; половину амортизировать при начале эксплуатации, а остальную часть уже при выбытии.

- Линейным. При этом соотносят срок эксплуатации товара с нормой выпуска.

Оприходование, амортизация и списание товара

Тут все довольно просто:

- ответственные лица учитывают поступившие товары;

- они же проверяют сохранность имеющихся МБП;

- сотрудники высчитывают цену единицы товара;

- они же следят за сроками службы МБП и проводят списание при необходимости.

В 2014 году появилось нововведение – во время ввода МБП в эксплуатацию износ сразу начисляют не весь сразу, а только наполовину. Оставшаяся часть начисляется только во время списания товаров. Если МБП поступают в организацию, обязательно назначаются люди, ответственные за них. После этого проводится инвентаризация – каждый предмет получает свой инвентарный номер.Когда срок службы МБП заканчивается, его обязательно списывают, что указывается в специальном акте, имеющем установленную форму.

Как определяются цены МБП для учета на балансе предприятия

Организации сами определяют тот предел, который позволяет отнести тот или иной товар к МБП. Такая политика для предприятия очень выгодна, ведь, по факту, к этой категории при желании можно отнести и часть основных средств.Нужно отметить, что в стоимость МБП относят еще и расходы по их приобретению и транспортировке.

Российское законодательство, даже не смотря на наличие ПБУ 5/98, сегодня все же не до конца регулирует работу организации с малоценными быстроизнашивающимися предметами. Это позволяет предприятиям использовать несовершенство правовых актов в свою пользу при грамотном ведении бухгалтерского учета.

В любой компании имеется довольно солидный запас активов, именуемых малоценными быстроизнашивающимися предметами (МБП). Расшифровка в бухгалтерии этой группы активов именно в такой аббревиатуре сегодня не используется и не упоминается в Плане счетов, однако малоценка не исчезла из оборота компаний, и бухгалтеры по-прежнему учитывают ее. Рассмотрим, какие группы имущества относятся к МБП, для чего служат и как осуществляется учет МБП на предприятии.

Списание малоценных и быстроизнашивающихся предметов в 2019 году

Что такое малоценка в бухгалтерском учете?

Финансовый консультант по оптимизации налогообложения. Работаю в фирме, которая занимается аутсорсингом бухгалтерских и юридических вопросов. Помогаем своим клиентам сэкономить на бухгалтерах и юристах. Люблю все оптимизировать, в том числе свои расходы.

Учет малоценного и быстроизнашивающегося имущества (МБП) на предприятии в 2018 году

На предприятии ведется учет капитала, оборотных и необоротных активов. Так же важно правильно регистрировать движение менее дорогого имущества, которое относится к малоценным и быстроизнашиваемым предметам. В статье расскажем про учет малоценки (МБП), дадим примеры проводок.

Длительное время малоценные и быстроизнашиваемые предметы учитывались на счете 13.

К ней относят текущие активы, для которых:

- стоимость – за одну единицу не больше, чем 40 тыс. руб.;

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

Малоценное имущество зачисляется в текущие активы, а их стоимость списывается на издержки:

- полностью, при условии, что срок эксплуатации составляет год;

- по частям, когда тот – 2 года.

Хотя МБП и списываются, но продолжают отражаться в бухучете (в налоговом нет) в составе МПЗ. А на предприятии за их движением должен осуществляться постоянный контроль, чтобы обеспечить сохранность. Именно для сохранности физической малоценка даже с нулевой стоимостью учитывается в документации.

Пример №1. Организация купила шкаф для бумаг, заплатив за него 25 тыс. руб. (без НДС). Данное приобретение относится к мебели, то есть, к основным средствам. Но поскольку его стоимость меньше установленного лимита (40 тыс. руб.), стол относится к малоценке. 25 тыс. руб. списывается на расходы по управлению сразу же, при вводе в эксплуатацию.

Положениями о ведении учета предусматривается несколько вариантов оценки МПЗ. Она может проводиться по себестоимости:

- каждой отдельной приобретенной единицы;

- средневзвешенной;

- первых по времени закупки материалов (метод ФИФО).

Малоценка – это особенная составная материальных запасов. Первоначальная стоимость МБП содержит все затраты, которые понесло предприятие во время закупки. Это отражается в соответствующей первичной документации.

Исходя из этого, в приказе об учетной политике необходимо записать, что МБП оценивается исходя из фактической себестоимости каждой отдельной единицы. При этом следует не забыть добавить сумму расходов на ее покупку. Здесь же закрепляется перечень первичной документации. С ее помощью будет прослеживаться движение МБП от оприходования до списания.

Малоценное имущество следует приходовать на сч. 10. У него есть несколько дополнительных субсчетов, среди которых следует определить тот, который наиболее подходит для конкретного вида материалов.

В бухучете малоценное имущество можно списать в тот же день, когда оно было оприходовано. Факт оплаты в данном случае не имеет значения. Количество малоценки следует регистрировать на забалансовом счете. Также можно на каждый отдельный объект завести унифицированную карточку.

Магнолия» обновила велосипедный парк, закупив пять новых образцов. Стоимость одного составила 12 тыс. 1830 руб. НДС). Общая стоимость закупки товара – 60 тыс.

| Счета | Сумма, руб. | Описание | |

| Дебет | Кредит | ||

| 10 | 60 | 50 850 (60 000-9150) | затраты на закупку отмечены |

| 19 | 60 | 9150 | входной НДС учтен |

| 60 | 51 | 60 000 | перечисление денег продавцу |

| 68 | 19 | 9150 | НДС предъявлен к вычету |

| 20 | 10 | 50 850 | списана стоимость велосипедов при передаче их в пункт проката |

Для того чтобы списать МБП, срок службы которых до года, используется стандартная форма МБ-8. Его целесообразно составить, когда недорогое имущество полностью износилось и стало непригодным для того, чтобы использовать его по назначение и дальше.

Решение о списании малоценки принимает ликвидационная комиссия. Она назначается руководителем и сотрудничает с работниками бухгалтерии. Малоценное имущество нужно отражать при списании по фактической себестоимости. Документ подписывается каждым членом комиссии, утверждается руководителем и отправляется в бухгалтерию. На его основании учетный работник списывает малоценку с учета.

МБП. Расшифровка в бухгалтерии

В любой компании имеется довольно солидный запас активов, именуемых малоценными быстроизнашивающимися предметами (МБП).

Расшифровка в бухгалтерии этой группы активов именно в такой аббревиатуре сегодня не используется и не упоминается в Плане счетов, однако малоценка не исчезла из оборота компаний, и бухгалтеры по-прежнему учитывают ее.

Рассмотрим, какие группы имущества относятся к МБП, для чего служат и как осуществляется учет МБП на предприятии.

Мбп в бухгалтерии

До недавних пор МБП учитывались на сч. 12 «МБП», но в настоящее время его не используют в бухгалтерском учете. МБП – расшифровка в бухгалтерии применяемая давно и дающая точное определение данным предметам. Относят к ним инвентарь, приспособления, инструмент и специальную оснастку, используемые в процессе производства.

Несмотря на то, что эти ресурсы соответствуют характеристикам основных средств, учитывать их в составе этих активов невозможно из-за мизерной стоимости, несопоставимой с ценой объектов ОС.

Поэтому к МБП относят активы, заготовленные или приобретенные непосредственно для нужд производства и способствующие увеличению получаемого дохода.

Критерии, по которым приобретенные материалы отражаются в составе МБП, таковы:

- Срок службы до года или двух;

- Стоимость единицы не больше 40 т. р. Компании вправе закрепить в УП такое понятие, как максимальная стоимость МБП;

- Не подлежат последующей перепродаже.

Что относится к Мбп в бухгалтерии: перечень и критерии

МБП – составляющая оборотных средств компании. В балансе предприятия стоимость их остатков на отчетную дату указывается в строке 1210 вместе со стоимостью производственных запасов. Учитываются МБП на счете 10 «Материалы» по отдельным субсчетам:

- 10/9 «Инвентарь и хозпринадлежности» для учета движения инвентаря, инструментов, других принадлежностей, обращающихся в компании;

- 10/10 «Спецоснастка и спецодежда на складе» обобщает учетную информацию о поступлении и динамики спецприспособлений, инструмента, оборудования и спецодежды на складах компании;

- 10/11 «Спецоснастка и спецодежда в эксплуатации» предназначен для учета этих активов в эксплуатации.

Отметим, что спецодежда/спецобувь не входит в группу МБП, так как подпадает в категорию активов, учитываемых особо.

Первоначальная стоимость МБП включает затраты, понесенные компанией в процессе закупа или изготовления, т. е. оценивается малоценка по фактической себестоимости.

Поступление МБП отражается по д/ту сч. 10/9, 10.

| Операция | Счета | |

| Д/т | К/т | |

| Приняты к учету МБП сроком службы до года от поставщика | 10/9,10 | 60 |

| НДС | 19 | 60 |

| Приняты к учету МБП, изготовленные на вспомогательных производствах компании | 10/9,10 | 20, 23 |

МБП сроком эксплуатирования свыше года, отражаются на сч. 01/02. Проводки:

| Операция | Счета | |

| Д/т | К/т | |

| Поступили МБП сроком службы выше года | 08 | 60 |

| НДС | 19 | 60 |

| Передача МБП в пользование | 01 | 08 |

| Зачтен НДС | 68 | 19 |

| Начислена амортизация (полностью или частями поквартальной разбивкой) | 20, 23 | 02 |

| Списание МБП (обязательно не ранее, чем объект будет полностью изношен) | 02 | 01 |

В бухучете МБП можно списать сразу же после оприходования:

- полностью при сроке эксплуатирования до 1 года;

- частями при 2-летнем использовании.

Стоимость МБП списывается и переносится в д/т счетов 20, 26, 44 в зависимости от того, где и на каком производстве (основном или вспомогательном) используются актив. Оприходование инвентаря производится по сч. 10/9. Он числится на счете, пока не перейдет в пользование. В это же время стоимость его списывается.

Списание МБП – проводки:

| Операция | Корреспонденция счетов | |

| Д/т | К/т | |

| Инвентарь принят к учету | 10/9 | 60 |

| Списание | 20,23,26 | 10/9 |

Несмотря на то, что стоимость МБП списывается сразу или частично, она отражается в бухучете до полного износа.

К тому же в компании за движением малоценных предметов должен быть установлен контроль, обеспечивающий их сохранность: количество единиц МБП (без суммы) регистрируют на забалансовом счете 012.

Часто практикуют ведение учетных карточек по наименованиям объектов для отслеживания их наличия.

Ведение забалансового количественного учета позволяет:

- Контролировать движение МБП после списания стоимости;

- Обосновывать и подтверждать целесообразность расходования МБП;

- Владеть информацией о том, какие сотрудники отвечают за эксплуатацию инвентаря.

Для списания малоценных предметов со сроком службы до года применяют типовую форму № МБ-8.

Обычно составлением этого документа оформляют ликвидацию имущества, эксплуатация которого стала невозможной в силу полной изношенности или порчи.

Решение о ликвидации принимает и фиксирует в акте комиссия, созданная по распоряжению руководителя. Документ заверяется комиссионно, утверждается главой компании и является подтверждением списания МБП в бухучете.

Мбп стоимость в 2019 году

В указанном документе определяются показатели отнесения к ОС, а также методология учета. Внимание! Среди выше упомянутых признаков ОС не указан еще один важный критерий — его цена. Согласно ПБУ к основным средствам нужно относить имущество, стоимость покупки которого установлена от 40000 рублей.

Выделяют такие ОС: Здания. Сооружения (временные постройки, мосты и т.д.).

Передаточные устройства. Машины и оборудование. Транспортные средства. Инструменты.

Основные средства в бухгалтерском учете в 2019 году

Чтобы разобраться, что входит в основные средства, обратимся к их видам. Но прежде, определим основные критерии отбора активов.

Таким образом, к примерам ОС можно отнести здания, сооружения, оборудование, компьютеры, автомобили, инструменты, многолетние насаждения и др.

Но необходимо учитывать и еще один немаловажный критерий, – стоимость основных средств.

Для бухгалтерского и налогового учета она разная.

В бухучете актив признается основным средством, если его стоимость свыше 40 000 рублей.

До какой суммы считается малоценка в бухгалтерии

Более подробно об учете: этапы, особенности, нюансы Каждое предприятие ведет учет МБП. Как это происходит на практике?

Алгоритм прост:

- Контролирует сроки эксплуатации.

- Списывает изношенные МБП.

- Бухгалтерия организации приходует товары.

- Осуществляет контроль за сохранностью.

- Определяет стоимость малоценных быстроизнашивающихся предметов.

С 2014 года при передаче вещей в эксплуатацию износ БМП начисляют не на всю стоимость, а на половину за минусом остаточной.

Остаток в 50 % начисляют уже при списании. При передаче малоценных быстроизнашивающихся товаров в пользование их закрепляют за материально ответственными людьми.

ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

, налогоплательщик, начиная от 01 января 2015 года, вправе списывать стоимость имущества, не являющегося амортизируемым, в течение более чем одного отчетного периода.

Как вести учет малоценных основных средств

На ОС, стоящие более 100 000 рублей, следует начислять амортизацию в соответствии с выбранным способом. Напомним, что в 2019 году предусмотрены три метода начисления амортизации:

- линейный — единственный доступный метод до этого года;

- метод списания стоимости пропорционально производимой продукции.

- метод уменьшаемого остатка;

Следовательно, к «малоценке» можно отнести все имущество учреждения стоимостью до 100 000 рублей.

Организация обязана закрепить ключевые моменты учета ОС, в том числе и малоценного имущества, в своей учетной политике. В противном случае проблем с ФНС не избежать. В этом году новые федеральные стандарты бухучета кардинально скорректировали порядок признания объектов основных средств.

руб.;

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

Малоценное имущество зачисляется в текущие активы, а их стоимость списывается на издержки:

- по частям, когда тот – 2 года.

- полностью, при условии, что срок эксплуатации составляет год;

Хотя МБП и списываются, но продолжают отражаться в бухучете (в налоговом нет) в составе МПЗ.

А на предприятии за их движением должен осуществляться постоянный контроль, чтобы обеспечить сохранность. Пример №1.

Особенности учета малоценных и быстроизнашивающихся предметов

Руководство компании для внесения предметов в учет в составе оборотных средств имеет право устанавливать по ним ограничение стоимости, меньшее определенного нормативно, а также отнести предмет к основным фондам с учетом существенности его назначения и без учета его цены.

На предприятии МБП проходят этапы поступления, эксплуатации, выбытия из использования. Соответственно, выделяют группы учетных операций: учет прихода, передачи для использования, износа и списания (ликвидации).

Прежде объекты быстроизнашивающегося профиля и малой ценности зачислялись на счет 12, после введения новых учетных правил стоимость остатков по предметам на отчетную дату формируется вместе со стоимостью запасов для производства по 10 счету («Материалы») по субсчетам, учитывающим: размещаемые на складе специальные оснастка и одежда (с/сч.

Критерии отнесения к основым средствам (40000 или 100000) или МБП

Основными средствами может быть признано имущество, которое:предназначено для использования в производственной (управленческой) деятельности организации или для передачи в аренду;не предназначено для перепродажи;способно приносить доход в будущем.Примечание: Пункты 4 и 5 ПБУ 6/01.

В частности, в состав основных средств могут входить:здания, сооружения;рабочие и силовые машины и оборудование;измерительные и регулирующие приборы и устройства;вычислительная техника;транспортные средства;инструмент, производственный и хозяйственный инвентарь и принадлежности;земельные участки;объекты природопользования;капитальные вложения в земельные участки (затраты на коренное улучшение земель) и в арендованные основные средства.Примечание: пункт 5 ПБУ 6/01.Все зависит от стоимости объектов непроизводственного назначения.Критерии признать основным средством, определены в пункте 4 ПБУ 6/01.

Основные средства, запасы, НМА: новые правила учета в 2019 году

Темы: , к.э.н., доцент, партнер группы консультационных и аудиторских компаний «Статус», преподаватель Центра переподготовки бухгалтеров и аудиторов МГУ им. М.В. Ломоносова к.э.н., доцент, партнер группы консультационных и аудиторских компаний «Статус», преподаватель Центра переподготовки бухгалтеров и аудиторов МГУ им.

М.В. Ломоносова

- Активы как объект бухгалтерского учета. Понятие будущих экономических выгод

- Сближение ФСБУ с МСФО: принципы, методология, перспективы

- Формирование первоначальной стоимости ОС в различных ситуациях

- Отражение затрат после принятия объекта ОС к учету

- Какие активы относятся к ОС.Новое в классификации ОС

- Действующий порядок бухгалтерского учета ОС: сложные ситуации

- Какие активы относятся к ОС. Новое в классификации ОС

- Формирование первоначальной стоимости ОС в различных ситуациях

- Первичные документы по учету ОС. Единица учета ОС и инвентарный объект: соотношение понятий

- Отражение затрат после принятия объекта ОС к учету

- Первичные документы по учету ОС. Единица учета ОС и инвентарный объект: соотношение понятий

Стоимость малоценных и быстроизнашивающихся предметов в 2019 году

Т.е., отнестись к операции по передаче некого материального ресурса в эксплуатацию как к окончательному списанию его с баланса.

Нет, так нельзя. Это непрофессионально. Уважающий себя и свою профессию бухгалтер от такого предложения откажется категорически, просто вспомнив о важности неукоснительного соблюдения Положений о бухгалтерском учете. Так, тот же п.5 ПБУ 6/01 гласит:

«В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением»

Как правильно приходовать и списывать малоценку?

Малоценное имущество следует приходовать на сч.

10. У него есть несколько дополнительных субсчетов, среди которых следует определить тот, который наиболее подходит для конкретного вида материалов.

- предметы, используемые при арендных отношениях (по прокатному договору);

- устройства для ведения лова (неводы, сети);

- одежда (форменная) для сотрудников коммерческой организации, в бюджетных структурах – одежда и обувь;

- постройки и устройства временного типа, издержки по которым подлежат отнесению к накладным тратам при осуществлении работ строительного характера;

- растения и насаждения (многолетний материал, подготавливаемый в питомниках);

- некоторые виды животных, птиц (пушные, на откорме, молодняк, пчелиные семьи, кролики, служебные собаки);

- временные с периодом эксплуатации до 2 лет (временные здания и пути, дороги сезонные, тросы для сплава, пилы бензомоторные).

К сведению! Предельная оценка имущества, отнесенного к МБП, корректируется МФ РФ.

Поступление малоценных объектов в размере начальной, т.е. фактической, стоимости отражается операциями:

Приход МБП с периодом использования, превышающим 12 месяцев, отражаются следующим образом:

Акт на списание малоценных и быстроизнашивающихся предметов

К ней относят текущие активы, для которых:

- стоимость – за одну единицу не больше, чем 40 тыс. руб.;

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

Малоценное имущество зачисляется в текущие активы, а их стоимость списывается на издержки:

- полностью, при условии, что срок эксплуатации составляет год;

- по частям, когда тот – 2 года.

Хотя МБП и списываются, но продолжают отражаться в бухучете (в налоговом нет) в составе МПЗ. А на предприятии за их движением должен осуществляться постоянный контроль, чтобы обеспечить сохранность.

Мбп — что это? учет малоценных и быстроизнашивающихся предметов

Внимание

В нем, в частности, требуется указать:

- наименование списываемого объекта;

- его номенклатурный и инвентарный номера;

- единицу измерения;

- стоимость и количество списываемых объектов (если они однотипны);

- номер паспорта списываемого предмета;

- дату, когда начата эксплуатация объекта;

- дату и причину списания.

После того как акт заполнен и оформлен, в конце документа ставят свои подписи как председатель комиссии, так и все ее члены, указывая инициалы и должности. Завершает процедуру оформления акта кладовщик, который проставляет дату приема на склад списываемого малоценного имущества. Аналогичным должен быть и состав сведений, отражаемых в акте, разработанном самостоятельно.

Скачать заполненный образец, основанный на форме МБ-8, можно на нашем сайте.

Малоценные и быстроизнашивающиеся предметы 2018 стоимость

НДС);

Списание цены МБП производится на счета 20, 25, 26, 44 в зависимости от места его использования (вспомогательное или основное производство) проводками:

- Дебет сч. 10/9 / Кредит сч. 60 (принятие в учет МБП).

- Дебет сч. 20 (25, 26, 44) / Кредит сч. 10/9 (списание предмета после его полного износа).

К сведению! Непосредственно после оприходования разрешается списывать в полном объеме объекты со сроком эксплуатации до 12 месяцев или же частями объекты, по которым предусматривается использование в течение 2 лет. Несмотря на возможность полного или частичного списания, оценка МБП в бухучете отражается до своего полного износа.

Действующая редакция

Потому выбирают один из двух способов учета МБП (что это такое – мы подробно расписали выше), согласно учетной политике предприятия. Существует специальный акт списания.

Образец такого документа, представленный на фото ниже, поможет сориентироваться начинающим бухгалтерам в этом вопросе. Бывает, что МБП, выданные в пользование, сразу списываются: дебет счетов 20, 23, 26, 25, 31, 43. Или ДТ 29, 08, 88, 81, 96. Кредит счета 12, на субсчет 1.

Счета для учета МБП Для учета передвижения МБП и их износа используют разные счета: 13, 12, 15, 16, 48… Все действия, связанные с поступлением МБП, — такие же, как и при учете материалов, т. е. используются 15, 16 счета. Тогда все операции отражают предварительно в ДТ15.

Далее приходуют и списывают на 16 счет МБП.

Вышедшие из строя предметы оформляют через акт выбытия.

Важно

Акт на списание малоценных и быстроизнашивающихся предметовАкт на списание малоценных и быстроизнашивающихся предметов по форме MБ-8 применяется для оформления списания изношенных и непригодных для дальнейшего использования малоценных и быстроизнашивающихся предметов. Код по форме ОКУД 0320004.Составляется в одном экземпляре комиссией. После сдачи списанных предметов в кладовую для утиля акт с распиской кладовщика сдается в бухгалтерию.

На разные виды малоценных и быстроизнашивающихся предметов акты на списание составляются отдельно.Для отражения ввода и движения имущества, перешедшего согласно правилам бухгалтерского учета в состав основных средств из категории малоценных и быстроизнашивающихся предметов, могут использоваться унифицированные формы первичной учетной документации N МБ-2, N МБ-4, N МБ-7, N МБ-8.

Списание малоценных и быстроизнашивающихся предметов в 2018 году

Руководство компании для внесения предметов в учет в составе оборотных средств имеет право устанавливать по ним ограничение стоимости, меньшее определенного нормативно, а также отнести предмет к основным фондам с учетом существенности его назначения и без учета его цены. Бухучет МБП в организации На предприятии МБП проходят этапы поступления, эксплуатации, выбытия из использования. Соответственно, выделяют группы учетных операций: учет прихода, передачи для использования, износа и списания (ликвидации). Прежде объекты быстроизнашивающегося профиля и малой ценности зачислялись на счет 12, после введения новых учетных правил стоимость остатков по предметам на отчетную дату формируется вместе со стоимостью запасов для производства по 10 счету («Материалы») по субсчетам, учитывающим:

- размещаемые на складе специальные оснастка и одежда (с/сч.

Скачать образец формы № МБ-8 ВАЖНО! Если одновременно решено списать сразу несколько предметов, акт МБ-8 необходимо оформить по отдельности на каждый такой предмет, если они относятся к разным видам. Общим акт может быть для нескольких однотипных предметов.

Итоги Акт на списание малоценных и быстроизнашивающихся предметов составляется в тех случаях, когда компания решила списать переставшие быть пригодными к использованию предметы, необходимые для осуществления процесса работы, но в силу их незначительной стоимости не принимавшиеся в состав ОС.

Составляется такой акт либо по типовой форме МБ-8, либо по собственному шаблону, также содержащему все необходимые сведения о выбывающем из использования объекте.

В нем значится НДС – 228,75. Бумага передана для использования.

Бухгалтерские записи: Дебет Кредит Сумма Операция 60 71 1500,00 Получен авансовый отчет 10 60 1271,25 Бумага оприходована 19 60 228,75 НДС входной к вычету принят 26 (44) 10 1271,25 Товар отправлен в работу Особенности учета малоценки при УСНО. Отличия от ОСНО Поскольку малоценка не входит в состав основных средств, ее можно списывать на расходы по УСНО.

Но это позволено сделать только после того, как МБП запущены в работу. Списанию подлежит стоимость только тех МБП, которые действительно участвуют в процессе производства продукции. Например, при покупке холодильника для обеспечения хранения готовой продукции, его стоимость включается в расходы при УСНО.

Когда же тот куплен для бытовой комнаты, то наличие его стоимости в расходах неоправданно.

Мбп до какой суммы в 2019

Весь контент на сайте газеты «Учет. Налоги. Право» предназначен только для профессионального использования и содержит комментарии экспертов, формы и образцы документов.

Минимальная стоимость основных средств в бухгалтерском учете в 2019 году.

Основным нормативным актом, регулирующим учет основных средств, является ПБУ 6/01. Документ определяет показатели отнесения к основным средствам и методы учета. Одним из важных показателей учета объекта как основного средства — первоначальная стоимость.

В бухгалтерском учете в 2019 году она составляет 40 000 рублей. Ожидалось что с начала года в учете основных фондов произойдут существенные изменения.

В частности, в скором времени ПБУ 06/01 планируют поименовать как Федеральный стандарт бухгалтерского учета основных средств.

Проект стандарта разработал Фонд развития бухучета НРБУ «БМЦ» (с документом можно ознакомиться на сайте ).

Лимит стоимости основных средств в 2019 году

Переходный период 2019 год.

Новый стандарт будет приближен к МСФО (Международным стандартам финансовой отчетности). Согласно проекту, исчезнет стоимостной порог активов. Сейчас, как мы уже отметили, он составляет 40 тыс.

рублей. Но с 2019 года компании смогут назначить лимит стоимости основных средств и 100 тыс. рублей, тем самым сравнять его с налоговым учетом. Согласно проекту, объект можно признать основным средством независимо от стадии его готовности к использованию.

Например, если залили только фундамент постройки это неоконченное строительство.

Его тоже допустимо учесть по правилам, как для основных средств. Со стандартом компания будет вправе самостоятельно выбирать периодичность начисления амортизации.

Федеральный стандарт «Основные средства»

В Инструкции № 157н, которая в настоящее время является основополагающим документом по бухгалтерскому (бюджетному) учету, представлены только некоторые из них.

Познакомимся с приведенными в Стандарте понятиями.

Не относятся к основным средствам: непроизведенные активы; имущество, составляющее государственную (муниципальную) казну; права на разработку полезных ископаемых и запасов полезных ископаемых, таких как нефть, природный газ и аналогичные невозобновляемые ресурсы; материальные ценности, в том числе

Поступление малоценных объектов в размере начальной, т.е. фактической, стоимости отражается операциями:

Приход МБП с периодом использования, превышающим 12 месяцев, отражаются следующим образом:

К ней относят текущие активы, для которых:

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

- стоимость – за одну единицу не больше, чем 40 тыс.

руб.;

Первичный документ принятия к учету малоценки в 2019

10 плюс забалансовый учет — Время списания на издержки Сразу же при поступлении После запуска в эксплуатацию Включение в расходы в зависимости от места использования Ограничения отсутствуют.

На расходы списывается вся стоимость независимо от того, где малоценка используется – в производстве или в обеспечении качественных условий труда работников Обязательное условие – непосредственное использование в процессе изготовления продукции (обоснованные расходы) Упрощенцев законодательство не принуждает вести бухгалтерский учет.

Малоценка до какой суммы

Среднегодовая СОС — это величина, которая используется в процессе расчета итогового годового показателя налога на имущество.

В случае если учреждение фактически функционировало только лишь определенное количество месяцев, для вычисления ССОС учитывают 12 месяцев — общее число месяцев в году. Согласно п. 2 ст.

379 НК РФ, средняя стоимостная величина ОС определяется как сумма авансовых платежей по налогу на имущество за периоды в три, шесть и девять месяцев отчетного года.

Порядок вычисления ССОС регулируется НК РФ (абз.

— начало года, к.г. — конец года. Полная учетная цена: Ср. с. = Ср.

В 2019 году госучреждения должны начислять амортизацию по-новому

Согласно с 1 января 2019 года меняются правила начисления амортизации: Любые ОС, кроме библиотечного фонда До 10 тыс.

руб. включительно От 10 тыс. до 100 тыс. руб. включительно Свыше 100 тыс. руб. Библиотечный фонд До 100 тыс.

руб. включительно Свыше 100 тыс. руб. Новые правила относятся только к тем объектам, которые будут приниматься к учету в составе основных средств с 1 января 2019 года.

По объектам, отраженным на счете 101 00 до 1 января 2019 года, ().

В частности, не надо начислять амортизацию до 100% по объектам основных средств стоимостью от 40 тыс.

Не забывайте, порядок начисления амортизации существенно влияет на величину базы по налогу на имущество.

Этот вопрос актуален в связи с отменой начиная с 2019 года единой льготы по объектам движимого имущества , учтенным с 1 января 2013 года.

Согласно учреждение не может выбирать метод начисления амортизации произвольно.

Выбор метода амортизации надо обосновать – он должен наиболее точно отражать предполагаемый способ получения будущих экономических выгод или полезного потенциала.

Например, начисление амортизации «пропорционально объему продукции» позволяет учесть интенсивность использования оборудования, а если оборудование простаивает согласно этому методу амортизацию можно не начислять вовсе.

Если условия использования объекта меняются, с 1 января можно выбрать иной метод начисления амортизации.

Пересчитывать ранее начисленную амортизацию не нужно. Такие правила предусмотрены .

Учет малоценки (мбп) в 2019: бухучет способы оценки малоценного имущества

Для целей бухгалтерского учета списать стоимость недорого имущества, признаваемого МПЗ можно на одну дату вместе с оприходованием, независимо от факта оплаты. В заключение количество малоценных предметов регистрируется на забалансовом счете или при помощи ведения на каждый объект унифицированной карточки.

Инвентаризация — это проверка наличия имущества Клиники на определённую дату путём сличения фактических данных с данными учёта. Это основной способ фактического контроля за сохранностью имущественных ценностей.

Также проведение инвентаризации помогает достигать ряда побочных целей:

- контроль выполнения правил по обеспечению сохранности товарно-материальных ценностей,

- выявление товарно-материальных ценностей с истёкшим или истекающим сроком годности; испорченных,

- выявление неиспользуемых материальных ценностей с целью их реализации.

Инвентаризации могут быть сплошными (полными) или выборочными (частичными). Также инвентаризации делятся на плановые (проводимые по графику) и внезапные.

Заключительным этапом инвентаризации является определение её результатов. Возможны следующие варианты:

- совпадение учётных и фактических остатков,

- недостача (превышение учётных остатков над фактическими),

- излишки (превышение фактического остатка над учётным),

- пересортица (имущество одного наименования, но разных сортов находится одновременно в излишке и недостаче).

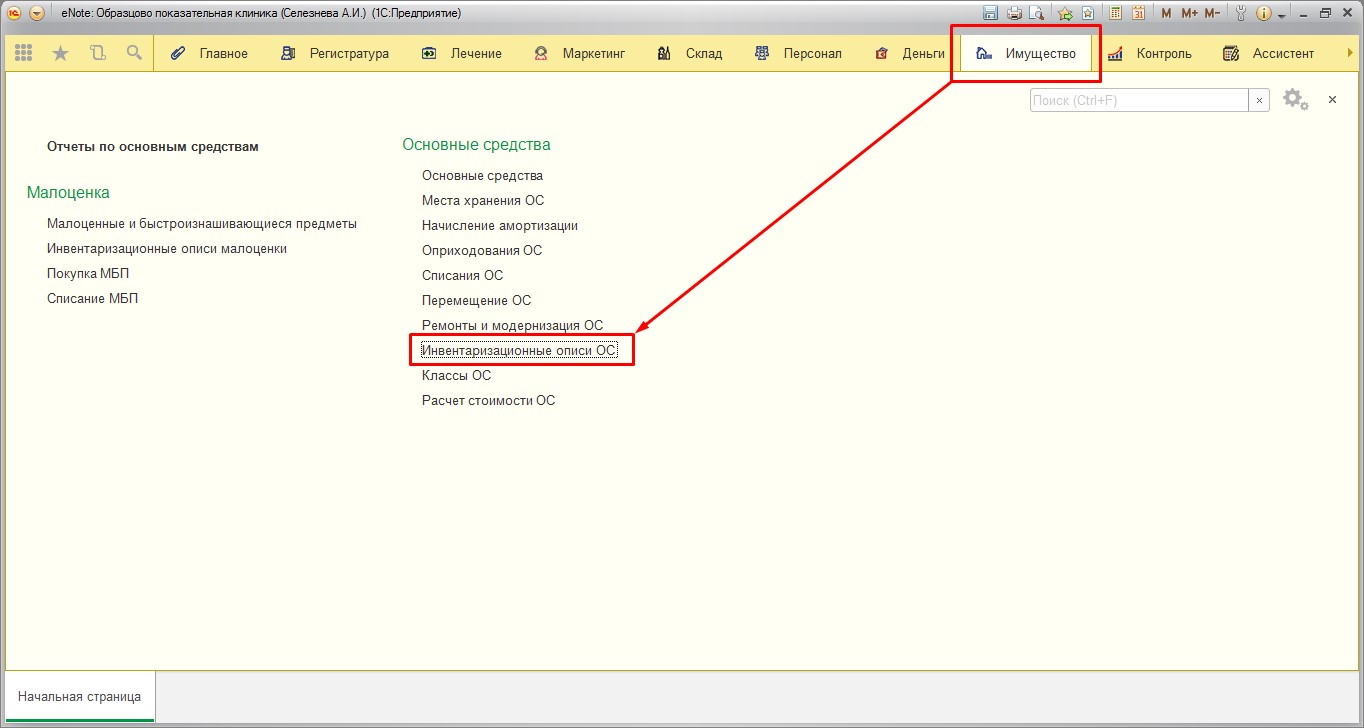

Инвентаризация Основных Средств

Для проведения инвентаризации ОС используются Инвентаризационные описи в разделе Имущество (Рис.1).

Рис.1 Раздел Имущество -> Инвентаризационные описи

Создается новый документ (Рис.2).

Рис.2 Создаем новый документ

После создания документа «Инвентаризация ОС» проверяется правильно ли выбрана клиника (Рис.3).

Рис.3 Проверяем правильно ли выбрана клиника

Все ОС закреплены за местом хранения или ответственным лицом, поэтому инвентаризация проводится по каждому месту хранения отдельно. Выбираем в документе место хранения или ответственное лицо (Рис.4).

Рис.4 Выбираем в документе место хранения или ответственное лицо

Режим Сводная инвентаризация позволяет списать все что числилось за местом хранения и не попало в таблицу Результаты инвентаризации (Рис.5).

Рис.5 Списываем все что числилось за местом хранения и не попало в таблицу Результаты инвентаризации

В таблицу Результат инвентаризации добавляются объекты ОС. Это можно сделать несколькими способами:

- При помощи кнопки «Добавить» объекты добавляются в таблицу по одному (Рис.6);

Рис.6 Добавляем объекты в таблицу по одному

- При помощи кнопки «Заполнить» -> Основными средствами из группы (таблица заполняется всеми ОС клиники или отдельной группой ОС) или»Заполнить» -> Всеми ОС по месту хранения (Рис.7);

Рис.7 Заполнения ОС

Когда список ОС заполнен, в колонку Количество вносятся данные о наличии ОС, выявленных в ходе инвентаризации (Рис.8).

Рис.8 Данные о наличии ОС

Кнопкой «Пересчитать» определяются результаты инвентаризации (эту кнопку нажимать не обязательно, функция носит информативный характер) (Рис.9).

Рис.9 Результаты инвентаризации

Автоматически заполняются программой колонка «Учетное количество» и колонка «Отклонение».

Если есть отклонения между учетными данными и фактически обнаруженными объектами ОС, то:

- обнаруженные излишки автоматически вносятся программой во вкладку Оприходование (Рис.10),

Рис.10 Обнаруженные излишки

при этом вручную указывается цена дооприходования и выбирается статья доходов, в счет которой будет оприходовано найденное ОС (Рис.11)

Рис.11 Вручную указываем цену дооприходования и выбираем статью доходов

- обнаруженные недостачи автоматически вносятся программой во вкладку Списание (Рис.12),

Рис.12 Обнаруженные недостачи

сумма заполняется программой и равна остаточной стоимости ОС, статья затрат выбирается вручную.

В левой части отображается итоговый результат инвентаризации в денежном эквиваленте (Рис.13).

Рис.13 Итоговый результат инвентаризации в денежном эквиваленте

При необходимости заполняется поле Комментарий (Рис.14).

Рис.14 Заполняем поле Комментарий

Кнопка «Документы» позволяет распечатать Результаты инвентаризации (Рис.15).

Рис.15 Можно распечатать результаты инвентаризации с помощью кнопки «Документы»

Пример печатного бланка «Списание и Оприходование ОС » (Рис.16).

Рис. 16 Пример печатного бланка

Инвентаризация МБП

При оформлении покупки Малоценных и Быстроизнашивающихся Предметов для каждого объекта (МБП) указывается место хранения или ответственное лицо за которым оно (МБП) закреплено.

Для того чтобы провести инвентаризацию МБП используют в разделе Имущество -> Инвентаризационные описи малоценки (Рис.17).

Рис.17 Раздел Имущество -> Инвентаризационные описи малоценки

Создается новый документ (Рис.18).

Рис.18 Создаем новый документ

Инвентаризация проводится по месту хранения или ответственному лицу, которое выбирается в соответствующей строке (Рис.19).

Рис.19 Выбираем место хранения или ответственное лицо

Рекомендуется проверить правильно ли выбрана клиника (Рис. 20).

Рис.20 Проверяем правильно ли выбрана клиника

В режиме Сводная ведомость списываются все МБП, закрепленные за выбранным местом хранения, которые не попали в таблицу Результат инвентаризации (Рис.21).

Рис.21 Все МБП которые не попали в таблицу Результат инвентаризации списываются в режиме Свободная ведомость

В правой части формы находится таблица Результат инвентаризации. Она заполняется предметами МБП при помощи:

- кнопки Добавить( В этом случае МБП добавляются в таблицу по одному (Рис.22);

Рис.22 Добавляем МБП в таблицу по одному

- кнопки Заполнить (в таблицу добавляется список из группы в каталоге МБП или все МБП, закрепленные за выбранным местом хранения (Рис.23)).

Рис.23 Добавляем МБП в таблицу группой

Для каждого МБП в списке указывается фактическое количество, обнаруженное при инвентаризации (Рис.24).

Рис.24 Фактическое количество МБП

Когда список и количество МБП заполнены, нажатием кнопки «Пересчитать» производится расчет результатов инвентаризации. Программой автоматически заполняется колонка Учетное количество и вычисляется Отклонение (Рис.25).

Рис.25 Отклонение вычисляется автоматически

Все выявленные излишки вносятся программой во вкладку Оприходование и, после проведения документа, будут закреплены за текущим местом хранения (Рис. 26).

Рис.26 Излишки попадают во вкладку Оприходование

Все выявленные недостачи вносятся программой во вкладку Списание и списываются с данного места хранения.(Рис.27).

Рис.27 Недостачи вносятся во вкладку Списание

УЧЕТ ИЗНОСА МАЛОЦЕННЫХ И БЫСТРОИЗНАШИВАЮЩИХСЯ ПРЕДМЕТОВ

В затраты на производство суммы износа МБП обычно включают ежемесячно. Есть несколько способов начисления износа МБП.

Начисление равными долями в течение всего срока службы: стоимость предмета делят на срок службы предмета.

Этот способ может использоваться только при заранее установленном сроке службы, применяется в основном для расчета износа спецодежды.

Износ начисляется в размере 50 % от стоимости МБП при отпуске в эксплуатацию, оставшиеся 50 % за вычетом суммы полученных отходов начисляются в момент выбытия предмета из эксплуатации.

100 % износа начисляется при передаче МБП в эксплуатацию.

Исключением являются МБП стоимостью менее одной двадцатой части установленного лимита за штуку: по ним износ не начисляется и при отпуске в эксплуатацию их стоимость полностью списывается на затраты производства.

Информация об износе находящихся в эксплуатации МБП обобщается на пассивном счете 13 «Износ малоценных и быстроизнашивающихся предметов». По кредиту этого счета отражается начисление сумм износа как косвенных затрат на производство:

Д-т сч. 25, 26 – сумма износа,

К-т сч. 13 – сумма износа.

По дебету счета 13 показывается первоначальная стоимость выбывших из эксплуатации МБП по причине морального или физического износа или по другим причинам, за вычетом стоимости по ценам возможного использования этих предметов или отходов от их ликвидации.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке