Содержание

- Новые сроки сдачи 2-НДФЛ

- Изменения 2020 года: важное

- Таблица: новые сроки сдачи 2-НДФЛ

- Сроки сдачи 2-НДФЛ за 2019 год

- Итого: сроки сдачи 2-НДФЛ в 2020 году (таблица)

- Если вовремя не представить 2-НДФЛ в ИФНС

- Сроки сдачи 2-НДФЛ в 2020 году

- Ключевые изменения сроков в 2020 году

- Таблица новых сроков сдачи 2-НДФЛ в 2020 году

- Когда сдавать 2-НДФЛ за 2019 год

- Способы сдачи справки

- Штрафы за нарушение сроков подачи 2-НДФЛ

- Порядок выдачи справки 2-НДФЛ работнику

- Кто выдает справку 2-НДФЛ

- Кому предоставляется справка и в какие сроки

- Для каких целей работнику может потребоваться 2-НДФЛ

- Что делать, если работодатель отказывается выдать справку

- Как поступить, если предприятие ликвидировано

- Справка 2-НДФЛ от ИП

- Если имеется задержка по выплате зарплаты

Новые сроки сдачи 2-НДФЛ

Организации и ИП, являющиеся налоговыми агентами по НДФЛ, обязаны по итогам года отчитаться перед ИФНС о суммах выплаченных физлицам доходов. Для этого нужно подать справки по форме 2-НДФЛ на каждое физлицо, получившее доход. А какие новые сроки сдачи 2-НДФЛ в 2020 году? Когда сдавать справки с признаками 1 и 2? Поясним. Также см. “Обзор изменений по НДФЛ с 2020 года“.

Изменения 2020 года: важное

ФНС предупредила – с начала 2020 года изменяются правила представления в налоговые органы отчетности по НДФЛ. В письме от 15.11.2019 № БС-4-11/ сообщается, что Федеральный закон от 29.09.2019 № 325-ФЗ внес поправки в абзац шестой пункта 2 статьи 230 НК РФ. Они уменьшили показатель численности работников с 25 до 10 человек в целях представления сведений о доходах физических лиц по форме № 2-НДФЛ и расчета сумм НДФЛ по форме № 6-НДФЛ на бумажных носителях. Согласно пункту 3 статьи 3 Федерального закона № 325-ФЗ указанные изменения вступают в силу с 1 января 2020 года.

Поэтому с 1 января 2020 года налоговая отчетность по форме № 6-НДФЛ и сведения о доходах физических лиц по форме 2-НДФЛ за 2019 год могут сдаваться на бумажном носителе только при численности работников не более 10 человек. Если численность работников свыше 10 человек, формы 2-НДФЛ и 6-НДФЛ за 2019 год следует сдавать в электронном виде.

Кроме того, поправки в статью 230 НК РФ перенесли срок представления налоговой отчетности по форме № 6-НДФЛ и сведений о доходах физических лиц по форме 2-НДФЛ на 1 марта года, следующего за истекшим налоговым периодом.

Поскольку 1 марта 2020 года является выходным днем, налоговая отчетность по форме № 6-НДФЛ и сведения о доходах физических лиц по форме 2-НДФЛ за 2019 год подлежат представлению не позднее 2 марта 2020 года.

Таблица: новые сроки сдачи 2-НДФЛ

После изменений представить 2-НДФЛ в ИФНС нужно в следующие сроки:

| Ситуация | Срок сдачи 2-НДФЛ |

|---|---|

| В ИФНС сдаются справки 2-НДФЛ в отношении физлиц, которым налоговый агент выплачивал доходы в отчетном году, но с этих доходов НДФЛ не был удержан | Не позднее 1 марта года, следующего за отчетным |

| В ИНФС сдаются справки 2-НДФЛ в отношении абсолютно всех физлиц, которым налоговый агент выплачивал доходы в отчетном году | Не позднее 1 марта года, следующего за отчетным |

Сроки сдачи 2-НДФЛ за 2019 год

Изучив приведенную выше таблицу, вопрос, когда сдавать 2-НДФЛ за 2019 год, отпадает:

- если вы выплачивали в 2019 году физлицам доходы, с которых не удержали НДФЛ, то не позднее 02.03.2020 нужно представить в ИФНС справки 2-НДФЛ в отношении этих физлиц с указанием признака «2». Кстати, в этот же срок о неудержанном налоге необходимо известить и самого «физика»;

- в отношении же всех физлиц, которым вы в 2019 году выплатили доход (включая тех, с чьих доходов налог не был удержан), справки 2-НДФЛ нужно сдать в ИФНС также не позднее 02.03.2019.

Итого: сроки сдачи 2-НДФЛ в 2020 году (таблица)

За 2019 год налоговым агентам по НДФЛ предстоит отчитываться уже в 2020 году.

| Ситуация | Срок сдачи 2-НДФЛ |

|---|---|

| С выплаченных в 2019 году доходов НДФЛ не был удержан | Не позднее 02.03.2020 (1 марта – воскресенье) |

| В 2019 году физлицам был выплачен доход | Не позднее 02.03.2020 |

Следовательно, сроки сдачи справок 2-НДФЛ с признаком 1 и признаком 2 – стали одинаковыми.

Если вовремя не представить 2-НДФЛ в ИФНС

В этом случае работодателю грозит штраф в размере 200 руб. за каждую «просроченную» справку 2-НДФЛ (п. 1 ст. 126 НК РФ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Сроки сдачи 2-НДФЛ в 2020 году

Ключевые изменения сроков в 2020 году

С 2020 года пункт 2 статьи 230 Налогового кодекса РФ действует в новой редакции. Если раньше срок сдачи 2-НДФЛ и 6-НДФЛ был до 1 апреля, то теперь — до 1 марта. То есть теперь на подготовку этих отчетов работодателям дается на месяц меньше времени. Новый срок нужно применять уже с отчета за 2019 год. С учетом того, что в 2020 году крайний срок совпадает с выходным днем, справку 2-НДФЛ за 2019 год нужно представить в налоговый орган не позже 2 марта 2020 года.

Таблица новых сроков сдачи 2-НДФЛ в 2020 году

| Вид справки | Срок сдачи |

|---|---|

| 2-НДФЛ на физлиц, которым в отчетном периоде выплачивали доходы, но не удержали НДФЛ | Не позже 2 марта |

| 2-НДФЛ на физлиц, которым в отчетном периоде выплачивали доходы | Не позже 2 марта |

Сроки сдачи 2-НДФЛ

Когда сдавать 2-НДФЛ за 2019 год

На всех физлиц, с чьих доходов в 2019 году вы уплачивали НДФЛ, нужно в срок до 2 марта сдать справки с признаком «1» или «3».

Если в 2019 году вы выплачивали физлицам доходы, с которых не удержали НДФЛ, нужно не позже 2 марта 2020 года сдать в ИФНС справки с признаком «2» или «4», и известить этих людей о наличии неудержанного налога.

Таким образом, для 2-НДФЛ с любым признаком теперь один и тот же срок сдачи.

Кроме того, работодатель обязан представить 2-НДФЛ своему работнику по его запросу. Установленный законом срок выдачи справки — 3 рабочих дня с момента подачи заявления. Обратите внимание: формы 2-НДФЛ для ИФНС и для сотрудника отличаются.

Подготовить справку 2-НДФЛ онлайн

Способы сдачи справки

По новым правилам справку 2-НДФЛ можно сдавать на бумаге только при условии, что численность работников составляет менее 10 человек (до внесения поправок — менее 25). При большем количестве сотрудников справку 2-НДФЛ нужно подавать строго в электронном формате.

Нововведения также коснулись правил представления справок по форме 2-НДФЛ по обособленным подразделениям. Если подразделение и головная организация находятся в разных муниципальных образованиях, организация может выбрать налоговую инспекцию, в которую будет сдавать справки по всем подразделениям. Если же «обособки» находятся в том же муниципалитете, что и головная организация, отчетность можно сдавать по месту учета последней. Воспользоваться новой законодательной нормой могут обособленные подразделения, которые до начала налогового периода уведомили о принятом решении инспекцию, где стоят на учете. В 2020 году это смогут сделать те, кто оповестил ИФНС до 01.01.2020 года. Имейте в виду, что сделанный выбор нельзя будет изменить в течение года.

Штрафы за нарушение сроков подачи 2-НДФЛ

Согласно пункту 1 статьи 126 Налогового кодекса РФ, за каждую непредставленную или не вовремя представленную в ИФНС справку 2-НДФЛ работодателя могут оштрафовать на 200 рублей. Кроме того, в соответствии со статьей 15.6 КоАП, налогового агента могут привлечь к административной ответственности в виде штрафа. Для гражданина предусмотрен штраф 100–300 рублей, для должностного лица 300–500 рублей.

Сервис «Моё дело» напомнит о сроках сдачи отчетности и поможет заполнить бланки с учетом действующих правил.

Получить бесплатный доступ к интернет-бухгалтерии

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Порядок выдачи справки 2-НДФЛ работнику

Кто выдает справку 2-НДФЛ

Кому предоставляется справка и в какие сроки

Для каких целей работнику может потребоваться 2-НДФЛ

Что делать, если работодатель отказывается выдать справку

Как поступить, если предприятие ликвидировано

Справка 2-НДФЛ от ИП

Если имеется задержка по выплате зарплаты

Где взять справку безработному и пенсионеру

Что нового в порядке оформления справки

Корректировка данных для справки

Итоги

Кто выдает справку 2-НДФЛ

В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Справка оформляется по утвержденной фискальным ведомством форме 2-НДФЛ.

С 2019 года действует бланк из приказа ФНС от 02.10.2018 № ММВ-7-11/566@. Заметим, что новым Приказом установлены два бланка: один для сдачи в налоговую (приложение № 1), второй для выдачи работникам (приложение № 5). Не ошибитесь! Об отличиях справок и порядке их оформления читайте .

Скачать бланк справки 2-НДФЛ, выдаваемый работникам в 2019 — 2020 годах, можно по нашей ссылке ниже:

Эксперты системы К+ подготовили образец справки о доходах и суммах НДФЛ за 2019 г. Получите бесплатный пробный доступ к системе и переходите к образцу.

Налоговым агентом для работника выступает работодатель, который удерживает из его зарплаты и иных выплат налоги и перечисляет их в бюджет. При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

Налоговым агентом для военнослужащих является государство, поскольку контракт на военную службу заключается от его имени. Соответственно, получить справку о своих доходах и удержаниях военнослужащие смогут в Едином расчетном центре (ЕРЦ) Минобороны России.

Кому предоставляется справка и в какие сроки

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта. Но для отчета за 2019 год срок переносится на 02.03.2020, т.к. 01.03.2020 — воскресенье. Подробности см. в материале «Сократили срок сдачи 6-НДФЛ и 2-НДФЛ».

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

- По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Для каких целей работнику может потребоваться 2-НДФЛ

Справка о доходах и удержаниях из них по форме 2-НДФЛ может потребоваться работнику в следующих ситуациях:

- для получения кредита, оформления ипотеки;

- для заполнения декларации 3-НДФЛ;

- при трудоустройстве на новое место работы;

- для оформления пособия по безработице, пенсии;

- для получения государственной материальной помощи;

- для оформления визы;

- в других ситуациях.

О документах, которые могут оказаться нужными при подаче декларации о доходах, читайте в материале «Какие документы необходимы для подачи декларации 3-НДФЛ?».

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Как поступить, если предприятие ликвидировано

Не исключена и другая довольно проблематичная ситуация, когда на момент обращения за справкой предприятие уже не функционирует (ликвидировано) и сведения о нем исключены из Единого государственного реестра юридических лиц. Существует несколько способов получить справку 2-НДФЛ в такой ситуации.

Так, если справка требуется новому работодателю, он направляет запрос в отделение ПФР и местную ИФНС с объяснением причин такой необходимости. Справка может потребоваться для правильного применения стандартных вычетов или расчета отпускных и больничных, когда без сведений об отчислениях, произведенных предыдущим работодателем, не обойтись.

В ответ на данный запрос будут предоставлены сведения о доходах и удержаниях из них по конкретному физическому лицу за запрашиваемый период. Также и само застрахованное лицо может самостоятельно отправить запрос в ПФР по форме, утвержденной приказом Минздравсоцразвития от 24.01.2011 № 21н.

Кроме того, физическое лицо может самостоятельно получить необходимые сведения о начисленном и уплаченном НДФЛ через личный кабинет на сайте ФНС России.

Справка 2-НДФЛ от ИП

Порядок выдачи справки 2-НДФЛ работодателем — индивидуальным предпринимателем ничем не отличается от общепринятого для налоговых агентов — юридических лиц, поскольку ИП при выплате вознаграждения физическому лицу тоже удерживает из него налог и перечисляет его в бюджет. Именно эти сведения и заносятся в справку.

См. также статью «Надо ли и когда платить НДФЛ с аванса?».

Сам себе ИП обычно справку о доходах по утвержденной форме не предоставляет. Такая возможность в налоговом законодательстве нигде не упомянута. В то же время заполнение такой формы и самоличное ее подписание не будет нарушением.

Особенности справки 2-НДФЛ для ИП рассмотрены в этой статье.

Но во многих ситуациях предпринимателю бывает достаточно копии декларации, в которой отражаются реальные доходы предпринимателя (это не подходит для ИП, работающих на ЕНВД или патенте), выписки из книги учета доходов и расходов, из кассовой книги либо копий подтверждающих получение дохода первичных документов.

Если имеется задержка по выплате зарплаты

В связи с тем, что в соответствии с п. 4 ст. 226 НК РФ начисленный НДФЛ не может быть удержан до момента выплаты сотруднику зарплаты, имеются особые сложности с внесением в справку 2-НДФЛ данных, относящихся к начисленному, но еще не выплаченному доходу.

По мнению налоговиков, озвученному в письме ФНС от 07.10.2013 № БС-4-11/17931@, если доходы за прошлый налоговый период на момент составления справки еще не выплачены, то их, а также удержание налогов из них в 2-НДФЛ, отражать не следует. Правда, согласно букве закона датой фактического получения дохода в виде зарплаты является последний день месяца, за который этот доход был начислен (п. 2 ст. 223 НК РФ).

Где взять справку безработному и пенсионеру

Безработному можно получить справку о полученных доходах в виде пособия по безработице в центре занятости. Достаточно подать заявление и потом забрать готовую справку. Но это будет не форма 2-НДФЛ. Если же физическое лицо не работало более трех лет и не состояло на учете в центре занятости, то справку о доходах взять ему просто неоткуда, ведь официально их не было.

Если же у неработающего человека были доходы из других источников, необходимо сообщить о них, указав в декларации 3-НДФЛ. Кроме того, потребуется самому рассчитать налог и перечислить его в бюджет. Свидетельством полученных доходов и уплаченных с них налогов в данном случае будет копия налоговой декларации.

Пенсионеры, получающие платежи из негосударственных пенсионных фондов, могут затребовать 2-НДФЛ в местном подразделении своего фонда. А вот нетрудоспособные граждане, которые получают госпенсии, не смогут получить такую справку в ПФР, поскольку налогообложение НДФЛ таких пенсий не производится.

Что нового в порядке оформления справки

Как уже упоминалось выше, с 2019 года 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

- Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

- Второй бланк, который выдается работнику, именуется просто «Справка о доходах и суммах налога физического лица» (без привычного «2-НДФЛ»). Он практически полностью повторяет прежний бланк (из приказа ФНС от 30.10.2015 № ММВ-7-11/485@).

Корректировка данных для справки

При обнаружении неточностей (при проведении налоговой или самостоятельной проверки) налоговый агент должен предоставить уточненный вариант справки в ИФНС. И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

См. также:

- «Новую или старую фамилию работника указать в корректирующей 2-НДФЛ?»;

- «Как сдать 2-НДФЛ, если у работника нет ИНН?».

Кроме того, правильный вариант справки надо передать и работнику.

Необлагаемые доходы в справку вноситься не должны. Если в этом при оформлении исходной справки была допущена ошибка, работодателю следует устранить данное нарушение.

Если изменения связаны с пересчетом НДФЛ в сторону увеличения налоговых обязательств, то в исправленной справке излишне уплаченный налоговым агентом, но не удержанный с работника налог не указывается, поскольку ФНС России не считает такую переплату налогом.

Если в предыдущей справке был указан излишне удержанный с работника налог, а впоследствии он был возвращен физическому лицу, то в новой справке следует указать правильную сумму. После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

О том, как осуществляется возврат, читайте в статье «Как вернуть работнику излишне удержанный НДФЛ».

Итоги

Справка по форме 2-НДФЛ формируется налоговым агентом, осуществляющим выплату доходов физлицам, по каждому физическому лицу, получившему доход, подлежащий обложению НДФЛ. В качестве обязательной отчетности такие справки сдаются в ИФНС до 01 марта года, следующего за отчетным.

Однако чаще всего такие справки создаются работодателями по запросу работника. Количество экземпляров справки, выдаваемых работнику, равно как и число обращений за этим документом, ничем не ограничено. Это значит, что налоговый агент должен удовлетворять каждое поступившее от работника заявление о выдаче 2-НДФЛ.

На изготовление работодателем документов, запрашиваемых у него работником, отводится 3 дня — такой срок прописан в ТК РФ и может быть использован в отношении выдачи справки о доходах. Справку можно оформить на бланке, имеющемся в любой бухгалтерской программе. Также он доступен для скачивания на всех бухгалтерских порталах (в т. ч. на нашем). Кроме того, можно загрузить программу по заполнению этой формы на сайте налоговой службы.

Для скорейшего получения справки работнику следует составить письменный запрос и передать его работодателю. Справка 2-НДФЛ требуется работнику довольно часто, поэтому бухгалтерии любого налогового агента следует побеспокоиться о правильном ведении налогового учета и своевременном исправлении выявленных ошибок.

С 01.01.2019 бланки справок для ИФНС и для работника различаются.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Срок сдачи 2-НДФЛ в 2020 году

Справка по форме 2-НДФЛ (Налог на доходы физических лиц) – это документ, которым все российские работодатели отчитываются перед налоговыми органами за доходы и налоговые отчисления своих сотрудников. В справке 2-НДФЛ указываются суммы доходов, вычетов и налогов, начисленных от заработной платы для передачи в бюджет.

За правильность подачи 2-НДФЛ отвечают организации, но у частных лиц, на которых оформлена данная справка, интерес к 2-НДФЛ также есть, так как копия этого документа часто используется банками для проверки уровня дохода при оценке заявок на кредиты.

Срок сдачи отчетности 2-НДФЛ за прошлый год

Отчетным периодом для формы 2-НДФЛ являются 12 месяцев истекшего года. На сбор и обработку сведений, дается еще два месяца. Затем наступает срок сдачи декларации за прошлый год.

Сроки сдачи отчетности 2-НДФЛ за 2019 год наступает не позднее 1 апреля 2020 года.

Форму 2-НДФЛ за 2016 год сдавали в 2017, и так далее.

Однако в вопросе о сроках сдачи 2-НДФЛ не все так однозначно. Лица, на которых заполняется данная форма, разделяются на тех:

- с кого удержали подоходный налог за 2019 год;

- тех, с кого этот налог не удерживали.

Для каждой из категорий назначены коды:

- цифра «1» присваивается тем, за кого налоги уплачены;

- цифра «2» становится признаком тех, с кого налоги не удерживались.

Номера «1» и «2» проставляются в каждой форме 2-НДФЛ.

Срок сдачи 2 НДФЛ для ИП и юр лиц в 2020 году

Конечные сроки сдачи отчетности 2 НДФЛ зависят как раз от этих кодов:

- документы, помеченные «1», сдаются не позже 1 апреля;

- документы с кодом «2» на тех, с кого не был удержан подоходный налог в прошлом году, сдаются до 1 марта.

Многие думают, что срок сдачи отчетности за прошлый год – первый день второго квартала текущего года. Это верно лишь для тех, с кого уже был удержан подоходный налог, тех, чьи декларации обозначены кодом «1».

Всем бухгалтерским работникам нужно помнить, что у наемного работника нет обязанности заполнять, сдавать или каким-то еще образом участвовать в оформлении 2-НДФЛ. Ответственности за неправильное составление или несвоевременную сдачу этого документа работник не несет. Все штрафные санкции ложатся на предприятие, их величина составляет – 200 рублей за каждую не сданную в срок справку, 500 рублей за каждую справку с недостоверными сведениями. Факт уплаты этих штрафов не освобождает предприятие от необходимости исправить ситуацию, в том числе переделать и подать справку.

Такие правила лишний раз подчеркивают необходимость правильного составления 2-НДФЛ. Напомним, как это должно происходить.

Как заполняется и подается форма 2-НДФЛ

Этот документ заполняется на каждого сотрудника организации индивидуально. Цифры берутся из первичных бухгалтерских документов.

Но есть некоторые общие для всех справок 2-НДФЛ требования. В ней обязательно заполняется пять разделов:

- название и местоположение организации-работодателя, все его реквизиты: номер счета и адрес банка, номера ИНН, КПП, код по ОКТМО, телефонный номер;

- данные работника: фамилия, имя, отчество, ИНН, дата рождения, гражданство;

- помесячное указание доходов за отчетный период облагаемых подоходным налогом по ставке 13%;

- налоговые вычеты: имущественные, социальные и стандартные, с соответствующими кодами;

- суммарные результаты доходов, налогов и вычетов.

Форма 2-НДФЛ подтверждается подписью руководителя и печатью предприятия.

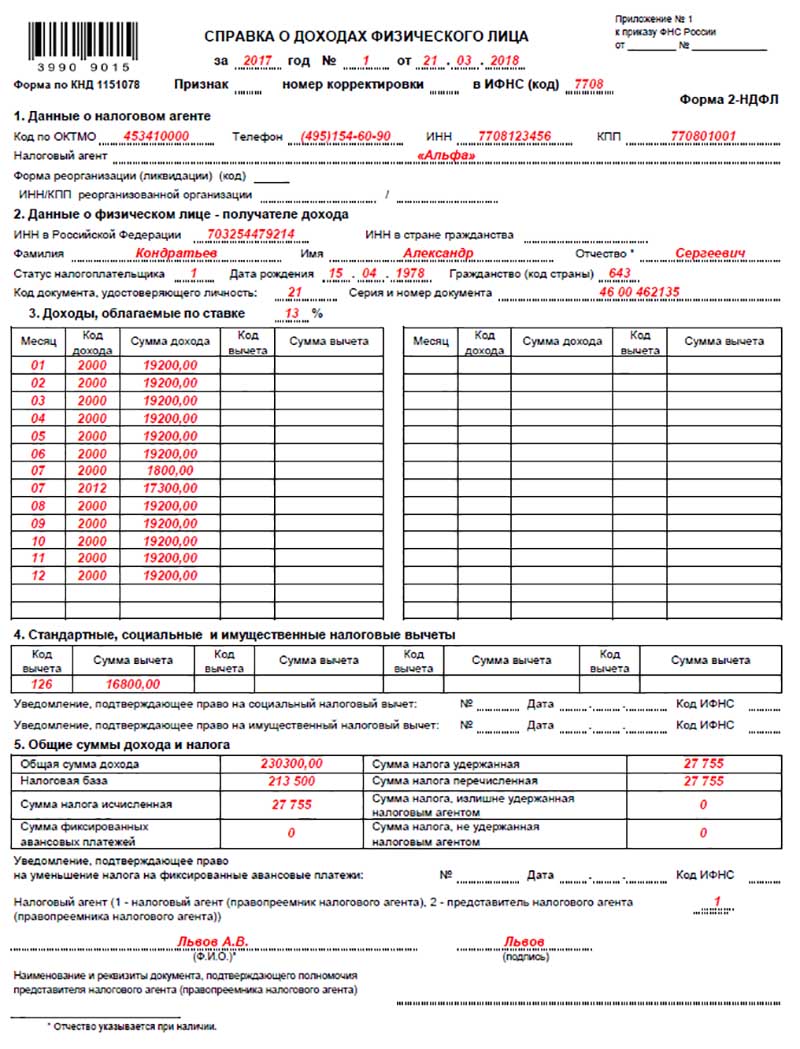

Образец заполненной справки 2-НДФЛ за 2020 год будет иметь примерно такой вид:

Добавим, что при смене работы в течение отчетного срока каждый работодатель заполняет справку только за свой период.

К способу передачи формы 2-НДФЛ в налоговые органы также есть особые требования:

- организации с числом работников более 25, подают 2-НДФЛ только в электронном виде, с оправкой на e-mail или другим аналогичным образом;

- предприятия, в которых трудится менее 25 работников, могут подавать 2-НДФЛ в бумажном варианте.

Передача заполненного документа на дисках, флеш-картах и других носителях памяти не допускается.

Кроме обязанности подавать 2-НДФЛ в налоговую инспекцию, может возникнуть необходимость сделать форму по требованию самого работника. Часто это делается для передачи ее в банк в качестве справки о доходах.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter. Команда Bankiros.ru 3 519 просмотров 10 Расскажите друзьям: Подпишитесь на Bankiros.ru

Скачать бланк

Скачать бланк